1. 全球金融科技借贷市场定义

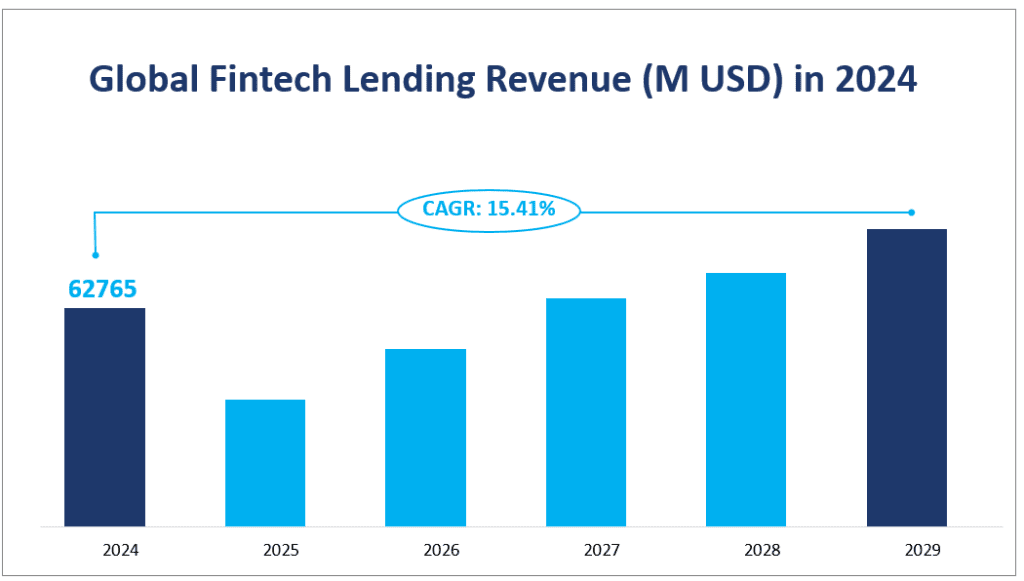

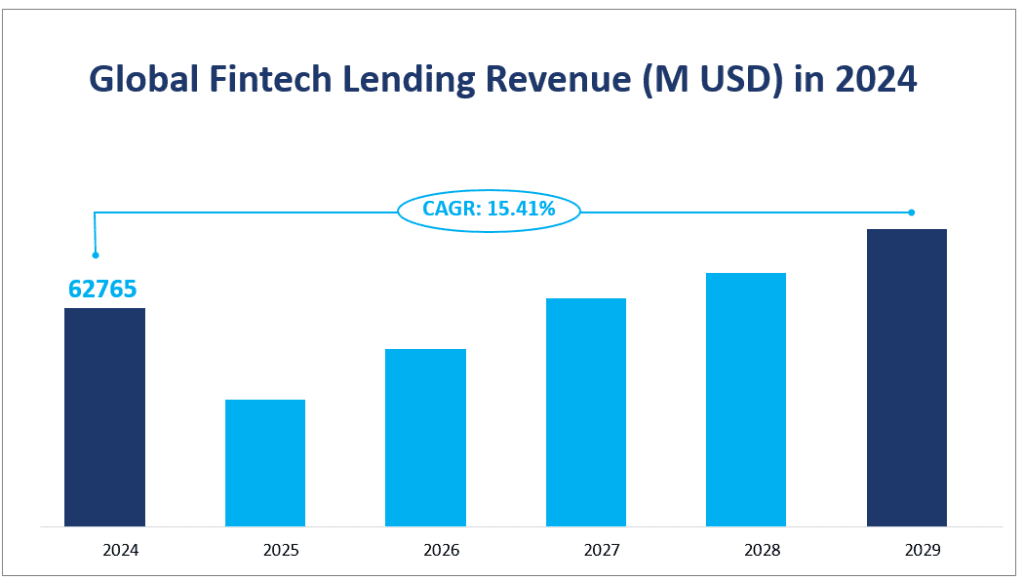

全球金融科技借贷市场预计将达到一个重要的里程碑,2024 年的收入将达到 $627.65 亿,2024 年至 2029 年的复合年增长率为 15.41%。这一强劲的增长率表明金融科技借贷具有大幅扩张的潜力,并且其在金融领域的重要性日益增加。

金融科技贷款,顾名思义,是指利用新技术改善和自动化金融服务的交付和使用。其核心是帮助公司、企业主和消费者通过使用计算机、专业软件和互联网和智能手机上的算法更好地管理他们的财务运营、流程和生活。该行业通过向更广泛的受众提供更快、更方便且通常更实惠的金融解决方案,彻底改变了传统贷款。

2024 年全球金融科技借贷收入(百万美元)

2. 金融科技借贷市场增长的驱动因素

金融科技贷款市场的增长由几个关键因素推动。首先,智能手机的普及和数字化的增长大大增加了对金融科技贷款解决方案的需求。随着越来越多的人可以使用智能手机,随时随地快速、轻松地处理贷款的需求变得至关重要。这促使金融科技贷款平台提供商增强其产品,提供更好的客户体验。

其次,向金融包容性转变是主要推动力。金融科技贷款通常被视为传统金融机构服务不足的人群的推动力。这些平台提供新的、非传统的资金共享方式,让投资者蓬勃发展,同时为那些可能没有资格获得传统贷款的人提供资金渠道。这对低收入家庭和传统金融服务有限的小公司尤其有利。

此外,人工智能、机器学习和区块链等先进技术的采用将改变数字借贷格局。这些技术为借贷平台增加了先进的功能,开辟了新的增长途径。基于人工智能和机器学习的算法可以在几秒钟内处理贷款申请,使审批流程真正具有可扩展性。基于区块链的借贷平台通过消除中介机构在贷方和借款人之间建立直接关系,从而降低成本并提高效率。

3. 金融科技借贷市场的限制因素

尽管增长前景光明,但金融科技贷款市场也面临一些限制因素。主要挑战之一是对传统贷款方法的依赖程度更高。许多组织由于其既有的客户基础和标准的信用承保流程而更喜欢耗时且繁琐的传统贷款方法。缺乏对数字贷款的认识以及管理先进解决方案所需的培训和技能也阻碍了自动化和数字贷款流程的广泛采用。

另一个值得关注的问题是金融科技借贷市场的信用风险。许多国家的信用体系尚不完善,互联网金融相关法律也尚在发展中。互联网金融的违约成本较低,极易诱发恶意骗贷、携款潜逃等风险。作为新兴行业,金融科技借贷缺乏相应的监管和法律约束,面临诸多政策和法律风险。

此外,安全风险的增加对金融科技贷款市场的增长构成威胁。金融科技贷款软件是一种基于互联网的金融活动,越来越容易受到网络攻击。互联网的快速发展带来了数字时代的到来,随之而来的是企业信息安全的威胁。网络金融犯罪日益令人担忧,公司必须不断升级其软件以解决这些安全问题。

4. 全球金融科技借贷市场细分

金融科技借贷市场产品类型分析

全球金融科技贷款市场主要分为三种产品类型:现金贷款、分期付款和非现金支出。每种类型都在整个市场动态中发挥着至关重要的作用,并对创收做出了重大贡献。

2024 年,现金贷款的市场收入预计将达到 $38613 百万。这种贷款类型一直是金融科技贷款行业的主要业务,为消费者和企业提供快速获取资金的途径。现金贷款的市场份额是三种类型中最大的,占整个市场的 61.52%。现金贷款的增长率稳定,表明对即时金融解决方案的需求持续存在。

另一方面,分期付款预计在 2024 年将产生 $182.21 亿的收入。这种贷款类型允许借款人以固定、定期的分期付款方式偿还贷款,因此对于那些希望随着时间的推移更有效地管理财务的人来说,这是一种受欢迎的选择。分期付款的市场份额为 29.03%,是三种类型中增长率最快的。这种快速增长可以归因于对结构化还款计划的日益偏好和消费信贷的扩张。

非现金支付虽然规模较小,但也是市场不可或缺的一部分。2024 年,此类贷款的收入预计将达到 $59.31 亿,市场份额为 9.45%。这种贷款类型在现金交易不可行或不受欢迎的场景中特别有用,例如数字交易或处理大笔资金时。

金融科技借贷市场应用分析

金融科技贷款市场的应用主要分为商业贷款和个人贷款。这些应用迎合不同的细分市场,具有不同的收入和增长特征。

2024 年,商业贷款的市场收入预计将达到 $449.15 亿。商业贷款对于企业的成长和发展至关重要,为企业提供扩大运营、投资新技术和管理日常开支所需的资本。商业贷款的市场份额为 71.56%,使其成为金融科技贷款领域的主导应用。这种增长是由企业越来越需要获得灵活、快速的融资选择以保持市场竞争力所推动的。

个人贷款虽然规模较小,但也是金融科技贷款市场的重要组成部分。预计 2024 年个人贷款收入将达到 $178.5 亿,市场份额为 28.44%。这一增长率表明个人贷款需求不断增长,这可能是由于消费者信心增强、债务整合需求以及与传统金融机构相比提供更优惠的贷款条件等因素造成的。

综上所述,金融科技贷款市场是一个充满活力且不断发展的行业,拥有多种产品类型和应用。现金贷款占据最大的市场份额,而分期付款是增长最快的类型。在应用方面,商业贷款占据市场主导地位,但个人贷款的增长速度最快。了解这些趋势对于金融科技贷款行业的利益相关者制定战略并在市场中有效定位自己至关重要。随着市场的不断发展,预计这些产品类型和应用将适应消费者和企业不断变化的需求,从而进一步推动金融科技贷款行业的增长。

各细分市场收入及份额

| 2024 年收入(百万美元) | 2024 年的市场份额 | ||

| 按类型 | 现金贷款 | 38613 | 61.52% |

| 分期付款 | 18221 | 29.03% | |

| 非现金支出 | 5931 | 9.45% | |

| 按应用 | 商业贷款 | 44915 | 71.56% |

| 个人贷款 |

5. 区域金融科技贷款市场细分

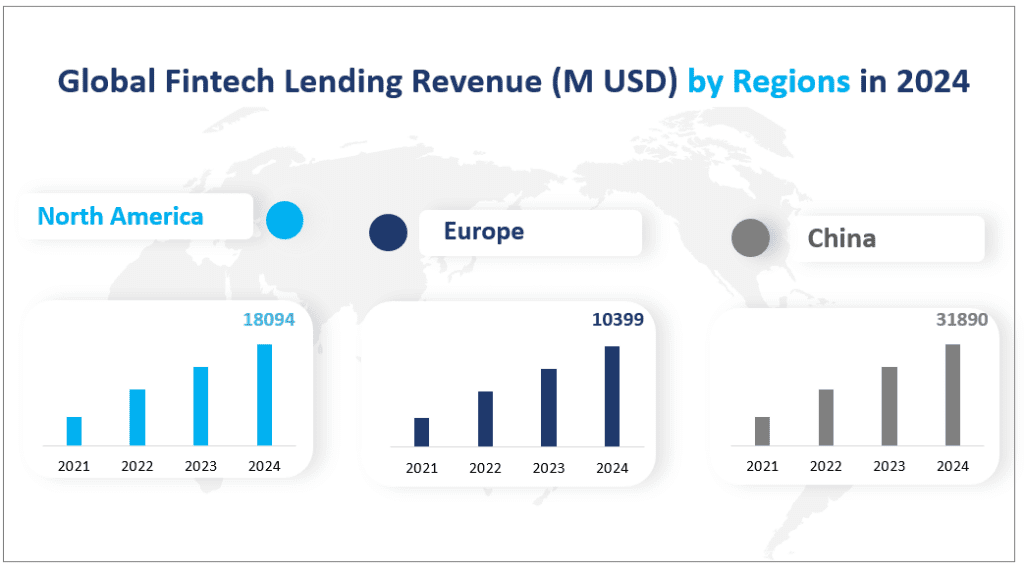

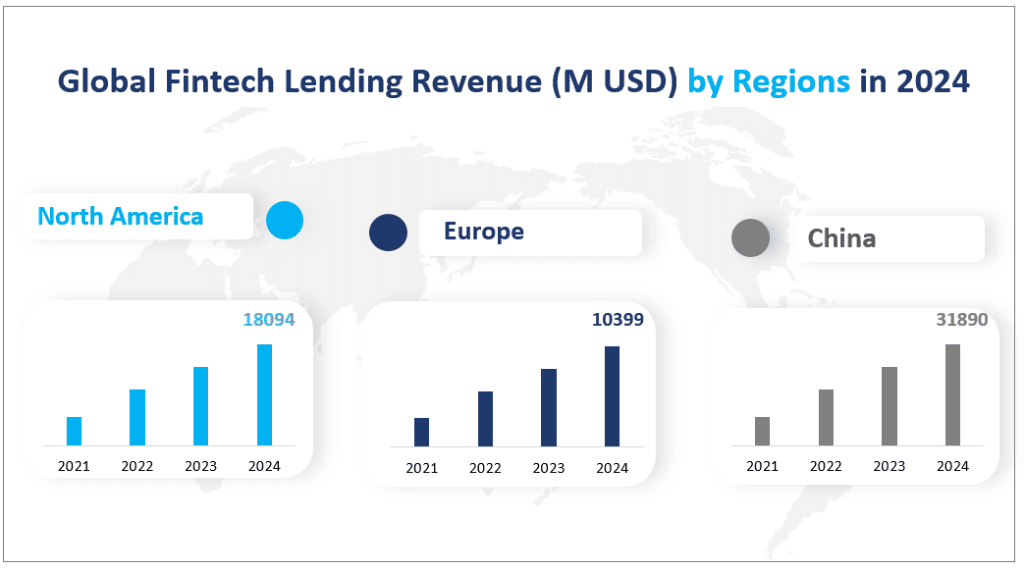

全球金融科技贷款市场是一个充满活力且快速扩张的行业,各个地区都做出了巨大贡献。预计到 2024 年,该市场将在不同的地理区域实现可观的收入,每个区域都有其独特的特点和增长动力。

北美: 预计该地区将在 2024 年为全球金融科技借贷市场贡献 $18094 百万。北美一直是技术进步的先驱,拥有完善的金融基础设施。该地区的市场由对创新金融解决方案的高需求和渴望采用数字借贷平台的强大消费者群体推动。

欧洲: 预计 2024 年欧洲市场收入将达到 $103.99 亿。该地区以其严格的金融法规和消费者的高金融素养而闻名。欧洲国家迅速采用数字借贷解决方案,以推动对更高效、更便捷的金融服务的需求。

亚太: 亚太地区有望在 2024 年引领全球金融科技贷款市场,收入将达到 $318.90 亿。该地区的主导地位可归因于其庞大且不断增长的人口、快速的经济发展以及不断提高的移动互联网普及率。中国和印度等国家处于这一增长的前沿,大量金融科技公司为庞大的消费者群体提供创新的贷款解决方案。

南美洲: 预计到 2024 年,南美洲将为市场贡献 $16.24 亿美元。受移动设备使用量的增加和对更容易获得的金融服务的需求的推动,该地区的金融科技借贷市场一直经历着稳步增长。

中东和非洲: 预计 2024 年中东和非洲地区的收入将达到 147.57 亿。虽然该地区的市场规模与其他地区相比较小,但显示出良好的增长潜力。该地区的增长是由移动银行的日益普及和对金融包容性的需求推动的,特别是在没有银行账户的人口众多的国家。

2024 年,亚太地区被认定为收入最高的区域市场。该地区的主导地位得益于其庞大的消费者群体、快速的技术进步以及对数字金融服务日益增长的需求。电子商务的扩张和移动支付系统的兴起进一步加速了亚太地区的增长,为金融科技借贷平台的蓬勃发展创造了有利环境。

2024 年全球金融科技贷款收入(百万美元)各地区分布

6. 金融科技借贷市场前三名公司分析

支付宝母公司蚂蚁集团是全球领先的金融科技开放平台。蚂蚁集团成立于 2014 年,总部位于中国,致力于通过科技推动包括金融服务在内的现代服务业数字化升级。公司旨在为消费者和小微企业提供普惠、绿色、可持续的服务。

蚂蚁集团提供一系列金融科技借贷产品,包括通过支付宝提供的数字日常生活服务、为全球约13亿用户提供移动支付和数字普惠金融服务的全球普惠服务,以及支持主要国际电子商务平台商家在线交易的支付解决方案。

京东数字科技成立于 2013 年,总部位于中国,是一家云计算平台开发商,旨在为产业升级提供定制化金融服务和数字化解决方案。该公司的平台利用数据技术、人工智能、物联网和区块链来创建互联网金融发展模式,使个人和企业用户能够获得安全、高收益、定制化的金融服务、投资和财务管理。

京东数字科技提供全面的金融科技贷款产品,包括数字金融、数字城市、数字农业、数字营销和数字校园解决方案。该公司的核心业务包括供应链金融、消费金融、众筹、资产管理、支付解决方案、保险和证券。

Better 成立于 2016 年,总部位于美国,是一家数字化优先的房屋所有权公司。该公司的服务包括抵押贷款、房地产、产权和房主保险。Better 因其创新的房屋所有权方法而受到认可,提供更简单、更透明和以客户为中心的体验。

Better 提供一系列专注于房屋所有权的金融科技贷款产品,例如抵押贷款再融资、购房支持和保险服务。该公司强调诚实的利率报价、即时贷款估算、简单的 100% 在线流程、无佣金、无发起费和按需利率锁定。

在顶级公司中,蚂蚁集团、京东数科和百特网凭借其创新产品和强劲的市场表现脱颖而出。这些公司不仅推动了金融科技贷款市场的扩张,还为客户体验和金融包容性树立了新标准。随着市场的不断发展,这些领先企业有望在塑造金融服务的未来方面发挥关键作用。

主要参与者

| 公司名称 | 总部 | 业务分布 |

| 蚂蚁集团 | 中国 | 全世界 |

| 京东数字 | 中国 | 全世界 |

| 更好的 | 我们 | 全世界 |

| 索菲 | 加利福尼亚州, 旧金山 | 北美 |

| 甲板上 | 伊利诺伊州, 芝加哥 | 美国、加拿大、澳大利亚 |

| 借贷俱乐部 | 加利福尼亚州旧金山 | 我们 |

| 前卫 | 美国伊利诺伊州芝加哥 | 我们 |

| 碳二氟化碳 | 堪萨斯州,利伍德 | 我们 |

| 繁荣 | 加州,旧金山 | 我们 |

| 塔拉 | 加利福尼亚州, 圣莫尼卡 | 我们 |

| 开放借贷 | 德克萨斯州奥斯汀 | 我们 |

| 布拉维安特控股 | 伊利诺伊州, 芝加哥 | 我们 |

| 混合 | 加州,旧金山 | 我们 |

| 借贷之家 | 旧金山 | 我们 |

| GrabFinance | 新加坡 | 东南亚 |

| 资产净值 | 犹他州, 德雷珀 | 我们 |

1 报告概述

1.2 主要细分市场

1.3 各地区/国家的监管情况

1.4 市场投资情景战略

1.5 按类型划分的市场分析

1.5.1 全球金融科技借贷市场份额(按类型划分)(2020-2026)

1.6 按应用划分的市场

1.6.1 全球金融科技借贷市场份额按应用划分(2020-2026)

1.6.2 商业贷款

1.6.3 个人贷款

1.7 疫情之下金融科技借贷行业发展趋势

1.7.1 全球新冠肺炎疫情概况

1.7.2 新冠肺炎疫情对金融科技借贷行业发展的影响

2 全球增长趋势

2.1 行业趋势

2.1.1 SWOT 分析

2.1.2 波特五力分析

2.2 潜在市场及增长潜力分析

2.3 各地区行业动态及政策

2.3.1 行业新闻

2.3.2 行业政策

2.4 疫情之下的行业趋势

3 金融科技借贷市场的价值链

3.1 价值链现状

3.2 金融科技贷款业务成本结构分析

3.2.1 金融科技借贷业务成本结构分析

3.2.2 金融科技贷款的人力成本

3.2.2.1 新冠疫情下金融科技贷款的人力成本

3.3 下游主要客户分析(分地区)

3.4 新冠疫情下的价值链状况

4 球员简介

4.1 蚂蚁集团

4.1.1 蚂蚁集团基本信息

4.1.2 金融科技贷款产品概况、应用及规格

4.1.3 蚂蚁集团金融科技借贷市场表现(2015-2020)

4.1.4 蚂蚁集团业务概览

4.2 京东数字

4.2.1 京东数科基本信息

4.2.2 金融科技贷款产品概况、应用及规格

4.2.3 京东数科金融科技借贷市场表现(2015-2020)

4.2.4 京东数科业务概览

4.3 更好

4.3.1 完善基础信息

4.3.2 金融科技贷款产品概况、应用及规格

4.3.3 金融科技借贷市场表现更佳(2015-2020)

4.3.4 更好的业务概览

4.4 索菲

4.4.1 SoFi基本信息

4.4.2 金融科技贷款产品概况、应用及规格

4.4.3 SoFi 金融科技借贷市场表现(2015-2020 年)

4.4.4 SoFi 业务概览

4.5 OnDeck

4.5.1 OnDeck基本信息

4.5.2 金融科技贷款产品概况、应用及规格

4.5.3 OnDeck 金融科技借贷市场表现(2015-2020 年)

4.5.4 OnDeck 业务概览

4.6 借贷俱乐部

4.6.1 Lending Club基本信息

4.6.2 金融科技贷款产品概况、应用及规格

4.6.3 Lending Club 金融科技借贷市场表现(2015-2020)

4.6.4 借贷俱乐部业务概览

4.7 AVANT

4.7.1 AVANT 基本信息

4.7.2 金融科技贷款产品概况、应用及规格

4.7.3 AVANT 金融科技借贷市场表现(2015-2020 年)

4.7.4 AVANT 业务概览

4.8 C2FO

4.8.1 C2FO基本信息

4.8.2 金融科技贷款产品概况、应用及规格

4.8.3 C2FO 金融科技借贷市场表现(2015-2020 年)

4.8.4 C2FO 业务概览

4.9 繁荣

4.9.1 PROSPER 基本信息

4.9.2 金融科技贷款产品概况、应用及规格

4.9.3 PROSPER 金融科技借贷市场表现(2015-2020 年)

4.9.4 繁荣业务概述

4.10 塔拉

4.10.1 塔拉基本信息

4.10.2 金融科技贷款产品概况、应用及规格

4.10.3 Tala 金融科技借贷市场表现(2015-2020 年)

4.10.4 塔拉业务概览

4.11 开放借贷

4.11.1 开放借贷基本信息

4.11.2 金融科技贷款产品概况、应用及规格

4.11.3 开放式借贷金融科技借贷市场表现(2015-2020)

4.11.4 开放式借贷业务概览

4.12 布拉维恩特控股

4.12.1 布拉维恩特控股基本信息

4.12.2 金融科技贷款产品概况、应用及规格

4.12.3 Braviant Holdings 金融科技借贷市场表现 (2015-2020 年)

4.12.4 Braviant 控股业务概览

4.13 混合

4.13.1 混合物基本信息

4.13.2 金融科技贷款产品概况、应用及规格

4.13.3 混合金融科技借贷市场表现(2015-2020 年)

4.13.4 混合业务概述

4.14 借贷之家

4.14.1 借贷之家基本信息

4.14.2 金融科技贷款产品概况、应用及规格

4.14.3 LendingHome 金融科技借贷市场表现(2015-2020 年)

4.14.4 LendingHome业务概览

4.15 GrabFinance

4.15.1 GrabFinance基本信息

4.15.2 金融科技贷款产品概况、应用及规格

4.15.3 GrabFinance 金融科技借贷市场表现(2015-2020 年)

4.15.4 GrabFinance 业务概览

4.16 资产净值

4.16.1 NAV基本信息

4.16.2 金融科技贷款产品概况、应用及规格

4.16.3 NAV 金融科技借贷市场表现(2015-2020 年)

4.16.4 NAV 业务概览

5 全球金融科技贷款市场区域分析

5.1 全球金融科技贷款收入及各地区市场份额

5.1.1 全球金融科技借贷收入各地区分布(2015-2020 年)

5.2 北美金融科技借贷收入及增长率(2015-2020)

5.3 欧洲金融科技贷款收入及增长率(2015-2020)

5.4 亚太金融科技借贷收入及增长率(2015-2020)

5.5 中东和非洲金融科技贷款收入和增长率(2015-2020)

5.6 南美金融科技贷款收入及增长率(2015-2020)

6 北美金融科技借贷市场国家分析

6.1 北美金融科技贷款收入和各国市场份额

6.1.1 北美金融科技贷款收入按国家/地区划分(2015-2020 年)

6.1.2 疫情之下的北美金融科技借贷市场

6.2 美国金融科技贷款收入及增长率(2015-2020年)

6.2.1 新冠疫情下的美国金融科技借贷市场

6.3 加拿大金融科技贷款收入和增长率(2015-2020)

6.3.1 疫情下的加拿大金融科技借贷市场

6.4 墨西哥金融科技贷款收入和增长率(2015-2020)

6.4.1 新冠疫情下的墨西哥金融科技借贷市场

7 欧洲金融科技借贷市场各国分析

7.1 欧洲金融科技贷款收入和各国市场份额

7.1.1 欧洲各国金融科技贷款收入(2015-2020 年)

7.1.2 新冠疫情下的欧洲金融科技借贷市场

7.2 德国金融科技贷款收入及增长率(2015-2020)

7.2.1 新冠疫情下的德国金融科技借贷市场

7.3 英国金融科技贷款收入及增长率(2015-2020年)

7.3.1 新冠疫情下的英国金融科技借贷市场

7.4 法国金融科技贷款收入及增长率(2015-2020年)

7.4.1 新冠疫情下的法国金融科技借贷市场

7.5 意大利金融科技贷款收入和增长率(2015-2020)

7.5.1 新冠疫情下的意大利金融科技借贷市场

7.6 西班牙金融科技贷款收入和增长率(2015-2020年)

7.6.1 疫情下的西班牙金融科技借贷市场

7.7 俄罗斯金融科技贷款收入及增长率(2015-2020年)

7.7.1 新冠疫情下的俄罗斯金融科技借贷市场

8 亚太地区金融科技借贷市场国家分析

8.1 亚太地区金融科技贷款收入和各国市场份额

8.1.1 亚太地区金融科技贷款收入(按国家划分)(2015-2020 年)

8.1.2 疫情之下的亚太金融科技借贷市场

8.2 中国金融科技借贷收入及增长率(2015-2020)

8.2.1 疫情下的中国金融科技借贷市场

8.3 日本金融科技借贷收入及增长率(2015-2020年)

8.3.1 新冠疫情下的日本金融科技借贷市场

8.4 韩国金融科技贷款收入及增长率(2015-2020年)

8.4.1 疫情下的韩国金融科技借贷市场

8.5 澳大利亚金融科技贷款收入及增长率(2015-2020年)

8.5.1 新冠疫情下的澳大利亚金融科技借贷市场

8.6 印度金融科技贷款收入及增长率(2015-2020)

8.6.1 新冠疫情下的印度金融科技借贷市场

8.7 东南亚金融科技借贷收入及增长率(2015-2020)

8.7.1 新冠疫情下的东南亚金融科技借贷市场

9 中东和非洲金融科技贷款市场按国家分析

9.1 中东和非洲金融科技贷款收入和各国市场份额

9.1.1 中东和非洲金融科技贷款收入按国家划分(2015-2020 年)

9.1.2 疫情下的中东和非洲金融科技借贷市场

9.2 沙特阿拉伯金融科技贷款收入和增长率(2015-2020年)

9.2.1 疫情下的沙特阿拉伯金融科技借贷市场

9.3 阿联酋金融科技贷款收入和增长率(2015-2020)

9.3.1 疫情下的阿联酋金融科技借贷市场

9.4 埃及金融科技贷款收入和增长率(2015-2020年)

9.4.1 新冠疫情下的埃及金融科技借贷市场

9.5 尼日利亚金融科技贷款收入和增长率(2015-2020 年)

9.5.1 新冠疫情下的尼日利亚金融科技借贷市场

9.6 南非金融科技贷款收入及增长率(2015-2020年)

9.6.1 新冠疫情下的南非金融科技借贷市场

南美金融科技贷款市场 10 国分析

10.1 南美金融科技贷款收入和各国市场份额

10.1.1 南美洲金融科技贷款收入按国家/地区划分(2015-2020 年)

10.1.2 疫情下的南美金融科技借贷市场

10.2 巴西金融科技贷款收入及增长率(2015-2020年)

10.2.1 新冠疫情下的巴西金融科技借贷市场

10.3 阿根廷金融科技贷款收入和增长率 (2015-2020)

10.3.1 新冠疫情下的阿根廷金融科技借贷市场

10.4 哥伦比亚金融科技贷款收入和增长率 (2015-2020)

10.5 智利金融科技贷款收入及增长率(2015-2020年)

10.5.1 新冠疫情下的智利金融科技借贷市场

11 全球金融科技贷款市场按类型细分

11.1 全球金融科技借贷收入和市场份额(2015-2020年)

11.1.1 全球金融科技借贷收入和市场份额(按类型)(2015-2020 年)

11.2 现金贷款收入 (2015-2020)

11.3 分期收入(2015-2020)

11.4 非现金支出收入(2015-2020年)

12 全球金融科技贷款市场细分(按应用)

12.1 全球金融科技借贷收入和市场份额(按应用划分)(2015-2020年)

12.2 全球商业贷款收入和按应用划分的市场份额 (2015-2020)

12.3 全球个人贷款收入和按应用划分的市场份额(2015-2020年)

13 金融科技借贷市场区域预测(2020-2026)

13.1 全球金融科技借贷收入和增长率(2020-2026)

13.2 各地区金融科技借贷市场预测(2020-2026)

13.2.1 北美金融科技借贷市场预测(2020-2026)

13.2.2 欧洲金融科技借贷市场预测(2020-2026)

13.2.3 亚太金融科技借贷市场预测(2020-2026)

13.2.4 中东和非洲金融科技借贷市场预测(2020-2026)

13.2.5 南美洲金融科技借贷市场预测(2020-2026)

13.3 金融科技借贷市场类型预测 (2020-2026)

13.4 金融科技借贷市场应用预测(2020-2026)

14 附录

14.1 方法论

14.2 研究数据来源

14.2.1 二手数据

14.2.2 原始数据

14.2.3 市场规模估计

14.2.4 法律免责声明