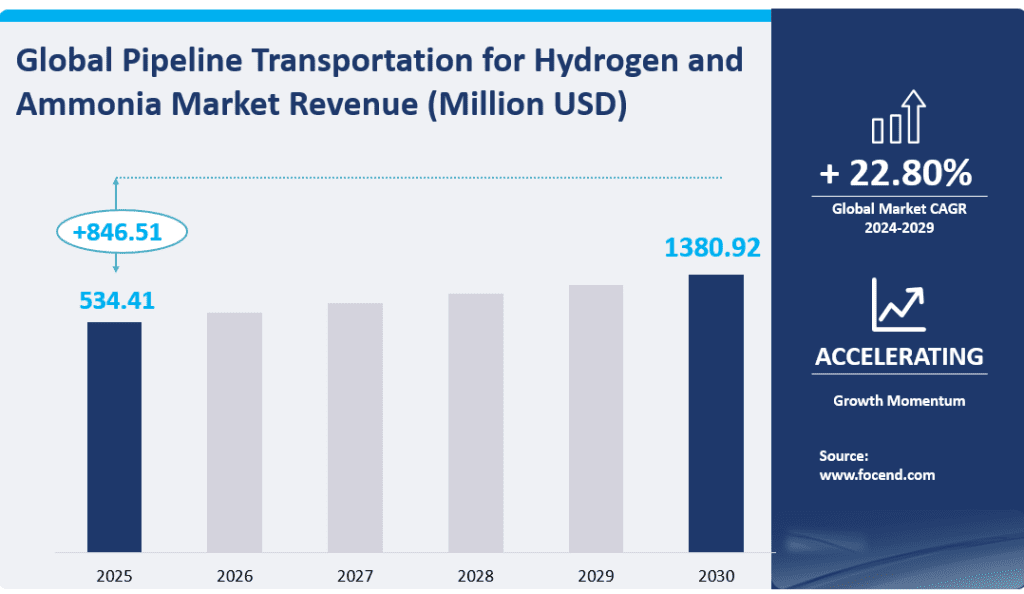

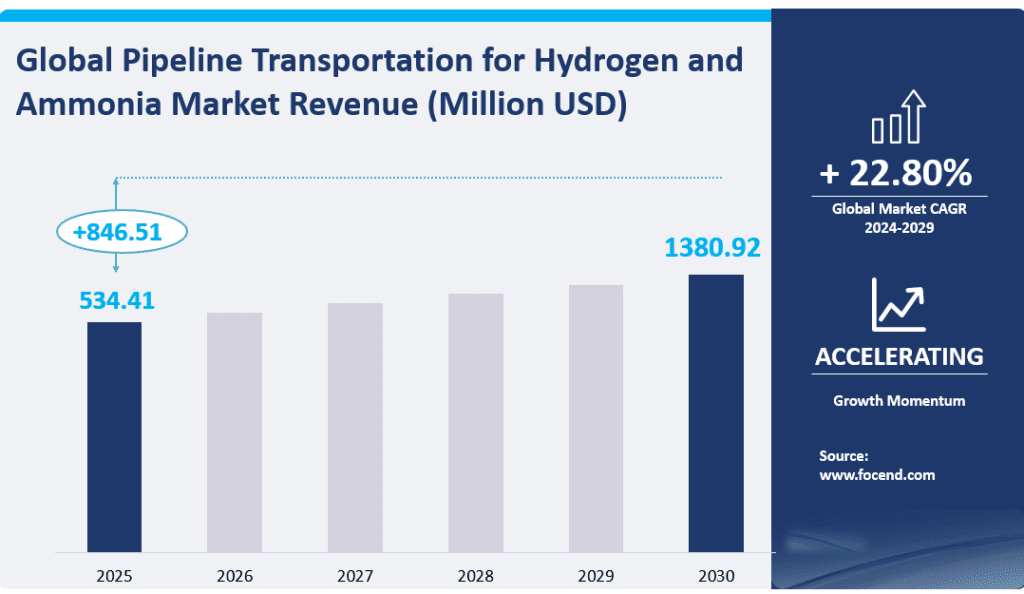

世界の水素とアンモニアのパイプライン輸送市場は、今後も成長を続けると予想されています。市場価値は2024年に$5億3,441万に達すると予想されており、2024年から2029年にかけて22.80%のCAGRで大幅に成長します。この成長は、特にカーボンニュートラルの目標に牽引されて、世界的なエネルギー転換におけるエネルギーキャリアとしての水素とアンモニアの重要性が高まっていることを反映しています。水素とアンモニアのパイプライン輸送とは、パイプラインシステム(パイプライン)を介して水素アンモニア液体またはガスを消費市場エリアまで長距離輸送することを指します。

1. 水素とアンモニアの世界パイプライン輸送市場の概要

世界の水素とアンモニアのパイプライン輸送市場は、今後も成長を続けると予想されています。市場価値は2024年に$5億3,441万に達すると予想されており、2024年から2029年にかけて22.80%のCAGRで大幅に成長します。この成長は、特にカーボンニュートラルの目標に牽引されて、世界的なエネルギー転換におけるエネルギーキャリアとしての水素とアンモニアの重要性が高まっていることを反映しています。水素とアンモニアのパイプライン輸送とは、パイプラインシステム(パイプライン)を介して水素アンモニア液体またはガスを消費市場エリアまで長距離輸送することを指します。

水素とアンモニアのパイプライン輸送の世界市場収益

2.市場の動向

ドライバー

カーボンピーキングとカーボンニュートラルの世紀の高まりの中で、世界各国は次世代のエネルギー技術を積極的に模索しています。水素エネルギーは、グリーン、高効率、炭素排出なし、幅広い応用範囲などの利点があります。水素エネルギーは「究極のクリーンエネルギー」と呼ばれ、燃焼時に水のみを生成し、二酸化炭素を排出しないため、水素エネルギーの活用はカーボンピーキングとカーボンニュートラルを実現するための最も実現可能な方法の1つです。アンモニアエネルギーは、アンモニアをベースにした新しいエネルギーです。水素エネルギーと統合して水素エネルギー開発の主要なボトルネックの問題を解決できるだけでなく、直接的または間接的なカーボンフリー燃料として使用することもできます。技術的なルート。水素エネルギーと比較して、アンモニアエネルギーは貯蔵と輸送の点で明らかな利点があります。2021年10月に発表された日本のエネルギー基本計画の第6版では、アンモニアエネルギーの概念が導入され、2030年までに水素とアンモニアを使用して生産される電力が日本のエネルギー消費量の1%を占めることが提案されました。水素・アンモニアパイプライン輸送は、水素・アンモニアの発展と切り離せない関係にあります。水素エネルギーとアンモニアエネルギーへの世界的な投資が増加しており、これは水素・アンモニアパイプライン輸送市場の発展をある程度促進するでしょう。現在のすべての水素エネルギー輸送方式の中で、パイプライン水素輸送は、大規模かつ長距離の条件下ではかけがえのない経済性を持ち、大規模かつ低コストの水素エネルギー輸送の問題を解決するための好ましい現実的な選択肢です。パイプライン輸送は、気体パイプライン輸送と液体パイプライン輸送の2つのカテゴリに分けられます。現在、このタイプのパイプラインの総延長は16,000kmを超えており、主に米国、カナダ、ヨーロッパに分布しています。パイプライン輸送は、輸送量が多く、距離が長く、エネルギー損失が少ないという特徴があり、パイプライン輸送市場の発展の原動力となっています。パイプライン輸送は、水素・アンモニア経済規模の必然的なトレンドでもあります。

制限事項

水素の輸送は、水素エネルギーサプライチェーン全体の経済性とエネルギー消費パフォーマンスの大きな部分を占めています。現在、水素を輸送する主な方法は、コンテナ輸送、長管トレーラー、パイプライン輸送です。その中で、コンテナ輸送が採用されており、長管トレーラーがやや多く、パイプラインは少ないです。水素パイプラインの建設が直面する主な問題は、一方では、長距離水素パイプラインを計画して建設するには膨大な水素需要が必要かどうかです。他方では、水素需要の面では、水素の価格と貯蔵および輸送コストが低い場合にのみ、需要が大幅に増加します。この2つを調整することは困難です。コンテナ輸送と長管トレーラーは現在、水素輸送の主な方法であり、パイプライン輸送市場をある程度妨げています。

高い応用コストは、現在の水素エネルギーの発展と大規模応用を制限する主な要因です。貯蔵と輸送コストをいかに削減するかが、水素の大規模応用の鍵となり、パイプライン水素輸送は最も関心の高い解決策となっています。パイプライン水素輸送が現在直面している困難は、主に建設コストです。データによると、米国の天然ガスパイプラインのコストはUS$125,000-500,000 / kmですが、水素パイプラインのコストは約US$300,000-100万/ kmで、天然ガスパイプラインのコストの数倍です。2つ目は、パイプラインの水素損傷の問題です。パイプライン材料の水素脆化破損、水素漏れ、水素誘起割れ膨らみは、純水素パイプラインと天然ガスパイプラインの改造で注意する必要がある主な問題です。異なる強度の鋼の水素脆化感受性は異なります。パイプラインの材料と圧力レベルに応じて、対応する水素ドーピング率を決定する必要があります。同時に、設備や施設を改造して気密性と水素脆化耐性を向上させる必要があります。建設コストの高さとパイプラインの水素損傷の問題は、水素パイプライン輸送市場の発展を妨げる主な要因です。

3.市場セグメント

タイプ別

水素とアンモニアのパイプライン輸送市場は、送電パイプライン、配電パイプライン、集電パイプラインに分かれています。2024年には、送電パイプラインの市場価値は$30669万、配電パイプラインは$13200万、集電パイプラインは$9572万に達すると予想されています。これらの増加は主に、エネルギーキャリアとしての水素とアンモニアの市場需要の増加と、より効率的で環境に優しいエネルギー輸送手段の必要性によるものです。

パイプラインは、世界中の石油、ガス、化学、水処理などの業界で重要な役割を果たしています。これらの業界でのパイプラインの大きな需要は、輸送パイプライン市場の発展を促進してきました。材料科学技術の進歩に伴い、パイプラインの材料は、従来の鋼から複合材料、特殊合金、さらにはセラミックにまで徐々に拡大し、高温や腐食性の高い媒体の輸送ニーズに対応してきました。これらの技術革新により、パイプラインの性能と適用範囲が向上しました。内蔵センサーやリモート監視システムなどのインテリジェントパイプライン技術の開発により、パイプラインの運用効率と安全性が向上し、パイプラインの予防保守も促進され、これらの技術の応用により、輸送パイプラインの市場魅力が高まっています。

将来のパイプラインの開発では、インテリジェンスと環境保護にさらに重点が置かれるようになります。生分解性材料の使用やパイプラインのライフサイクル全体にわたる炭素排出量の削減など、環境に優しい材料とグリーンパイプライン設計が主流となり、世界的な炭素削減目標に沿ったものになります。

アプリケーション別

水素とアンモニアはパイプライン輸送の2つの主要な下流用途です。2024年には、水素の用途市場価値は$1億5,473万に達し、アンモニアの用途市場価値は$3億7,968万に達すると予想されています。これらの増加は主に、エネルギー、化学、クリーン燃料の分野での水素とアンモニアの使用拡大によるものです。

合成アンモニア技術は20世紀初頭に開発に成功し、工業化生産が達成されました。世界第2位の化学品として、合成アンモニアは完全な産業チェーン構造と成熟した国際生産貿易システムを備えており、アンモニアパイプライン輸送に強固な産業基盤を提供しています。アンモニアは、動力燃料、クリーン電力、水素貯蔵キャリアなどの新しい市場で大きな可能性を秘めています。デュアルカーボン戦略の下で、アンモニアはアンモニアエネルギーシステムを構築し、低炭素社会の発展に大きな意義を持っています。アンモニアガスは、0.8〜1.2MPaの圧力下で室温(25℃)で液化することができ、液体アンモニアの形でアンモニアを貯蔵および輸送することは非常に便利で経済的です。 2050年までに、数億トン規模のグローバルアンモニア供給ネットワークチェーンが構築され、アンモニア動力船を主体としたグローバルアンモニアエネルギー海上輸送システムが急速に発展すると予想されています。アンモニアエネルギーのグローバル化を背景に、大容量、安全性と信頼性、強力な継続性、低エネルギー消費などの特徴を備えたアンモニア貯蔵輸送パイプラインシステムは、新たな発展の機会を迎えます。

2024年のセグメント別市場価値とシェア

| 2024年の市場価値 | 2024年の市場シェア | ||

| タイプ別 | 送電パイプライン | 3億669万米ドル | 57.38% |

| 流通パイプライン | 1億3,200万米ドル | 24.71% | |

| パイプラインの収集 | 9572万米ドル | 17.91% | |

| アプリケーション別 | 水素 | 1億5,473万ドル | 28.95% |

| アンモニア | 3億7,968万ドル | 71.04% |

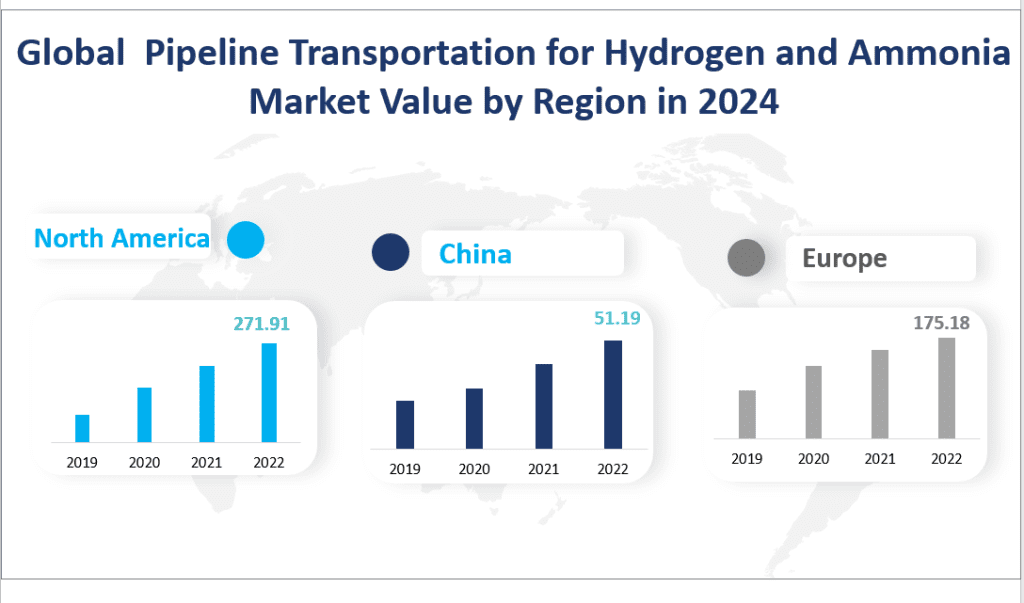

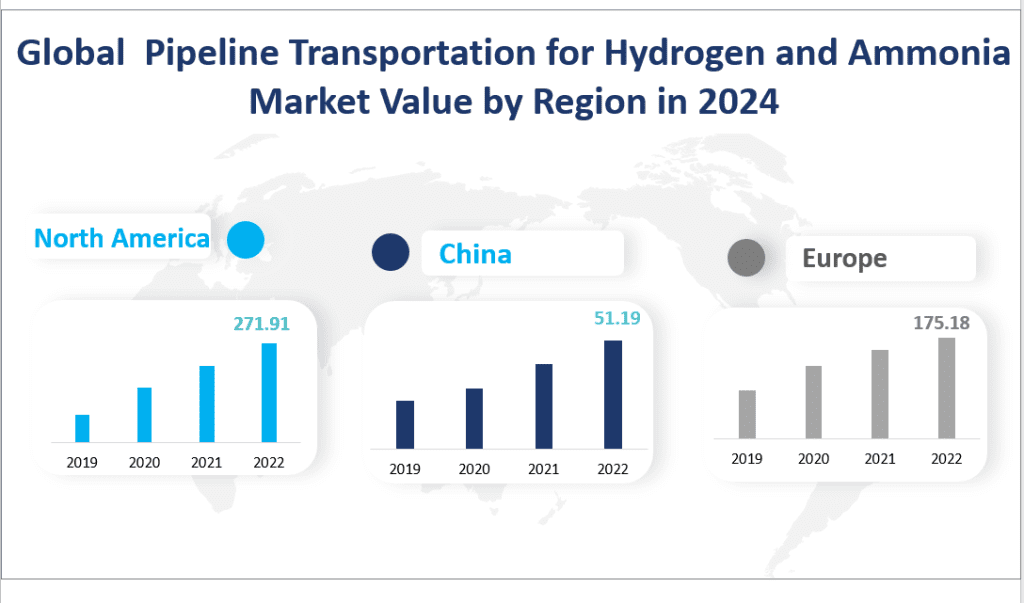

4.地域市場

北米は、2024年に50.88%の市場シェアで水素およびアンモニア市場最大のパイプライン輸送地域であり、これにヨーロッパが32.78%の市場シェアで続きます。中国市場も成長しており、2024年までに$5119万に達すると予想されています。これらの地域の市場成長は、経済発展、下流需要の増加、技術進歩によって推進されています。

米国は世界最大の天然ガス輸送および配給ネットワークシステムを有しており、すべての州で高度に統合されています。このネットワークには、多数の天然ガスパイプラインシステム、コンプレッサーヤード、地下ガス貯蔵、輸出入拠点、および米国のほとんどの主要天然ガス市場へのその他の供給が含まれています。北米、特に米国でのインフラストラクチャと建設活動への投資の増加は、パイプラインの需要を増加させる改修活動を引き起こしました。家庭用および商業用のパイプの使用の増加は、市場の潜在的な市場推進要因となり、改修および改修活動の増加は、市場プレーヤーの売上と利益も増加させました。北米は主要な天然ガス輸出地域の1つであり、エネルギー需要の増加と天然ガス用途の増加が、北米の天然ガスパイプラインインフラストラクチャ市場を牽引しています。米国は天然ガスの生産能力が最も高く、カナダとメキシコがそれに続き、パイプライン輸送市場の需要を牽引しています。シェールガス革命は米国の天然ガス生産の急速な成長を牽引しており、ガス価格が低い状態で継続する可能性があります。同時に、米国の天然ガス消費量の伸びが鈍化しているため、北米の天然ガスの輸出潜在量は1600×10^8立方メートルに達すると予想されており、輸出施設の能力は将来の輸出需要を満たすことができます。

アンモニアは重要な窒素肥料であり、窒素肥料に使用される「肥料用アンモニア」は中国のアンモニア総消費量の約70%を占めています。一方、アンモニアはアンモニウム、染料、爆薬、各種合成材料などの生産に使用される重要な無機化学または有機化学の基礎原料であり、「工業用アンモニア」は中国のアンモニア総消費量の約30%を占めています。中国の成熟したアンモニア産業を基盤として、アンモニアの輸送および配送システムは比較的成熟しており、大規模で長距離のアンモニアパイプライン輸送の条件を提供しています。中国はアンモニアの主要な生産国および消費国であり、窒素肥料の消費量は世界第1位です。中国の繊維産業もアンモニアの力の恩恵を受けています。液体アンモニアは皮革のなめしに広く使用され、染料も繊維の染色に広く使用されています。液体アンモニアは合成繊維の開発において重要な役割を果たしています。アンモニア溶液は布地をほぼあらゆる色に染めることができます。さらに、インドと中国では環境に優しい代替燃料としてアンモニアの使用が増加しています。

中国政府は環境保護と新エネルギー産業の発展を重視しており、アンモニアなどのクリーンエネルギーの使用を奨励する一連の政策と措置を策定しています。これらの政策は、アンモニア産業に良好な発展環境を提供するだけでなく、企業が研究開発への投資を増やし、技術革新を促進し、製品の付加価値と市場競争力を向上させるように導きます。

地域別水素・アンモニアパイプライン輸送の世界市場規模(百万米ドル)

5.市場競争

世界の水素およびアンモニアのパイプライン輸送市場は非常に集中しており、2024年の上位3社(シーメンス、エマソンエレクトリックカンパニー、ABB LTD.)の市場シェアは51.96%です。これは、市場が少数の大手企業によって支配されており、世界市場で強い競争力と影響力を持っていることを示しています。

シーメンス: シーメンスは、工場のデジタル変革のための包括的な製品ポートフォリオを提供しています。電化、自動化、デジタル化のための業界固有のスケーラブルなソリューションと製品により、お客様は既存および将来のデータを活用して、現在の市場と新しい市場での競争力を高めることができます。

エマーソン: エマソン(NYSE: EMR)は、米国ミズーリ州セントルイスに本社を置く、工業、商業、住宅市場の顧客に革新的なソリューションを提供する世界的なテクノロジーおよびエンジニアリング企業です。エマソンには約 86,700 人の従業員がいます。顧客と市場の需要に応えながら、製品を正確、安全、効率的に移動および処理します。

AB: ABB は、社会と産業の変革を活性化し、より生産的で持続可能な未来を実現する世界有数のテクノロジー企業です。ABB は、最高のサービスと、最強の専門知識を持つ最高の人材を備えた革新的なパートナーとして、安全で安心、かつ信頼性の高い運用を提供します。ABB は、エネルギー産業をデジタル化、自動化、電化するための統合ソリューションにより、安全でスマート、かつ持続可能な運用を実現し、世界を変えています。

アルストムSA: アルストムは、社会を低炭素の未来へと導き、輸送の未来に持続可能な基盤を提供するモビリティ ソリューションを開発し、販売しています。アルストムの役割は、鉄道車両、サービス、メンテナンスの提供だけでなく、大きく変化している世界にモビリティ ソリューションを提供することです。

主要企業の市場シェア

| 主要プレーヤー | 2024年の価値シェア |

| シーメンス | 22.30% |

| エマーソンエレクトリック社 | 19.93% |

| ABB株式会社 | 9.73% |

| アルストムSA | 8.25% |

| FMCテクノロジーズ | 9.00% |

| シュナイダーエレクトリック | 5.67% |

| ロックウェル・オートメーション | 4.03% |

| ESRI | 3.42% |

| トリンブルナビゲーションリミテッド | 2.43% |

1 水素とアンモニアのパイプライン輸送の概要と市場概要

1.1 研究の目的

1.2 水素・アンモニアのパイプライン輸送の概要

1.3 水素・アンモニアパイプライン輸送市場の範囲と市場規模の推定

1.3.1 市場集中率と市場成熟度分析

1.3.2 2021年から2031年までの世界の水素とアンモニアのパイプライン輸送の価値と成長率

1.4 市場セグメンテーション

1.4.1 水素とアンモニアのパイプライン輸送の種類

1.4.2 水素とアンモニアのパイプライン輸送の応用

1.4.3 研究地域

1.5 市場の動向

1.5.1 ドライバー

1.5.2 制限事項

1.5.3 機会

1.6 地域別の業界ニュースと政策

1.6.1 業界ニュース

1.6.2 業界政策

1.7 新型コロナウイルス感染症流行下における水素・アンモニア産業のパイプライン輸送の動向

1.7.1 世界のCOVID-19感染状況の概要

1.7.2 新型コロナウイルス感染症の流行が水素・アンモニア産業の発展に向けたパイプライン輸送に与える影響

2 産業チェーン分析

2.1 水素・アンモニアパイプライン輸送の主要プレーヤー

2.1.1 2021年の水素・アンモニアパイプライン輸送の主要プレーヤー事業分布地域

2.2 水素・アンモニアパイプライン輸送事業のコスト構造分析

2.2.1 水素・アンモニアパイプライン輸送の事業コスト構造

2.2.2 水素とアンモニアのパイプライン輸送の労働コスト

2.3 水素・アンモニアパイプライン輸送の市場チャネル分析

2.4 水素・アンモニア分析パイプライン輸送の主な下流顧客

3 水素とアンモニアのパイプライン輸送の世界市場(タイプ別)

3.1 世界の水素とアンモニアのパイプライン輸送価値と市場シェア(タイプ別)(2021-2022年)

3.2 世界の水素とアンモニアのパイプライン輸送価値と成長率(2021-2022年)

3.2.1 水素とアンモニアの世界のパイプライン輸送 輸送パイプラインの価値と成長率

3.2.2 水素とアンモニアの世界的パイプライン輸送 配送パイプラインの価値と成長率

3.2.3 水素とアンモニアの世界のパイプライン輸送 パイプラインの価値と成長率

4 用途別水素・アンモニアパイプライン輸送市場

4.1 下流市場の概要

4.2 世界の水素・アンモニアパイプライン輸送の用途別消費額と市場シェア(2021~2022年)

4.3 世界のパイプライン輸送による水素とアンモニアの消費量と用途別成長率(2021~2022年)

4.3.1 世界の水素パイプライン輸送の価値と成長率(2021-2022年)

4.3.2 アンモニアの世界のパイプライン輸送 アンモニアの価値と成長率(2021-2022年)

5 地域別水素・アンモニアパイプライン輸送価値(2021~2022年)

5.1 水素とアンモニアの世界パイプライン輸送の価値と地域別市場シェア(2021-2022年)

5.2 水素とアンモニアの世界パイプライン輸送の価値と粗利益(2021-2022年)

5.3 北米の水素とアンモニアのパイプライン輸送の価値と粗利益(2021-2022年)

5.3.1 COVID-19下における北米の水素・アンモニア市場向けパイプライン輸送

5.4 欧州の水素とアンモニアのパイプライン輸送の価値と粗利益(2021-2022年)

5.4.1 COVID-19下における欧州の水素・アンモニア市場向けパイプライン輸送

5.5 中国の水素とアンモニアのパイプライン輸送の価値と粗利益(2021-2022年)

5.5.1 COVID-19下における中国の水素・アンモニア市場向けパイプライン輸送

5.6 日本における水素・アンモニアパイプライン輸送の価値と粗利益(2021-2022年)

5.6.1 COVID-19下における日本の水素・アンモニア市場向けパイプライン輸送

5.7 中東およびアフリカの水素およびアンモニアのパイプライン輸送の価値と粗利益(2021-2022)

5.7.1 COVID-19下における中東およびアフリカの水素・アンモニア市場向けパイプライン輸送

5.8 インドにおける水素とアンモニアのパイプライン輸送の価値と粗利益(2021-2022年)

5.8.1 COVID-19下におけるインドの水素・アンモニア市場向けパイプライン輸送

5.9 南米の水素とアンモニアのパイプライン輸送の価値と粗利益(2021-2022)

5.9.1 COVID-19下における南米の水素・アンモニア市場向けパイプライン輸送

6 競争環境

6.1 競争プロファイル

6.2 シーメンス

6.2.1 企業プロフィール

6.2.2 水素・アンモニアパイプライン輸送サービスの紹介

6.2.3 シーメンスの価値、粗利益、粗利益率 2021-2026

6.3 エマソンエレクトリック社

6.3.1 企業プロフィール

6.3.2 水素・アンモニアパイプライン輸送サービスの紹介

6.3.3 エマソンエレクトリック社 価値、粗利益、粗利益率 2021-2026

6.4 ABB株式会社

6.4.1 企業プロフィール

6.4.2 水素・アンモニアパイプライン輸送サービスの紹介

6.4.3 ABB Ltd. 価値、粗利益、粗利益率 2021-2026

6.5 アルストムSA

6.5.1 企業プロフィール

6.5.2 水素・アンモニアパイプライン輸送サービスの紹介

6.5.3 アルストムSAの価値、粗利益、粗利益率2021-2026

6.6 FMCテクノロジー

6.6.1 企業プロフィール

6.6.2 水素・アンモニアパイプライン輸送サービス概要

6.6.3 FMCテクノロジーズの価値、粗利益、粗利益率2021-2026

6.7 シュナイダーエレクトリック

6.7.1 企業プロフィール

6.7.2 水素・アンモニアパイプライン輸送サービスの紹介

6.7.3 シュナイダーエレクトリックの価値、粗利益、粗利益率 2021-2026

6.8 ロックウェル・オートメーション

6.8.1 企業プロフィール

6.8.2 水素・アンモニアパイプライン輸送サービス概要

6.8.3 ロックウェル・オートメーションの価値、粗利益、粗利益率 2021-2026

6.9 ESRI

6.9.1 企業プロフィール

6.9.2 水素・アンモニアパイプライン輸送サービス概要

6.9.3 ESRI 価値、粗利益、粗利益率 2021-2026

6.10 トリンブルナビゲーションリミテッド

6.10.1 企業プロフィール

6.10.2 水素・アンモニアパイプライン輸送サービス概要

6.10.3 Trimble Navigation Limited の価値、粗利益、粗利益率 2021-2026

7 水素とアンモニアのパイプライン輸送の世界市場分析と予測(タイプと用途別)

7.1 水素とアンモニアの世界パイプライン輸送市場価値予測(タイプ別、2023~2031年)

7.1.1 送電パイプライン市場価値予測(2023~2031年)

7.1.2 パイプライン市場価値予測の収集(2023-2031)

7.1.3 流通パイプライン市場価値予測(2023~2031年)

7.2 水素とアンモニアの世界パイプライン輸送市場価値予測(用途別、2023~2031年)

7.2.1 水素市場価値予測(2023~2031年)

7.2.2 アンモニア市場価値予測(2023-2031年)

8 地域別水素・アンモニアパイプライン市場分析と予測

8.1 北米市場価値予測(2023-2031)

8.2 ヨーロッパの市場価値予測(2023-2031)

8.3 中国市場価値予測(2023-2031年)

8.4 日本市場価値予測(2023-2031年)

8.5 中東およびアフリカの市場価値予測(2023-2031)

8.6 インドの市場価値予測(2023-2031)

8.7 南米市場価値予測(2023-2031)

8.8 COVID-19下における水素・アンモニアパイプライン輸送市場予測

9 新規プロジェクトの実現可能性分析

9.1 業界の障壁と新規参入者のSWOT分析

10 研究結果と結論

11 付録

11.1 方法論

11.2 研究データソース

11.2.1 二次データ

11.2.2 一次データ

11.2.3 市場規模の推定

11.2.4 法的免責事項