1. Taille du marché mondial des luminaires de luxe

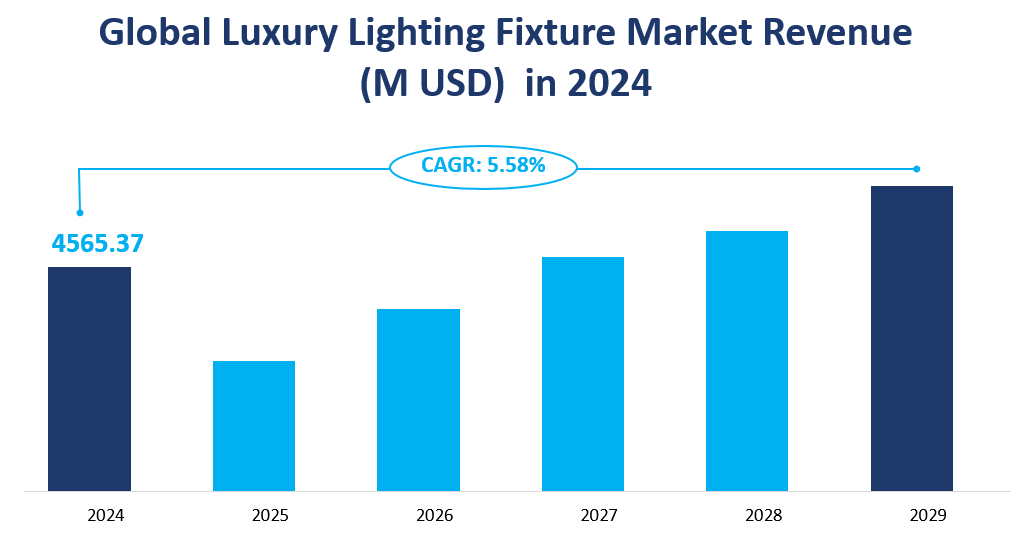

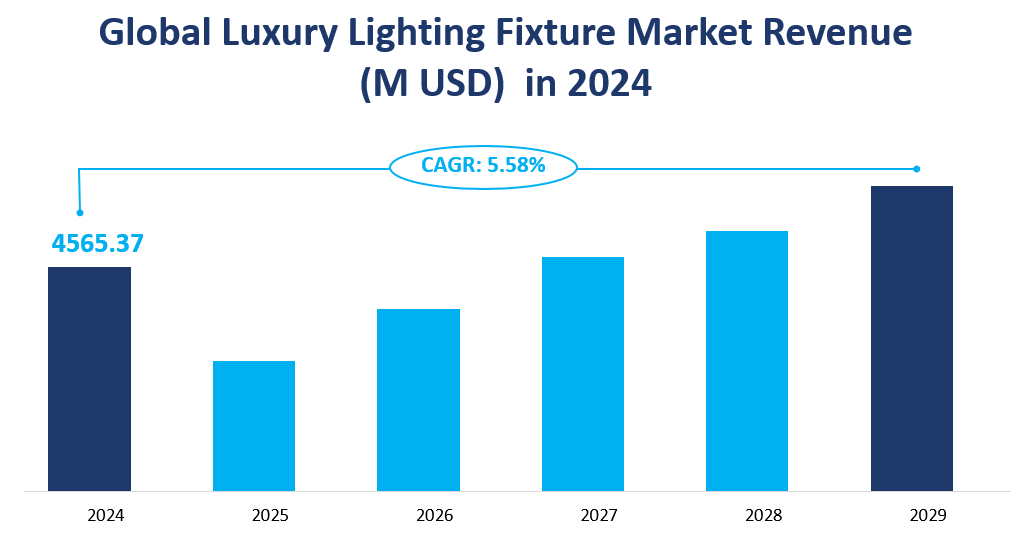

Le marché mondial des luminaires de luxe, évalué à environ 4,56 milliards USD en 2024, devrait connaître un taux de croissance annuel composé (TCAC) de 5,58% de 2024 à 2029.

Ce marché, qui englobe une large gamme de solutions d’éclairage haut de gamme fabriquées à partir de matériaux haut de gamme tels que l’or, le cristal et les métaux polis, est prêt à illuminer l’avenir du design intérieur et extérieur avec son esthétique sophistiquée et ses fonctionnalités avancées.

Les luminaires de luxe ne sont pas de simples sources d’éclairage ; ils sont des déclarations de goût, de statut et d’innovation technologique, conçues pour améliorer l’ambiance et l’élégance des espaces, des maisons résidentielles aux établissements commerciaux haut de gamme.

Chiffre d'affaires du marché mondial des luminaires de luxe (en millions USD) en 2024

2. Facteurs moteurs et limitatifs de la croissance du marché des luminaires de luxe

Facteurs moteurs de la croissance du marché

Le marché des luminaires de luxe est alimenté par une confluence de facteurs qui sont à la fois déterminés par la demande et par l'offre. L'un des principaux moteurs est l'essor de la population aisée mondiale, qui a connu une croissance de près de 20% en 2021, entraînant une demande accrue de logements et d'espaces commerciaux haut de gamme.

Cette évolution démographique a entraîné une augmentation du nombre d'espaces de vie plus grands et plus luxueux, en particulier dans les nouveaux emplacements, car les possibilités de travail à distance ont élargi la portée géographique des acheteurs potentiels de biens immobiliers. En outre, l'accent mis par le secteur de l'hôtellerie sur la fourniture d'expériences de vie uniques a amplifié la demande de solutions d'éclairage sophistiquées capables de créer des expériences immersives et mémorables pour les clients.

Un autre moteur important est la croissance du secteur de la construction, l’urbanisation et le développement des infrastructures créant un besoin d’éclairage avancé dans les bâtiments commerciaux, les hôpitaux, les immeubles de bureaux et autres espaces publics.

L’expansion de l’industrie est également attribuée à la modernisation et à la rénovation croissantes des bâtiments pour améliorer l’efficacité énergétique, ce qui stimule à son tour la demande de solutions d’éclairage haut de gamme et économes en énergie.

Facteurs limitant la croissance du marché

Malgré une croissance prometteuse, le marché des luminaires de luxe est confronté à des défis qui pourraient entraver son expansion. Les coûts élevés d’installation et de remplacement constituent un obstacle important, car le processus nécessite souvent des électriciens professionnels et peut impliquer des dépenses de main-d’œuvre et de matériel importantes. En outre, le marché est affecté par des problèmes de chaîne d’approvisionnement mondiale, avec des goulots d’étranglement dans les transports et une disponibilité limitée des services de camionnage qui ont un impact sur la livraison des produits dans les délais. La pandémie de COVID-19 a encore exacerbé ces défis, provoquant des perturbations dans les opérations de production et de chaîne d’approvisionnement, entraînant des retards et une augmentation des coûts.

3. Innovation technologique, fusions et acquisitions sur le marché des luminaires de luxe

La technologie est à l'avant-garde de l'évolution du marché des luminaires de luxe, avec des innovations telles que les systèmes d'éclairage intelligents et les LED à faible consommation d'énergie qui deviennent de plus en plus populaires. Ces systèmes offrent des capacités de contrôle à distance, permettant aux utilisateurs de régler la luminosité, la température de couleur et l'ambiance via des applications mobiles ou des assistants vocaux, offrant ainsi confort, efficacité énergétique et expériences d'éclairage personnalisées. Le marché a également connu une vague de fusions et d'acquisitions, les entreprises élargissant stratégiquement leurs portefeuilles de produits et explorant des gammes abordables pour répondre aux besoins d'une clientèle plus large.

En conclusion, le marché mondial des luminaires de luxe, malgré les défis tels que les coûts d’installation élevés et les perturbations de la chaîne d’approvisionnement, est sur le point de connaître une croissance tirée par les avancées technologiques et la demande croissante de la population aisée et du secteur de la construction. En mettant l’accent sur la durabilité, l’efficacité énergétique et la technologie intelligente, le marché est prêt à poursuivre sa trajectoire lumineuse dans le futur.

4. Les types de marché des luminaires de luxe en 2024

Le marché des luminaires de luxe en 2024 est un paysage dynamique d'innovation et d'élégance, avec une variété de types de produits conçus pour répondre aux divers besoins des espaces intérieurs et extérieurs haut de gamme. Chaque type est défini par ses caractéristiques uniques et les paramètres spécifiques qu'il met en valeur.

Les lustres/suspensions sont les figures les plus importantes du marché de l'éclairage de luxe, avec une taille de marché estimée à 1 860,78 millions USD en 2024. Ces luminaires sont connus pour leur corps central suspendu au plafond, souvent orné de chaînes, et sont conçus pour fournir un éclairage d'ambiance. Ils sont complexes et ornés, destinés à être une source d'élégance et un point focal dans n'importe quelle pièce.

Les lampadaires, dont le marché s'élève à 278,75 millions USD, sont des luminaires hauts placés sur le sol pour fournir un éclairage plus intense. Ils sont un élément essentiel de la décoration intérieure, offrant à la fois fonctionnalité et style. Le marché des lampadaires devrait connaître une croissance constante, reflétant leur importance dans la création d'une atmosphère sophistiquée.

Les luminaires linéaires gagnent du terrain sur le marché, avec une valeur estimée à 701,37 millions USD en 2024. Ces luminaires sont connus pour leur aspect élégant et moderne et sont largement utilisés dans la décoration intérieure commerciale pour leur capacité à diffuser la lumière sur une zone étroite. Le marché des luminaires linéaires connaît une croissance rapide, ce qui en fait le type de produit qui connaît la croissance la plus rapide dans le secteur des luminaires de luxe.

Les luminaires pour salle de bain et vanité, évalués à 193,53 millions USD, sont essentiels pour des tâches telles que l'application du maquillage dans les salles de bain. Ils sont conçus pour éclairer les traits du visage de manière uniforme, en évitant les ombres trop prononcées. Le marché de l'éclairage pour salle de bain et vanité est en pleine croissance, ce qui souligne l'importance d'espaces de soins personnels bien éclairés.

Les lampes de table, dont le marché représente 225,43 millions USD, offrent une lumière douce et chaleureuse qui crée une atmosphère chaleureuse. Elles sont souvent utilisées pour des effets de rétroéclairage et sont disponibles dans divers modèles pour compléter différents styles.

Les appliques extérieures, d'une valeur de 358,91 millions USD, servent à la fois à des fins de sécurité et d'esthétique, améliorant l'attrait extérieur des maisons et fournissant un éclairage pour les activités de plein air.

Les appliques murales, dont le marché s'élève à 386,46 millions USD, sont montées sur les murs et fournissent une source de lumière focalisée sans occuper l'espace au sol ou au plafond. Elles constituent un choix populaire pour l'éclairage d'appoint dans divers environnements.

Tableau des tailles de marché et des parts de marché des types de luminaires de luxe en 2024

|

Taper |

Taille du marché en 2024 (M USD) |

Part de marché en 2024 (%) |

|---|---|---|

|

Lustres/Suspensions |

1860.78 |

40.76 |

|

Salle de bain et vanité |

193.53 |

4.24 |

|

Lampadaires |

278.75 |

6.11 |

|

Lampes de table |

225.43 |

4.94 |

|

Appliques extérieures |

358.91 |

7.86 |

|

Lumières linéaires |

701.37 |

15.36 |

|

Appliques murales |

386.46 |

8.46 |

|

Autres |

560.14 |

12.27 |

5. Exploration des diverses applications du marché des luminaires de luxe en 2024

Le marché des luminaires de luxe en 2024 est un domaine à multiples facettes, avec des applications couvrant les secteurs résidentiel, commercial et autres secteurs spécialisés. Chaque application est définie par ses exigences uniques et le rôle que joue l'éclairage de luxe dans l'amélioration de l'ambiance et de la fonctionnalité de l'espace.

Résidentiel : La plus grande part de marché en 2024 est détenue par les applications résidentielles, avec une taille de marché significative de 1 508,86 millions USD. Ce secteur comprend les maisons et appartements de luxe, où les luminaires sont choisis pour leur capacité à compléter la décoration existante et à rehausser l'esthétique de l'espace de vie. Le marché résidentiel devrait croître à mesure que de plus en plus de propriétaires cherchent à créer des environnements d'éclairage personnalisés et confortables.

Hôtellerie : Les hôtels représentent une part importante du marché de l'éclairage de luxe, avec une taille de marché de 1 737,37 millions USD en 2024. L'éclairage des hôtels est essentiel pour créer une ambiance et assurer le confort des clients. L'éclairage des hôtels est conçu pour offrir une atmosphère chaleureuse et accueillante, contribuant ainsi à l'expérience globale des clients. Le secteur hôtelier devrait croître à mesure que l'industrie hôtelière se concentre sur la fourniture de séjours mémorables grâce à des solutions d'éclairage sophistiquées.

Restaurant : Le secteur de la restauration, avec un marché de 466,11 millions USD en 2024, est un autre domaine d'application important. L'éclairage dans les restaurants est essentiel pour créer l'ambiance adéquate, qu'il s'agisse d'une expérience gastronomique raffinée ou d'un cadre décontracté. La croissance de ce secteur est tirée par la demande croissante d'expériences culinaires uniques et par le rôle de l'éclairage dans la définition de l'atmosphère du restaurant.

Bureau : les espaces de bureau, même s'ils ne sont pas les plus grands, évoluent avec une taille de marché de 326,30 millions USD en 2024. Le travail à distance devenant plus permanent, la demande d'éclairage de bureau confortable et productif est en hausse. Les solutions d'éclairage économes en énergie et axées sur les tâches sont de plus en plus recherchées dans les environnements de bureau pour favoriser le bien-être et la productivité des employés.

Tableau des tailles de marché et des parts de marché des applications d'éclairage de luxe en 2024

|

Application |

Taille du marché en 2024 (M USD) |

Part de marché en 2024 (%) |

|---|---|---|

|

Résidentiel |

1508.86 |

33.05 |

|

Hôtel |

1737.37 |

38.06 |

|

Restaurant |

466.11 |

10.21 |

|

Bureau |

326.30 |

7.15 |

|

Autres |

526.73 |

11.54 |

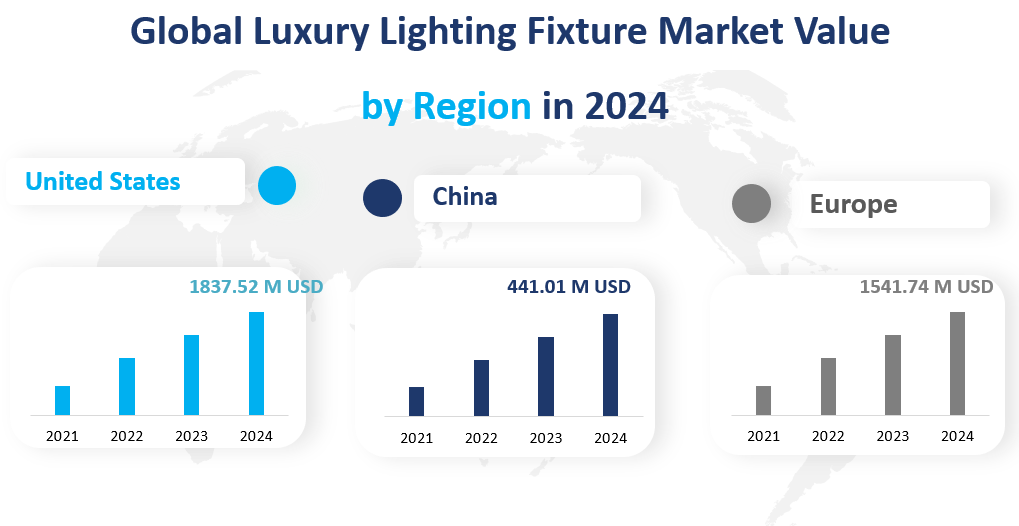

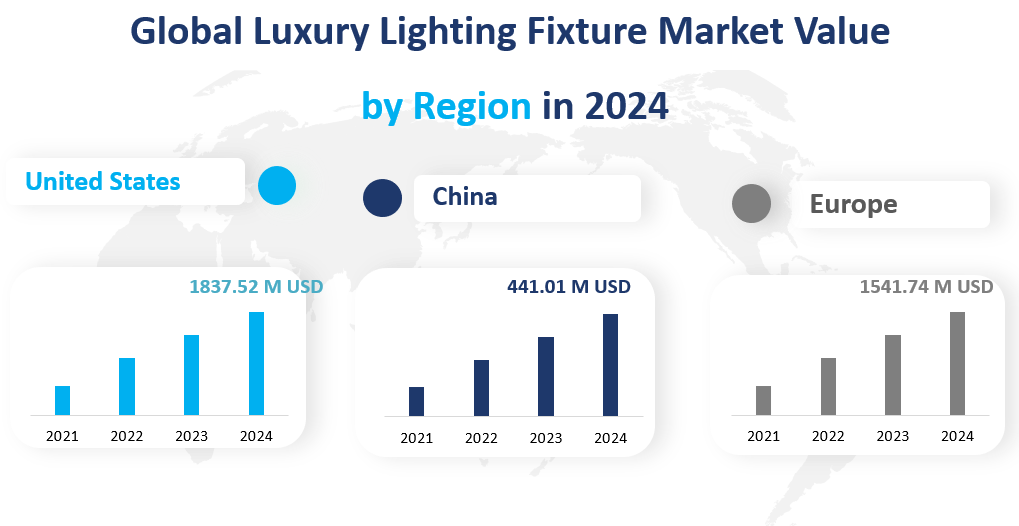

6. Valeur du marché mondial des luminaires de luxe par région en 2024

Le marché des luminaires de luxe en 2024 présente un paysage dynamique dans les principales régions, avec les États-Unis, l'Europe et la Chine en tête. Aux États-Unis, le marché devrait atteindre un chiffre d'affaires substantiel de 1 837,52 millions USD, avec un taux de croissance de 4,97%, indiquant une expansion robuste et régulière. L'Europe suit de près avec un chiffre d'affaires de 1 541,74 millions USD et un taux de croissance légèrement supérieur de 5,83%, reflétant une forte demande de solutions d'éclairage de luxe.

La Chine, bien que disposant d'un marché plus petit de 441,01 millions USD, affiche le taux de croissance le plus vigoureux avec 7,64%. Cela suggère que le marché chinois prend rapidement de l'ampleur et pourrait devenir un acteur important dans l'industrie mondiale des luminaires de luxe dans les années à venir. Ces chiffres soulignent les différentes trajectoires de croissance et les potentiels de marché dans ces régions, chacune offrant des opportunités uniques aux acteurs du secteur de l'éclairage de luxe.

Figure Valeur du marché mondial des luminaires de luxe par région en 2024

7. Leaders du marché mondial des luminaires de luxe : une analyse complète

7.1 Confort Visuel & Co.

Fondée en 1987, Visual Comfort & Co. s'est imposée comme une référence dans le secteur de l'éclairage de luxe. Avec une vision d'entreprise qui met l'accent sur la collaboration avec les meilleurs designers pour créer des pièces d'éclairage de marque, Visual Comfort s'est taillé une place de choix sur le marché. Les offres de l'entreprise, telles que la suspension d'extérieur Roton 12, sont un mélange de design moderne et de savoir-faire artisanal, utilisant des matériaux authentiques pour offrir des solutions d'éclairage sur mesure.

En 2023, la société a enregistré des ventes de 686,6 milliers d'unités et un chiffre d'affaires de 269,50 millions USD, reflétant sa solide position sur le marché et la demande pour ses luminaires de haute qualité.

Aperçu de l'entreprise :

Visual Comfort & Co. a bâti son empire sur un design et un savoir-faire exceptionnels. L'engagement de l'entreprise à utiliser des matériaux authentiques et à travailler avec les meilleurs artisans garantit que chaque pièce est un témoignage de luxe et de qualité.

7.2 FLOS

Fondée en 1962, FLOS est un joyau italien qui a établi la norme mondiale en matière de solutions d'éclairage innovantes. L'entreprise se présente comme un récit de croissance, porté par une passion pour la recherche et l'innovation dans le domaine de l'éclairage. FLOS propose des produits comme le Bon Jour Unplugged, conçu par Philippe Starck, qui illustrent le dévouement de l'entreprise à la performance et au design.

En 2023, FLOS a réalisé des ventes de 616,3 milliers d'unités et un chiffre d'affaires de 235,53 millions USD, indiquant sa forte présence sur le marché et l'attrait des consommateurs pour ses produits axés sur le design.

Aperçu de l'entreprise :

FLOS a consolidé sa position de leader mondial en proposant des produits et des systèmes de haute qualité caractérisés par un design raffiné. La capacité de l'entreprise à identifier et à soutenir de nouveaux talents créatifs a été essentielle à son succès et à son vaste catalogue de produits.

7.3. Louis Poulsen

Depuis sa création en 1874, Louis Poulsen est une icône du design danois, connue pour ses effets lumineux extraordinaires qui subliment les espaces. L'activité de l'entreprise est profondément ancrée dans la tradition du design danois, où la forme suit la fonction. La gamme de produits Louis Poulsen, notamment la PH 5, est une célébration de l'artisanat et des matériaux de qualité, façonnant la lumière de manière à la fois fonctionnelle et artistique.

En 2023, Louis Poulsen a déclaré des ventes de 418,9 milliers d'unités et un chiffre d'affaires de 169,23 millions USD, démontrant son héritage durable et la valeur accordée à sa conception innovante.

Aperçu de l'entreprise :

L'accent mis par Louis Poulsen sur l'artisanat passionné, les matériaux de qualité et le design innovant en a fait une marque renommée sur le marché des luminaires de luxe. L'approche de l'entreprise consistant à façonner la lumière en tant que matériau a été au cœur de son attrait durable.

1 Aperçu du marché des luminaires de luxe

1.1 Présentation du produit et portée du marché des luminaires de luxe

1.2 Segment de marché des luminaires de luxe par type

1.2.1 Comparaison des ventes mondiales de luminaires de luxe (en milliers d'unités) par type (2018-2029)

1.2.2 Le profil du marché des lustres/suspensions

1.2.3 Profil du marché des produits pour le bain et la vanité

1.2.4 Le profil du marché des lampadaires

1.2.5 Le profil du marché des lampes de table

1.2.6 Le profil du marché des appliques d'extérieur

1.2.7 Le profil du marché des éclairages linéaires

1.2.8 Le profil du marché des appliques murales

1.3 Segment de marché mondial des luminaires de luxe par application

1.3.1 Comparaison de la consommation (ventes) du marché des luminaires de luxe par application (2018-2023)

1.3.2 Le profil du marché résidentiel

1.3.3 Le profil du marché de l'hôtellerie

1.3.4 Le profil du marché de la restauration

1.3.5 Le profil du marché des bureaux

1.4 Marché mondial des luminaires de luxe, par région (2018-2029)

1.5 Taille du marché mondial (chiffre d'affaires) des luminaires de luxe (2018-2029)

1.5.1 Situation et perspectives du marché mondial des luminaires de luxe en matière de revenus (2018-2029)

1.5.2 État des ventes et perspectives du marché mondial des luminaires de luxe (2018-2029)

1.6 Influence des conflits régionaux sur l'industrie des luminaires de luxe

1.7 Impact de la neutralité carbone sur le secteur des luminaires de luxe

2 Analyse en amont et en aval du marché des luminaires de luxe

2.1 Analyse de la chaîne industrielle des luminaires de luxe

2.2 Principaux fournisseurs de matières premières et analyse des prix

2.3 Analyse de l'offre et de la demande des principales matières premières

2.4 Taux de concentration du marché des matières premières

2.5 Analyse du processus de fabrication

2.6 Analyse de la structure des coûts de fabrication

2.6.1 Analyse des coûts de main-d’œuvre

2.6.2 Analyse des coûts énergétiques

2.6.3 Analyse des coûts de R&D

2.7 Analyse des principaux acheteurs en aval des luminaires de luxe

2.8 Impact de la COVID-19 sur l'industrie en amont et en aval

3 profils de joueurs

3.1 Confort visuel & Co.

3.1.1 Confort visuel et autres informations de base

3.1.2 Profils de produits, applications et spécifications des luminaires de luxe

3.1.3 Performance du marché des luminaires de luxe Visual Comfort & Co. (2018-2023)

3.1.4 Présentation de l'activité de Visual Comfort & Co.

3.2 FLOS

3.2.1 Informations de base sur FLOS

3.2.2 Profils de produits, applications et spécifications des luminaires de luxe

3.2.3 Performance du marché des luminaires de luxe FLOS (2018-2023)

3.2.4 Présentation de l'activité FLOS

3.3 Louis Poulsen

3.3.1 Informations de base sur Louis Poulsen

3.3.2 Profils de produits, applications et spécifications des luminaires de luxe

3.3.3 Performance du marché des luminaires de luxe Louis Poulsen (2018-2023)

3.3.4 Présentation de l'entreprise Louis Poulsen

3.4 Schönbek

3.4.1 Informations de base sur Schonbek

3.4.2 Profils de produits, applications et spécifications des luminaires de luxe

3.4.3 Performance du marché des luminaires de luxe Schonbek (2018-2023)

3.4.4 Présentation de l'entreprise Schonbek

3.5 La société électrique urbaine.

3.5.1 Informations de base sur la société Urban Electric Co.

3.5.2 Profils, applications et spécifications des produits d'éclairage de luxe

3.5.3 Performance du marché des luminaires de luxe d'Urban Electric Co. (2018-2023)

3.5.4 Présentation de l'activité de The Urban Electric Co.

3.6 Forge de Hubbarton

3.6.1 Informations de base sur Hubbarton Forge

3.6.2 Profils de produits, applications et spécifications des luminaires de luxe

3.6.3 Performance du marché des luminaires de luxe Hubbarton Forge (2018-2023)

3.6.4 Présentation de l'activité de Hubbarton Forge

3.7 GUBI

3.7.1 Informations de base sur GUBI

3.7.2 Profils de produits, applications et spécifications des luminaires de luxe

3.7.3 Performance du marché des luminaires de luxe GUBI (2018-2023)

3.7.4 Présentation de l'activité de GUBI

3.8 Hinkley

3.8.1 Informations de base sur Hinkley

3.8.2 Profils de produits, applications et spécifications des luminaires de luxe

3.8.3 Performance du marché des luminaires de luxe Hinkley (2018-2023)

3.8.4 Présentation de l'entreprise Hinkley

3.9 Hammerton

3.9.1 Informations de base sur Hammerton

3.9.2 Profils de produits, applications et spécifications des luminaires de luxe

3.9.3 Performance du marché des luminaires de luxe Hammerton (2018-2023)

3.9.4 Présentation de l'entreprise Hammerton

3.10 iWorks

3.10.1 Informations de base sur iWorks

3.10.2 Profils de produits, applications et spécifications des luminaires de luxe

3.10.3 Performances du marché des luminaires de luxe iWorks (2018-2023)

3.10.4 Présentation d'iWorks Business

3.11 Artérieurs

3.11.1 Informations de base sur les artères

3.11.2 Profils de produits, applications et spécifications des luminaires de luxe

3.11.3 Performance du marché des luminaires de luxe Arteriors (2018-2023)

3.11.4 Présentation de l'activité d'Arteriors

3.12 Groupe d'éclairage de la vallée de l'Hudson

3.12.1 Informations de base sur Hudson Valley Lighting Group

3.12.2 Profils de produits, applications et spécifications des luminaires de luxe

3.12.3 Performance du marché des luminaires de luxe du groupe Hudson Valley Lighting (2018-2023)

3.12.4 Présentation de l'activité du groupe Hudson Valley Lighting

3.13 Currey & Company

3.13.1 Informations de base sur Currey & Company

3.13.2 Profils de produits, applications et spécifications des luminaires de luxe

3.13.3 Performance du marché des luminaires de luxe Currey & Company (2018-2023)

3.13.4 Présentation de l'activité de Currey & Company

3.14 Éclairage de la 2e Avenue

3.14.1 Informations de base sur l'éclairage de la 2e Avenue

3.14.2 Profils de produits, applications et spécifications des luminaires de luxe

3.14.3 Performance du marché des luminaires de luxe 2nd Ave Lighting (2018-2023)

3.14.4 Présentation de l'entreprise 2nd Ave Lighting

3.15 Aéroport international d'Alger-Triton

3.15.1 Informations de base sur l'aéroport international Alger-Triton

3.15.2 Profils de produits, applications et spécifications des luminaires de luxe

3.15.3 Performance du marché international des luminaires de luxe Alger-Triton (2018-2023)

3.15.4 Présentation de l'activité internationale d'Alger-Triton

4 Paysage du marché mondial des luminaires de luxe par acteur

4.1 Ventes mondiales de luminaires de luxe et part de marché par acteur (2018-2023)

4.2 Chiffre d'affaires et part de marché des luminaires de luxe dans le monde par acteur (2018-2023)

4.3 Prix moyen mondial des luminaires de luxe par acteur (2018-2023)

4.4 Situation concurrentielle et tendances du marché des luminaires de luxe

4.4.1 Part de marché des 3 et 6 premiers acteurs du secteur des luminaires de luxe

4.4.2 Fusions et acquisitions, expansion

5 tendances mondiales en matière de ventes, de revenus et de prix des luminaires de luxe par type

5.1 Ventes mondiales de luminaires de luxe et part de marché par type (2018-2023)

5.2 Chiffre d'affaires et part de marché des luminaires de luxe dans le monde par type (2018-2023)

5.3 Prix mondial des luminaires de luxe par type (2018-2023)

5.4 Ventes, revenus et taux de croissance des luminaires de luxe dans le monde par type (2018-2023)

5.4.1 Ventes mondiales de luminaires de luxe, revenus et taux de croissance des lampes de table (2018-2023)

5.4.2 Ventes mondiales d'appareils d'éclairage de luxe, revenus et taux de croissance des produits pour la salle de bain et les vanités (2018-2023)

5.4.3 Ventes mondiales de luminaires de luxe, revenus et taux de croissance des lampadaires (2018-2023)

5.4.4 Ventes mondiales de luminaires de luxe, revenus et taux de croissance des lustres/suspensions (2018-2023)

5.4.5 Ventes mondiales de luminaires de luxe, revenus et taux de croissance des appliques extérieures (2018-2023)

5.4.6 Ventes mondiales de luminaires de luxe, revenus et taux de croissance des luminaires linéaires (2018-2023)

5.4.7 Ventes mondiales de luminaires de luxe, revenus et taux de croissance des appliques murales (2018-2023)

6 Analyse du marché mondial des luminaires de luxe par application

6.1 Consommation mondiale de luminaires de luxe et part de marché par application (2018-2023)

6.2 Chiffre d'affaires et part de marché de la consommation mondiale de luminaires de luxe par application (2018-2023)

6.3 Consommation mondiale de luminaires de luxe (K unités) et taux de croissance par application (2018-2023)

6.3.1 Consommation mondiale de luminaires de luxe (K unités) et taux de croissance du secteur résidentiel (2018-2023)

6.3.2 Consommation mondiale d'appareils d'éclairage de luxe (K unités) et taux de croissance des hôtels (2018-2023)

6.3.3 Consommation mondiale de luminaires de luxe (K unités) et taux de croissance des restaurants (2018-2023)

6.3.4 Consommation mondiale d'appareils d'éclairage de luxe (K unités) et taux de croissance des bureaux (2018-2023)

7 Ventes et revenus mondiaux de luminaires de luxe par région (2018-2023)

7.1 Ventes et parts de marché mondiales des luminaires de luxe, par région (2018-2023)

7.2 Chiffre d'affaires et part de marché des luminaires de luxe dans le monde, par région (2018-2023)

7.3 Ventes, revenus, prix et marge brute des luminaires de luxe dans le monde (2018-2023)

7.4 Ventes, revenus, prix et marge brute des luminaires de luxe aux États-Unis (2018-2023)

7.4.1 Le marché américain des luminaires de luxe dans le contexte de la COVID-19

7.5 Ventes, revenus, prix et marge brute des luminaires de luxe en Europe (2018-2023)

7.5.1 Marché européen des luminaires de luxe dans le contexte de la COVID-19

7.6 Ventes, revenus, prix et marge brute des luminaires de luxe en Chine (2018-2023)

7.6.1 Le marché chinois des luminaires de luxe dans le contexte de la COVID-19

7.7 Ventes, revenus, prix et marge brute des luminaires de luxe au Japon (2018-2023)

7.7.1 Le marché japonais des luminaires de luxe dans le contexte de la COVID-19

7.8 Ventes, revenus, prix et marge brute des luminaires de luxe en Inde (2018-2023)

7.8.1 Le marché indien des luminaires de luxe dans le contexte de la COVID-19

7.9 Ventes, revenus, prix et marge brute des luminaires de luxe en Asie du Sud-Est (2018-2023)

7.9.1 Marché des luminaires de luxe en Asie du Sud-Est dans le contexte de la COVID-19

7.10 Ventes, revenus, prix et marge brute des luminaires de luxe en Amérique latine (2018-2023)

7.10.1 Marché des luminaires de luxe en Amérique latine dans le contexte de la COVID-19

7.11 Ventes, revenus, prix et marge brute des luminaires de luxe au Moyen-Orient et en Afrique (2018-2023)

7.11.1 Marché des luminaires de luxe au Moyen-Orient et en Afrique dans le contexte de la COVID-19

8 Prévisions du marché mondial des luminaires de luxe (2023-2029)

8.1 Ventes mondiales de luminaires de luxe, prévisions de revenus (2023-2029)

8.1.1 Ventes mondiales de luminaires de luxe (en milliers d'unités) et prévision du taux de croissance (2023-2029)

8.1.2 Prévisions du chiffre d'affaires et du taux de croissance des luminaires de luxe à l'échelle mondiale (2023-2029)

8.2 Prévisions des ventes et des revenus des luminaires de luxe à l'échelle mondiale, par région (2023-2029)

8.2.1 Prévisions de ventes et de revenus des luminaires de luxe aux États-Unis (2023-2029)

8.2.2 Prévisions de ventes et de revenus des luminaires de luxe en Europe (2023-2029)

8.2.3 Prévisions de ventes et de revenus des luminaires de luxe en Chine (2023-2029)

8.2.4 Prévisions de ventes et de revenus des luminaires de luxe au Japon (2023-2029)

8.2.5 Prévisions de ventes et de revenus des luminaires de luxe en Inde (2023-2029)

8.2.6 Prévisions de ventes et de revenus des luminaires de luxe en Asie du Sud-Est (2023-2029)

8.2.7 Prévisions de ventes et de revenus des luminaires de luxe en Amérique latine (2023-2029)

8.2.8 Prévisions de ventes et de revenus des luminaires de luxe au Moyen-Orient et en Afrique (2023-2029)

8.3 Prévisions mondiales de ventes, de revenus et de prix des luminaires de luxe par type (2023-2029)

8.4 Prévisions de la consommation mondiale de luminaires de luxe par application (2023-2029)

8.5 Prévisions du marché des luminaires de luxe dans le contexte de la COVID-19

9 Perspectives de l'industrie

9.1 Analyse des facteurs moteurs du marché des luminaires de luxe

9.2 Contraintes et défis du marché des luminaires de luxe

9.3 Analyse des opportunités du marché des luminaires de luxe

9.4 Tendances des marchés émergents

9.5 État et tendances technologiques du secteur des luminaires de luxe

9.6 Nouvelles de la sortie du produit

9.7 Analyse des préférences des consommateurs

9.8 Tendances du développement du secteur des luminaires de luxe dans le contexte de l'épidémie de COVID-19

9.8.1 Aperçu de la situation mondiale du COVID-19

9.8.2 Influence de l'épidémie de COVID-19 sur le développement de l'industrie des luminaires de luxe

9.9 Impact de la guerre entre la Russie et l'Ukraine

10 Annexe

10.1 Méthodologie

10.2 Source des données de recherche

10.2.1 Données secondaires

10.2.2 Données primaires

10.2.3 Estimation de la taille du marché

10.2.4 Avis de non-responsabilité juridique