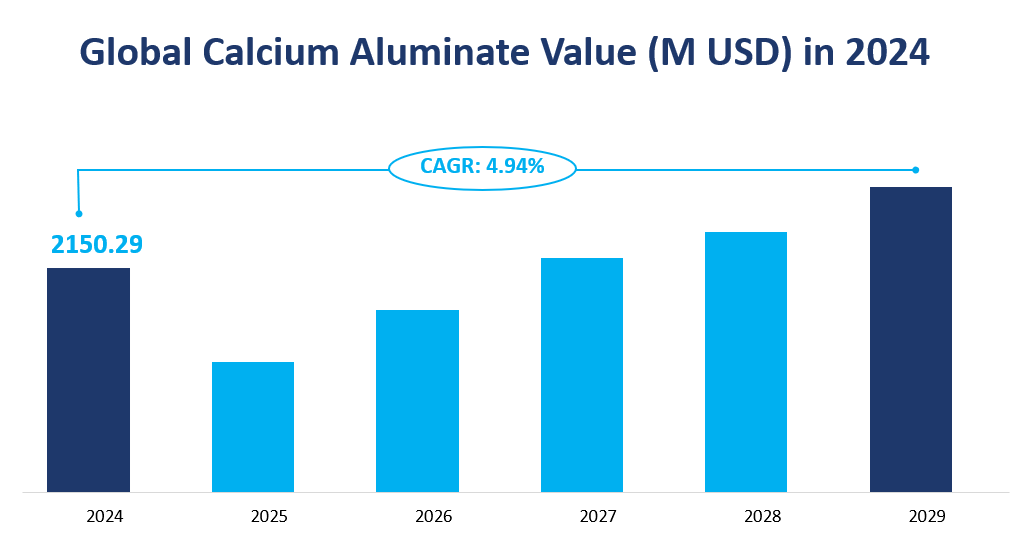

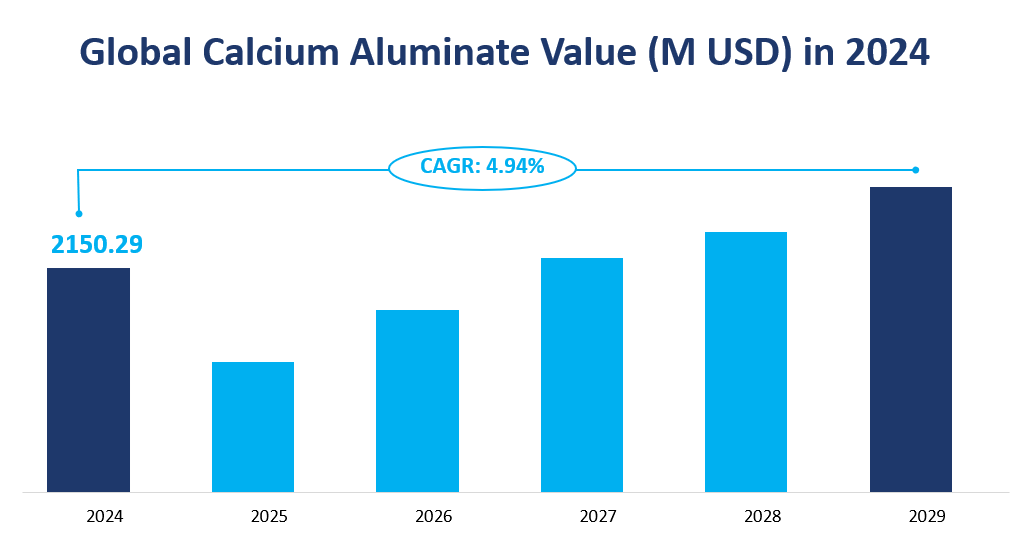

1. Valeur marchande de l'aluminate de calcium et informations sur le TCAC

Le marché mondial de l'aluminate de calcium devrait connaître une croissance significative dans les années à venir, avec une augmentation substantielle de la valeur marchande. En 2024, la valeur marchande de l'aluminate de calcium devrait atteindre $2,15 milliards USD, avec un TCAC de 4,94% de 2024 à 2029.

L'aluminate de calcium, une série de minéraux produits en chauffant collectivement de l'oxyde d'aluminium et de l'oxyde de calcium à haute température, présente des caractéristiques exceptionnelles telles que la résistance à la chaleur, à l'abrasion et à la corrosion.

Ces propriétés font des aluminates de calcium un matériau très recherché dans diverses industries, notamment dans le traitement des eaux, les additifs métallurgiques et la production de ciment. L'expansion du marché est alimentée par la mise à niveau continue des produits, les avancées technologiques et le développement de l'économie mondiale.

Le marché de l’aluminate de calcium est segmenté en deux types principaux : l’aluminate de calcium fondu et l’aluminate de calcium fritté.

L'aluminate de calcium fondu, produit par fusion de matières premières de qualité dans un four à arc électrique, se caractérise par une composition chimique uniforme, un point de fusion bas et une vitesse de fusion élevée.

Il joue un rôle crucial dans la désulfuration, la désoxydation et l'absorption des impuretés dans les processus de fabrication de l'acier. L'aluminate de calcium fritté, quant à lui, est calciné dans un four rotatif et est connu pour sa composition chimique uniforme et son point de fusion bas, ce qui le rend idéal pour des applications similaires dans la fabrication de l'acier.

Figure Valeur mondiale de l'aluminate de calcium (M USD) en 2024

2. Facteurs moteurs et limitatifs du marché de l'aluminate de calcium

La croissance du marché de l'aluminate de calcium est influencée par plusieurs facteurs moteurs. La demande croissante de ciment d'aluminate de calcium provenant d'applications en aval, telles que les applications d'égouts, les applications réfractaires à haute température et les produits de chimie du bâtiment, est un facteur clé.

Ces matériaux sont recherchés pour leur capacité à résister à des conditions climatiques et de chaleur extrêmes. De plus, la demande croissante des applications de traitement de l'eau, où l'aluminate de calcium est utilisé dans la production d'agents de purification de l'eau comme le chlorure d'aluminium polymérisé, est un autre facteur important.

Cependant, le marché est confronté à certaines limites. Les fluctuations de prix, de disponibilité et de qualité des matières premières utilisées dans la fabrication de produits à base d'aluminate de calcium peuvent avoir un impact négatif sur les coûts de vente, la rentabilité et la capacité à répondre à la demande des clients.

Le secteur se caractérise également par une concurrence féroce, les principaux fabricants et fournisseurs étant en concurrence à l'échelle mondiale. Cette intensité de la concurrence s'accroît à mesure que le nombre de fabricants augmente, obligeant les acteurs du marché à innover en permanence sur le plan technologique et à éliminer les capacités de production obsolètes pour améliorer leur compétitivité.

3. Innovation technologique et dynamique d'entreprise

En termes d'innovation technologique, le marché de l'aluminate de calcium connaît une évolution vers des matériaux de construction durables. Les ciments d'aluminate de calcium sont considérés comme respectueux de l'environnement en raison des émissions de carbone réduites lors de leur production. Ils offrent également diverses applications en raison de leur résistance au jeune âge et de leur durabilité accrue dans les environnements difficiles.

La fabrication additive, ou impression 3D, représente une nouvelle frontière pour les ciments d'aluminate de calcium, offrant un potentiel dans la création de mélanges adaptés à la FA et répondant à des problèmes mondiaux tels que l'immobilisation des déchets solides et la fabrication de nouveaux matériaux nanostructurés.

Les fusions et acquisitions d'entreprises ont également joué un rôle important dans le façonnement du marché. Parmi les exemples notables, citons l'acquisition par Platinum Equity de l'activité High Temperature Solutions d'Imerys SA pour environ 930 millions d'euros, qui opère sous la marque Calderys et sert plus de 6 000 clients dans le monde.

L'acquisition de Calucem par Cementos Molins est une autre opération importante, qui fait de ce dernier le deuxième acteur mondial du ciment d'aluminate de calcium. Ces acquisitions stratégiques témoignent d'une tendance à la consolidation du secteur, qui vise à améliorer l'offre et la présence internationale tout en poursuivant des stratégies de croissance rentables et durables.

4. Marché mondial de l'aluminate de calcium : types de produits et aperçu des applications

4.1 Types de produits à base d'aluminate de calcium

Le marché mondial de l'aluminate de calcium est segmenté en deux principaux types de produits : l'aluminate de calcium fondu et l'aluminate de calcium fritté. Chaque type répond à des applications distinctes et possède des propriétés uniques qui influencent leur présence sur le marché.

L'aluminate de calcium fondu est produit en fusionnant des matières premières de haute qualité dans un four à arc électrique.

Il se caractérise par une composition chimique uniforme, un point de fusion bas et une vitesse de fusion élevée, ce qui le rend idéal pour la formation rapide de scories dans les aciéries, réduisant ainsi la consommation d'énergie et la pollution par la poussière. Ce type est principalement utilisé pour la désulfuration, la désoxydation et l'absorption des impuretés dans le processus de fabrication de l'acier pour divers types d'acier.

L'aluminate de calcium fritté, quant à lui, est calciné dans un four rotatif avec des matières premières de haute qualité. Il partage des propriétés similaires à celles de l'aluminate de calcium fondu, mais est connu pour sa composition chimique uniforme et son point de fusion bas, ce qui est essentiel pour une production d'acier économe en énergie.

En termes de taille du marché en 2024, l'aluminate de calcium fritté devrait détenir la plus grande part de marché, avec une valeur prévue de $1,62 milliard USD, reflétant sa domination sur le marché. Cela est attribué à son utilisation généralisée dans l'industrie sidérurgique et à la demande croissante de matériaux économes en énergie.

Cependant, l'aluminate de calcium fondu devrait présenter le taux de croissance le plus rapide, avec un TCAC de 5,97% de 2024 à 2029, en raison de ses avantages spécifiques dans certains procédés de fabrication de l'acier et du potentiel des avancées technologiques pour élargir ses applications.

Tableau des tailles du marché des types d'aluminate de calcium en 2024

|

Type de produit |

Taille du marché (M USD) |

|---|---|

|

Aluminate de calcium fondu |

530.17 |

|

Aluminate de calcium fritté |

1620.12 |

|

Total |

2150.29 |

4.2 Applications de l'aluminate de calcium

Le marché est appliqué à divers secteurs, notamment les additifs métallurgiques, le ciment et les réfractaires et le traitement de l'eau. Chaque application définit un segment important du marché, avec des tailles de marché et des taux de croissance distincts.

Les additifs métallurgiques impliquent l'utilisation de l'aluminate de calcium comme matériau auxiliaire dans la fabrication de l'acier, accélérant le processus de métallurgie secondaire et améliorant la propreté de l'acier. Cette application devrait atteindre un volume de marché de 728,5 K tonnes en 2024, avec un taux de croissance constant de 4,27%.

Le secteur du ciment et des réfractaires est un secteur d'application important, où l'aluminate de calcium est utilisé dans la production de ciment et de matériaux réfractaires. Ce segment devrait avoir le plus grand volume de marché en 2024, avec 2 801,4 K tonnes et un taux de croissance de 3 601 TP3T.

Les applications de traitement de l'eau impliquent l'utilisation d'aluminate de calcium dans la production d'agents de purification de l'eau comme le chlorure de polyaluminium. Ce segment devrait connaître la croissance la plus rapide, avec un TCAC de 5,33%, pour atteindre 1844,9 K tonnes en 2024. L'importance croissante accordée aux politiques de sécurité de l'eau et de protection de l'environnement stimule la croissance de cette application.

Tableau Volume du marché des applications d'aluminate de calcium en 2024

|

Application |

Volume du marché (en milliers de tonnes) |

|---|---|

|

Additifs métallurgiques |

728.5 |

|

Ciment et réfractaires |

2801.4 |

|

Traitement de l'eau |

1844.9 |

|

Total |

5374.7 |

5. Tailles des marchés régionaux du marché de l'aluminate de calcium

Le marché mondial de l’aluminate de calcium est réparti sur différentes régions, chaque région contribuant différemment aux revenus globaux du marché.

L'Amérique du Nord devrait avoir une taille de marché de $514,83 millions USD en 2024, avec un taux de croissance de 3,85%. La base industrielle mature de la région et les avancées technologiques contribuent à sa taille de marché importante.

L'Europe, avec un marché de $554,32 millions USD en 2024, devrait croître à un rythme de 3,91%. La forte présence de la région dans les secteurs de la fabrication et de la construction stimule la demande d'aluminate de calcium.

La Chine se distingue comme le plus grand marché régional en termes de chiffre d'affaires, avec une taille de marché de $916,85 millions USD en 2024 et un taux de croissance impressionnant de 5.73%. L'industrialisation rapide du pays et le développement des infrastructures sont les facteurs clés de sa position dominante sur le marché de l'aluminate de calcium.

L'Amérique du Sud et le Moyen-Orient et l'Afrique sont identifiés comme les régions connaissant la croissance la plus rapide, avec des TCAC de 5,37% et 5,51%, respectivement. L'industrialisation croissante et les investissements dans les projets d'infrastructure dans ces régions stimulent la demande de produits à base d'aluminate de calcium.

Figure Valeur mondiale de l'aluminate de calcium (en millions USD) par région en 2024

6. Les 3 premières entreprises du marché de l'aluminate de calcium

6.1 Groupe Imerys

Présentation de l'entreprise et aperçu des activités :

Le Groupe Imerys, créé en 1880, est une multinationale française spécialisée dans la production et la transformation de minéraux industriels. Présent dans le monde entier, Imerys est présent en Amérique, en Europe, au Moyen-Orient, en Afrique (EMEA) et en Asie-Pacifique (APAC).

Le groupe est connu pour l'extraction et la transformation de roches et de minéraux destinés aux secteurs de l'industrie et de la construction. Imerys est reconnu pour ses propriétés exceptionnelles et les exploite depuis plus d'un siècle.

Produits offerts :

Imerys propose des liants spéciaux à base d'aluminates de calcium utilisés dans les travaux réfractaires, la chimie du bâtiment, la construction et les infrastructures. Ces liants sont reconnus pour leur grande résistance à la corrosion, à l'abrasion et à la chaleur, associée à une prise rapide.

Les produits à base d'aluminate de calcium de la société sont principalement utilisés pour les applications réfractaires à haute température, développant des solutions à forte valeur ajoutée pour les utilisateurs. Ils sont également utilisés dans les applications à résistance modérée aux acides, à résistance initiale élevée et dans les mélanges à prise rapide.

Chiffre d'affaires en 2023 :

En 2023, le Groupe Imerys a réalisé un chiffre d'affaires de $264,21 millions USD, avec un volume de ventes estimé à 556,4 K Tonnes.

6.2 Almatis

Présentation de l'entreprise et aperçu des activités :

Fondée en 1910, Almatis est leader mondial dans le développement, la fabrication et la fourniture d'alumine et de produits à base d'alumine de qualité supérieure. Avec une gamme complète de produits à base d'alumine, Almatis dessert un large éventail d'industries. L'entreprise possède des usines aux États-Unis, en Allemagne, aux Pays-Bas, en Inde, en Chine et au Japon, et sa zone de vente s'étend dans le monde entier.

Produits offerts :

Almatis propose des ciments d'aluminates de calcium de haute pureté utilisés comme liants dans les réfractaires monolithiques. Ces ciments varient en termes de comportement de durcissement et de prise, ce qui a un impact sur le durcissement et le développement de la résistance. Almatis propose une large gamme de ciments d'aluminates de calcium pour répondre à différentes exigences de propriétés.

Chiffre d'affaires en 2023 :

Almatis a réalisé un chiffre d'affaires de $97,93 millions USD en 2023, avec un volume de ventes atteignant 101,9 K tonnes.

6.3 Matériaux de fusion de Zhengzhou Dengfeng

Présentation de l'entreprise et aperçu des activités :

Fondée en 1985, Zhengzhou Dengfeng Smelting Materials est spécialisée dans la recherche et le développement, la production et les services techniques de la série de produits de ciment alumineux de marque « Duck ». Les produits de la société sont utilisés dans les industries des réfractaires, de l'aérospatiale, de l'aviation, de la fusion des métaux non ferreux, des matériaux de construction chimiques, du raffinage du fer et de l'acier et du traitement des eaux usées.

Produits offerts :

Zhengzhou Dengfeng Smelting Materials propose une variété de produits à base de ciment alumineux, notamment la série CA50, qui sont utilisés dans la production de matériaux réfractaires non façonnés. Ces ciments sont connus pour leurs excellentes propriétés physiques et chimiques et sont utilisés dans diverses industries de fours industriels.

Chiffre d'affaires en 2023 :

En 2023, Zhengzhou Dengfeng Smelting Materials a réalisé un chiffre d'affaires de $74,63 millions USD, avec un volume de ventes estimé à 286,9 K tonnes.

Tableau des 3 principaux acteurs de la valeur de production en 2023

|

|

2023 |

|

Groupe Imerys |

12.87% |

|

Almatis |

4.77% |

|

Matériaux de fusion de Zhengzhou Dengfeng |

3.64% |

1 Introduction et aperçu du marché de l'aluminate de calcium

1.1 Objectifs de l’étude

1.2 Présentation de l'aluminate de calcium

1.3 Portée du marché de l'aluminate de calcium et estimation de la taille du marché

1.3.1 Analyse du ratio de concentration du marché et de la maturité du marché

1.3.2 Valeur et taux de croissance de la production mondiale d'aluminate de calcium de 2018 à 2028

1.4 Segmentation du marché

1.4.1 Types d'aluminate de calcium

1.4.2 Applications de l'aluminate de calcium

1.4.3 Régions de recherche

1.5 Dynamique du marché

1.5.1 Pilotes

1.5.2 Limites

1.5.3 Opportunités

1.6 Actualités et politiques de l'industrie par région

1.6.1 Actualités du secteur

1.6.2 Politiques sectorielles

1.7 Tendances de développement de l'industrie de l'aluminate de calcium dans le contexte de l'épidémie de COVID-19

1.8 Impact de la guerre entre la Russie et l'Ukraine

2 Analyse de la chaîne industrielle

2.1 Fournisseurs de matières premières en amont pour l'analyse de l'aluminate de calcium

2.2 Principaux acteurs du secteur de l'aluminate de calcium

2.2.1 Principaux acteurs de la fabrication de base d'aluminate de calcium en 2022

2.2.2 Répartition du marché des principaux acteurs en 2022

2.3 Analyse de la structure des coûts de fabrication de l'aluminate de calcium

2.3.1 Analyse du processus de production

2.3.2 Structure des coûts de fabrication de l'aluminate de calcium

2.3.3 Coût de la matière première de l'aluminate de calcium

2.3.4 Coût de la main d'œuvre de l'aluminate de calcium

2.4 Analyse des canaux de marché de l'aluminate de calcium

2.5 Analyse des principaux acheteurs en aval de l'aluminate de calcium

3 Marché mondial de l'aluminate de calcium, par type

3.1 Valeur et part de marché mondiales de l'aluminate de calcium par type (2018-2023)

3.2 Production mondiale d'aluminate de calcium et part de marché par type (2018-2023)

3.3 Valeur mondiale de l'aluminate de calcium et taux de croissance par type (2018-2023)

3.3.1 Valeur globale de l'aluminate de calcium et taux de croissance de l'aluminate de calcium fondu

3.3.2 Valeur globale de l'aluminate de calcium et taux de croissance de l'aluminate de calcium fritté

3.4 Analyse des prix mondiaux de l'aluminate de calcium par type (2018-2023)

4 Marché de l'aluminate de calcium, par application

4.1 Aperçu du marché en aval

4.2 Consommation mondiale d'aluminate de calcium et part de marché par application (2018-2023)

4.3 Consommation mondiale d'aluminate de calcium (en milliers de tonnes) et taux de croissance par application (2018-2023)

4.3.1 Consommation mondiale d'aluminate de calcium (K tonnes) et taux de croissance des additifs métallurgiques (2018-2023)

4.3.2 Consommation mondiale d'aluminate de calcium (K tonnes) et taux de croissance du ciment et des réfractaires (2018-2023)

4.3.3 Consommation mondiale d'aluminate de calcium (K tonnes) et taux de croissance du traitement de l'eau (2018-2023)

5 Production mondiale d'aluminate de calcium, valeur (en millions USD) par région (2018-2023)

5.1 Valeur de la production mondiale d'aluminate de calcium et part de marché par région (2018-2023)

5.2 Production mondiale d'aluminate de calcium et part de marché par région (2018-2023)

5.3 Production mondiale d'aluminate de calcium, valeur, prix et marge brute (2018-2023)

5.4 Production, valeur, prix et marge brute d'aluminate de calcium en Amérique du Nord (2018-2023)

5.5 Production, valeur, prix et marge brute d'aluminate de calcium en Europe (2018-2023)

5.6 Production, valeur, prix et marge brute d'aluminate de calcium en Chine (2018-2023)

5.7 Production, valeur, prix et marge brute d'aluminate de calcium au Japon (2018-2023)

5.8 Production, valeur, prix et marge brute d'aluminate de calcium au Moyen-Orient et en Afrique (2018-2023)

5.9 Production, valeur, prix et marge brute d'aluminate de calcium en Inde (2018-2023)

5.10 Production, valeur, prix et marge brute d'aluminate de calcium en Amérique du Sud (2018-2023)

6 Production, consommation, exportation et importation mondiales d'aluminate de calcium par régions (2018-2023)

6.1 Consommation mondiale d'aluminate de calcium par région (2018-2023)

6.2 Production, consommation, exportation et importation d'aluminate de calcium en Amérique du Nord (2018-2023)

6.3 Production, consommation, exportation et importation d'aluminate de calcium en Europe (2018-2023)

6.4 Production, consommation, exportation et importation d'aluminate de calcium en Chine (2018-2023)

6.5 Production, consommation, exportation et importation d'aluminate de calcium au Japon (2018-2023)

6.6 Production, consommation, exportation et importation d'aluminate de calcium au Moyen-Orient et en Afrique (2018-2023)

6.7 Production, consommation, exportation et importation d'aluminate de calcium en Inde (2018-2023)

6.8 Production, consommation, exportation et importation d'aluminate de calcium en Amérique du Sud (2018-2023)

7 Statut du marché mondial de l'aluminate de calcium par régions

7.1 État du marché de l'aluminate de calcium en Amérique du Nord

7.1.1 Marché nord-américain de l'aluminate de calcium dans le contexte de la COVID-19

7.2 État du marché de l'aluminate de calcium en Europe

7.2.1 Marché européen de l'aluminate de calcium dans le contexte de la COVID-19

7.3 État du marché de l'aluminate de calcium en Chine

7.3.1 Marché chinois de l'aluminate de calcium dans le contexte de la COVID-19

7.4 État du marché de l'aluminate de calcium au Japon

7.4.1 Marché japonais de l'aluminate de calcium dans le contexte de la COVID-19

7.5 État du marché de l'aluminate de calcium au Moyen-Orient et en Afrique

7.5.1 Marché de l'aluminate de calcium au Moyen-Orient et en Afrique dans le contexte de la COVID-19

7.6 État du marché indien de l'aluminate de calcium

7.6.1 Marché indien de l'aluminate de calcium dans le contexte de la COVID-19

7.7 État du marché de l'aluminate de calcium en Amérique du Sud

7.7.1 Marché de l'aluminate de calcium en Amérique du Sud dans le contexte de la COVID-19

8 Paysage concurrentiel

8.1 Profil concurrentiel

8.2 Groupe Imerys

8.2.1 Profils d'entreprise

8.2.2 Présentation du produit d'aluminate de calcium

8.2.3 Chiffre d'affaires, valeur, prix, marge brute du groupe Imerys 2018-2023

8.3 Almatis

8.3.1 Profils d'entreprise

8.3.2 Présentation du produit d'aluminate de calcium

8.3.3 Ventes, valeur, prix et marge brute d'Almatis 2018-2023

8.4 Matériaux de fusion de Zhengzhou Dengfeng

8.4.1 Profils d'entreprise

8.4.2 Présentation du produit d'aluminate de calcium

8.4.3 Ventes, valeur, prix et marge brute des matériaux de fusion de Zhengzhou Dengfeng 2018-2023

8.5 Calucem

8.5.1 Profils d'entreprise

8.5.2 Présentation du produit d'aluminate de calcium

8.5.3 Ventes, valeur, prix et marge brute de Calucem 2018-2023

8.6 Ciments spéciaux Zhengzhou Jinghua

8.6.1 Profils d'entreprise

8.6.2 Présentation du produit d'aluminate de calcium

8.6.3 Ventes, valeur, prix et marge brute des ciments spéciaux Zhengzhou Jinghua 2018-2023

8.7 Harsco Environnement

8.7.1 Profils d'entreprise

8.7.2 Présentation du produit d'aluminate de calcium

8.7.3 Ventes environnementales Harsco, valeur, prix, marge brute 2018-2023

8.8 Groupe Xintai

8.8.1 Profils d'entreprise

8.8.2 Présentation du produit d'aluminate de calcium

8.8.3 Ventes, valeur, prix et marge brute du groupe Xintai 2018-2023

8.9 Adjuvant de ciment Lengshuijiang Hongxing

8.9.1 Profils d'entreprise

8.9.2 Présentation du produit d'aluminate de calcium

8.9.3 Ventes, valeur, prix et marge brute des adjuvants pour ciment de Lengshuijiang Hongxing 2018-2023

8.10 Groupe Refratechnik

8.10.1 Profils d'entreprise

8.10.2 Présentation du produit d'aluminate de calcium

8.10.3 Ventes, valeur, prix et marge brute du groupe Refratechnik 2018-2023

8.11 Industrie de Jiyuan Qiantai

8.11.1 Profils d'entreprise

8.11.2 Présentation du produit d'aluminate de calcium

8.11.3 Chiffre d'affaires, valeur, prix et marge brute de l'industrie Jiyuan Qiantai 2018-2023

8.12 Groupe Curimbaba

8.12.1 Profils d'entreprise

8.12.2 Présentation du produit d'aluminate de calcium

8.12.3 Ventes, valeur, prix et marge brute du Grupo Curimbaba 2018-2023

8.13 Groupe de ressources renouvelables Henan Ruishi

8.13.1 Profils d'entreprise

8.13.2 Présentation du produit d'aluminate de calcium

8.13.3 Ventes, valeur, prix et marge brute du groupe Henan Ruishi Renewable Resources 2018-2023

8.14 BPI

8.14.1 Profils d'entreprise

8.14.2 Présentation du produit d'aluminate de calcium

8.14.3 Ventes, valeur, prix et marge brute de BPI 2018-2023

9 Analyse et prévisions du marché mondial de l'aluminate de calcium par type et application

9.1 Prévisions de la valeur et du volume du marché mondial de l'aluminate de calcium, par type (2023-2028)

9.1.1 Prévision de la valeur marchande de l'aluminate de calcium fondu (2023-2028)

9.1.2 Prévision de la valeur marchande de l'aluminate de calcium fritté (2023-2028)

9.2 Prévisions du volume du marché mondial de l'aluminate de calcium, par application (2023-2028)

9.2.1 Prévisions du volume du marché des additifs métallurgiques (2023-2028)

9.2.2 Prévisions du volume du marché du ciment et des réfractaires (2023-2028)

9.2.3 Prévisions du volume du marché du traitement de l'eau (2023-2028)

10 Analyse et prévisions du marché de l'aluminate de calcium par région

10.1 Valeur des ventes et prévisions de consommation sur le marché nord-américain (2023-2028)

10.2 Valeur des ventes et prévisions de consommation sur le marché européen (2023-2028)

10.3 Valeur des ventes et prévisions de consommation sur le marché chinois (2023-2028)

10.4 Valeur des ventes et prévisions de consommation du marché japonais (2023-2028)

10.5 Prévisions de valeur des ventes et de consommation du marché du Moyen-Orient et de l'Afrique (2023-2028)

10.6 Valeur des ventes et prévisions de consommation sur le marché indien (2023-2028)

10.7 Valeur des ventes et prévisions de consommation du marché sud-américain (2023-2028)

11 Nouvelle analyse de faisabilité du projet

11.1 Analyse SWOT des obstacles de l'industrie et des nouveaux entrants

12 Annexe

12.1 Méthodologie

12.2 Source des données de recherche

12.2.1 Données secondaires

12.2.2 Données primaires

12.2.3 Estimation de la taille du marché

12.2.4 Avis de non-responsabilité juridique