1 Portée du marché mondial du babeurre

Le marché mondial du babeurre connaît une croissance constante, la valeur totale atteignant 145 398 millions de TP4T en 2024. Le babeurre, traditionnellement le liquide laissé après le barattage du beurre, est désormais principalement produit par culture de lait écrémé ou faible en gras pasteurisé ou ultra-pasteurisé. Ce babeurre cultivé est apprécié pour ses bienfaits nutritionnels, notamment sa riche teneur en protéines, vitamines et minéraux, qui contribuent à sa popularité croissante dans l'industrie alimentaire.

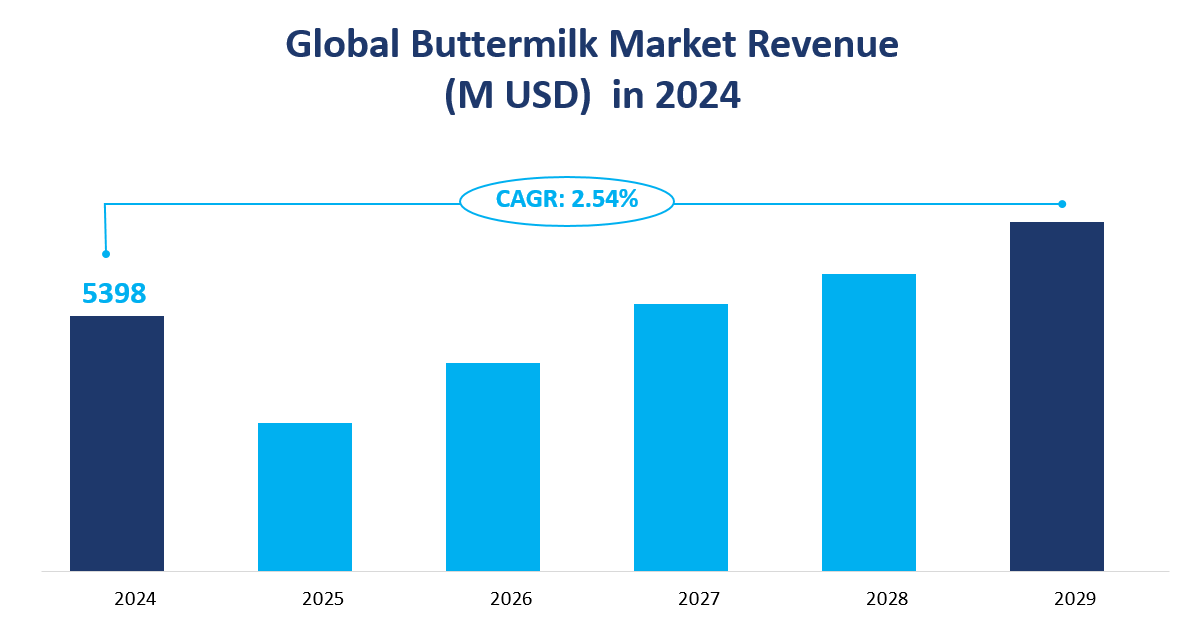

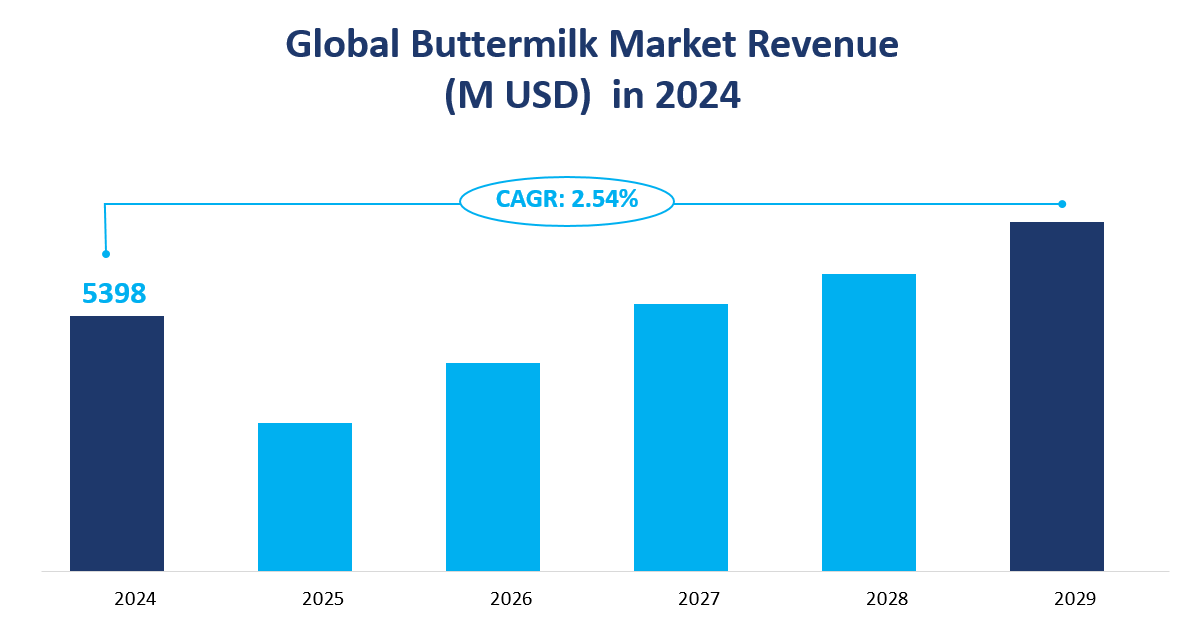

À l’avenir, le marché devrait maintenir un TCAC de 2,54% de 2024 à 2029. Cette croissance est due à plusieurs facteurs, notamment l’augmentation de la population mondiale, la sensibilisation croissante à la santé et l’expansion des applications du babeurre dans l’industrie alimentaire et des boissons. La polyvalence du babeurre pour améliorer le goût et la texture de divers produits alimentaires, tels que les produits de boulangerie, les sauces à base de produits laitiers et les glaces, renforce encore sa valeur marchande.

Chiffre d'affaires et TCAC du marché mondial du babeurre 2024-2029

2 Analyse de la dynamique du marché du babeurre

2.1 Analyse des facteurs moteurs du marché

La croissance du marché mondial du babeurre est principalement tirée par la demande croissante de régions clés telles que l’Amérique du Nord, l’Europe et l’Asie-Pacifique. L’Amérique du Nord, premier producteur de babeurre, domine le marché en raison de son industrie laitière bien établie et de sa forte consommation de produits laitiers. La région Asie-Pacifique, avec sa population en croissance rapide et ses revenus en hausse, devrait connaître une croissance significative dans les années à venir. Des pays comme la Chine et l’Inde émergent comme des marchés majeurs pour le babeurre, stimulés par la demande croissante d’ingrédients alimentaires nutritifs et fonctionnels.

Un autre facteur important est la prise de conscience croissante des bienfaits du babeurre pour la santé. Les consommateurs recherchent de plus en plus des produits offrant des avantages nutritionnels, et la richesse du babeurre en vitamines, minéraux et probiotiques s'inscrit parfaitement dans cette tendance.

2.2 Analyse des contraintes du marché

L’une des principales contraintes est la disponibilité de substituts, comme le yaourt et la crème aigre, qui peuvent facilement remplacer le babeurre dans de nombreuses recettes. Cela réduit l’urgence pour les consommateurs d’acheter du babeurre, limitant ainsi sa croissance sur le marché. En outre, la nature concurrentielle de l’industrie laitière, avec de nombreux acteurs proposant des produits similaires, intensifie la concurrence et exerce une pression sur les stratégies de prix.

3 Innovations technologiques du marché du babeurre et analyse de la consolidation de l'industrie

Les progrès technologiques ont joué un rôle crucial dans le développement du marché du babeurre. Les innovations dans les techniques de transformation ont conduit à la production de poudre de babeurre de haute qualité, qui a une durée de conservation plus longue et est plus pratique pour diverses applications industrielles. Cela a élargi le marché du babeurre au-delà de sa forme liquide traditionnelle, ce qui en fait une option plus attrayante pour les fabricants et les transformateurs de produits alimentaires.

Outre les innovations technologiques, le secteur a connu plusieurs fusions et acquisitions, qui ont conduit à une consolidation et au renforcement des positions sur le marché. Par exemple, l'acquisition par Dairy Farmers of America d'une partie substantielle de Dean Foods pour 14425 millions de livres sterling est un exemple notable de consolidation du secteur. De telles mesures stratégiques permettent aux entreprises d'élargir leur portefeuille de produits, d'améliorer leurs réseaux de distribution et de gagner une plus grande part de marché.

4 Analyse du marché mondial du babeurre par type

En 2024, le marché mondial du babeurre a été segmenté en deux types principaux : le babeurre en poudre et le babeurre liquide. La valeur totale du marché a atteint 14 5398 millions de TP4T, chaque type contribuant de manière significative à ce chiffre.

Le babeurre en poudre était le type dominant, représentant une part substantielle du marché. En 2024, la valeur du babeurre en poudre était de $4 746 millions, ce qui représente 87,92% de la part de marché totale. Ce type de babeurre est très apprécié pour sa longue durée de conservation et sa polyvalence dans diverses applications. Il est largement utilisé dans l'industrie alimentaire comme ingrédient dans les produits de boulangerie, les sauces à base de produits laitiers et comme substitut du lait écrémé dans diverses recettes. La forme en poudre permet un stockage et un transport faciles, ce qui en fait un choix privilégié pour les fabricants et les détaillants.

En revanche, le babeurre liquide a contribué à hauteur de 1,4 milliard de TP652 millions au marché, soit 12,081 milliards de TP3 de la part de marché totale. Le babeurre liquide est principalement utilisé comme boisson et dans les applications culinaires où sa saveur acidulée unique est recherchée. Il est également utilisé dans la production de certains types de fromages et comme marinade pour les viandes en raison de ses propriétés attendrissantes. Malgré sa part de marché plus faible par rapport au babeurre en poudre, le babeurre liquide continue d'occuper une position importante sur le marché, en particulier dans les régions où les produits laitiers frais sont très consommés.

Tableau Taille et part du marché mondial du babeurre par type en 2024

|

Taper |

Taille du marché (M USD) |

Part de marché (%) |

|---|---|---|

|

Babeurre en poudre |

4,746 |

87.92 |

|

Babeurre liquide |

652 |

12.08 |

5 Analyse du marché mondial du babeurre par application

En 2024, le marché mondial du babeurre a été segmenté en diverses applications, chacune contribuant de manière significative à la consommation globale. La consommation totale de babeurre a atteint 1 346,6 milliers de tonnes. Les différentes applications du babeurre reflètent sa polyvalence et sa large utilisation dans l'industrie alimentaire et des boissons.

Les sauces à base de produits laitiers représentaient une part substantielle du marché, avec une consommation de 362,9 milliers de tonnes, soit 26,951 TP3T de la part de marché totale. Le babeurre est un ingrédient clé de nombreuses sauces à base de produits laitiers en raison de sa capacité à rehausser la saveur et la texture. Sa consistance crémeuse et son goût acidulé en font un composant idéal pour les vinaigrettes, les trempettes et autres condiments, offrant un profil gustatif unique et attrayant.

La boulangerie était une autre application importante, contribuant à hauteur de 422,1 milliers de tonnes, soit 31,351 TP3T de part de marché. Le babeurre est largement utilisé en boulangerie pour améliorer la texture et la saveur de divers produits de boulangerie. Il réagit avec le bicarbonate de soude pour créer une texture légère et moelleuse, ce qui en fait un choix populaire pour les crêpes, les muffins et le pain. Sa nature acide aide également à attendrir la pâte, ce qui donne un produit final plus tendre et plus moelleux.

La consommation de crème glacée s'est élevée à 141,3 milliers de tonnes, soit 10,501 TP3T de parts de marché. Dans la production de crème glacée, le babeurre est utilisé pour ajouter une saveur acidulée et améliorer la texture. Il contribue à créer une texture plus lisse et plus crémeuse, améliorant ainsi le goût général et la sensation en bouche de la crème glacée. Cette application est particulièrement populaire dans les régions où les consommateurs préfèrent un profil de saveur unique et légèrement acidulé dans leurs desserts glacés.

La confiserie a contribué à hauteur de 121,8 milliers de tonnes au marché, soit 9,05% de parts de marché. Le babeurre est utilisé dans les produits de confiserie tels que les chocolats, les bonbons et les pâtisseries pour rehausser la saveur et améliorer la texture. Son goût unique ajoute une acidité subtile qui peut compléter la douceur des produits de confiserie, créant ainsi un profil de saveur équilibré et attrayant.

Tableau Consommation mondiale de babeurre et part par application en 2024

|

Application |

Consommation (K tonnes) |

Part de marché (%) |

|---|---|---|

|

Sauces à base de produits laitiers |

362.9 |

26.95 |

|

Boulangerie |

422.1 |

31.35 |

|

Glace |

141.3 |

10.50 |

|

Confiserie |

121.8 |

9.05 |

6 Analyse du marché mondial du babeurre par région

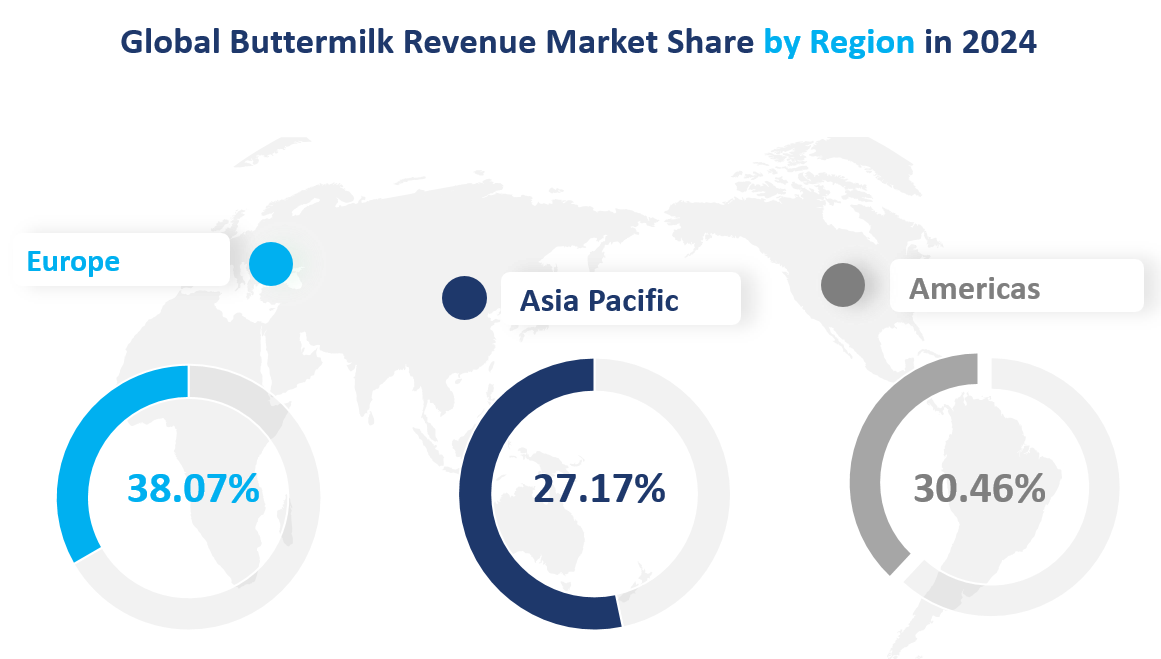

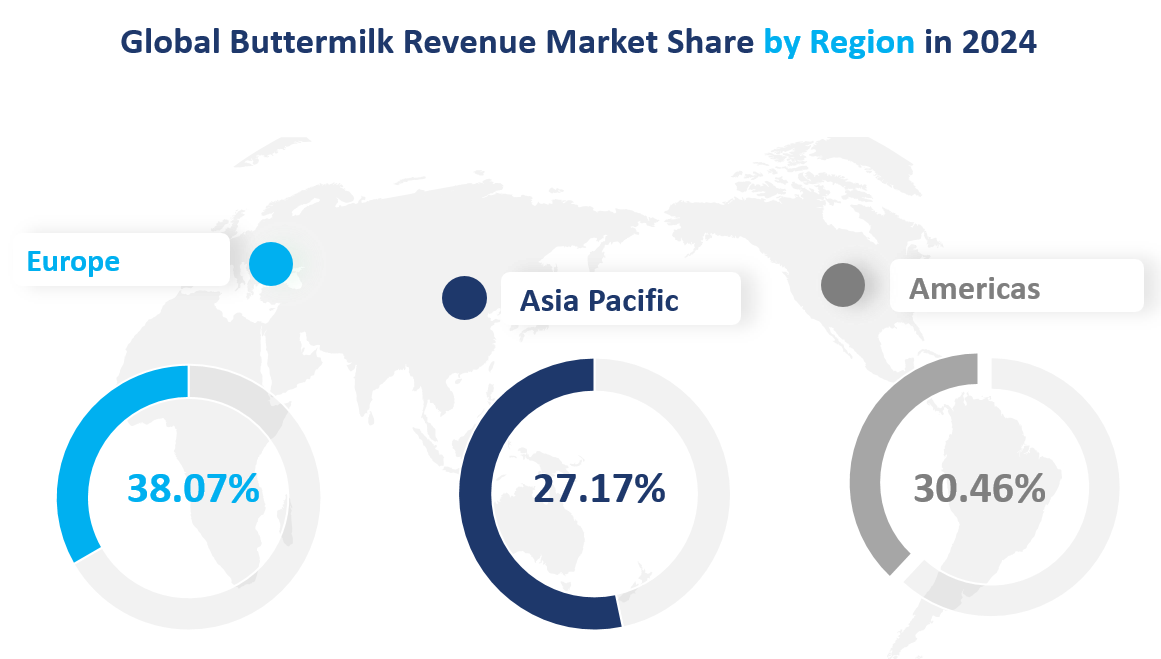

L'Europe est devenue le plus grand marché régional en valeur, avec un total de $2 055 millions en 2024. Cette région représentait 38 07% de la part de marché mondiale. La domination de l'Europe peut être attribuée à sa riche tradition laitière et à sa forte consommation de produits laitiers. Des pays comme l'Allemagne, la France et le Royaume-Uni ont une forte préférence pour le babeurre dans les applications alimentaires traditionnelles et modernes.

Le secteur de la transformation alimentaire de la région et la demande croissante d'ingrédients alimentaires fonctionnels ont également joué un rôle crucial dans la valorisation du marché. La valorisation du marché européen a été encore renforcée par la prise de conscience croissante des bienfaits pour la santé associés au babeurre, qui a conduit à son incorporation dans divers produits alimentaires.

Les Amériques étaient le deuxième plus grand marché régional en valeur, atteignant 1 644 millions de TP4T en 2024. La valeur du marché de cette région était tirée par les États-Unis, qui sont un consommateur et un producteur majeur de produits laitiers. La forte présence d'entreprises laitières établies et une industrie de transformation alimentaire bien développée aux États-Unis ont contribué à la part de marché substantielle de la région. En outre, la demande croissante de babeurre dans diverses applications, telles que la pâtisserie et les sauces à base de produits laitiers, a alimenté la croissance du marché dans les Amériques. La part de marché de la région s'élevait à 30 461 TP3T de la valeur du marché mondial du babeurre.

L'Asie-Pacifique a été la région qui a connu la croissance la plus rapide en termes de valeur marchande, avec une augmentation significative par rapport aux années précédentes. La valeur marchande a atteint 1 467 millions de TP4T en 2024, ce qui représente 27 171 TP3T de part de marché mondiale. La croissance rapide dans cette région peut être attribuée à l'expansion de la population, à la hausse des revenus et à l'urbanisation croissante dans des pays comme la Chine, le Japon et l'Inde. La classe moyenne croissante dans ces pays a entraîné une demande accrue de produits alimentaires de qualité, notamment de babeurre.

En outre, l'industrie agroalimentaire de la région connaît une innovation significative, le babeurre étant utilisé dans une large gamme d'applications, des plats traditionnels aux créations culinaires modernes. La prise de conscience croissante des consommateurs de la région Asie-Pacifique en matière de santé a également contribué à la demande croissante de babeurre, car il est perçu comme un ingrédient nutritif et polyvalent.

Figure Part de marché mondiale des revenus du babeurre par région en 2024

7 Analyse des 3 plus grandes entreprises du marché du babeurre

7.1 DairyAmerica

Présentation de l'entreprise et aperçu des activités :

DairyAmerica a été créée en 1995 en tant qu'organisation coopérative, réunissant des producteurs laitiers pour gérer les ventes et la commercialisation de produits laitiers. Basée aux États-Unis, DairyAmerica opère avec une stratégie de distribution sur le marché mondial. L'entreprise est particulièrement bien placée pour approvisionner des clients dans diverses régions, en tirant parti de son accès aux villes portuaires de Californie et de New York, ainsi que de son vaste réseau de distribution. DairyAmerica est connue pour son engagement à fournir des produits laitiers de haute qualité, notamment du babeurre, à un large éventail de clients dans le monde entier.

Produits offerts :

DairyAmerica propose une variété de produits laitiers, avec un accent particulier sur la poudre de babeurre. La poudre de babeurre produite par DairyAmerica est issue du processus de barattage du beurre, où le liquide restant est pasteurisé, condensé et séché par atomisation pour créer un produit sec de haute qualité. Cette poudre de babeurre est idéale pour une utilisation dans les mélanges préparés, les confiseries et les applications de boulangerie, fournissant un ingrédient cohérent et fiable pour les fabricants.

7.2 Producteurs laitiers d'Amérique

Présentation de l'entreprise et aperçu des activités :

Dairy Farmers of America (DFA) est une coopérative laitière de premier plan qui opère à travers les États-Unis. Fondée en 1998, DFA est détenue par des producteurs laitiers qui travaillent ensemble pour produire et commercialiser une large gamme de produits laitiers. L'entreprise s'engage à fournir des ingrédients laitiers de haute qualité aux clients des secteurs de la fabrication alimentaire, de la vente au détail et de la restauration. Le vaste réseau de producteurs laitiers de DFA et ses installations de transformation à la pointe de la technologie lui permettent de produire une gamme diversifiée de produits laitiers, notamment du babeurre, qui est distribué dans le monde entier.

Produits offerts :

Dairy Farmers of America propose une variété de produits à base de babeurre, notamment de la poudre de babeurre. La poudre de babeurre produite par DFA est connue pour sa saveur acidulée et sa polyvalence. Elle est utilisée dans diverses applications, telles que les produits de boulangerie, les enrobages pour les snacks, l'épaississement des pâtes à tartiner et l'amélioration de la couleur et de la saveur des pains. La poudre de babeurre de DFA est également un excellent ingrédient pour les vinaigrettes, les trempettes et le fromage fondu, offrant une source constante et fiable de solides laitiers pour les fabricants.

7.3 Fonterra

Présentation de l'entreprise et aperçu des activités :

Fonterra est un géant mondial des produits laitiers, dont le siège social est situé en Nouvelle-Zélande. Fondée en 2001, Fonterra est le plus grand exportateur mondial de produits laitiers, avec une chaîne d'approvisionnement qui dessert des clients dans plus de 140 pays. L'entreprise s'appuie sur l'héritage des producteurs laitiers néo-zélandais et est connue pour son esprit collaboratif et son approche innovante de la production laitière. La vaste gamme de produits laitiers de Fonterra, notamment le babeurre, est commercialisée sous des marques bien connues telles que Anchor, Tip Top et Kapiti. L'engagement de l'entreprise en matière de qualité et de durabilité lui a permis d'établir une solide réputation sur le marché mondial des produits laitiers.

Produits offerts :

Fonterra propose une variété de produits à base de babeurre, notamment de la poudre de babeurre. La poudre de babeurre produite par Fonterra est dérivée de la crème et est séchée par atomisation pour créer un produit riche et crémeux avec d'excellentes propriétés de solubilité et d'émulsification. Cette poudre de babeurre est utilisée dans diverses applications, telles que la crème glacée, la confiserie, les produits de boulangerie et comme substitut du lait pour les veaux dans l'industrie de l'alimentation animale. La poudre de babeurre de Fonterra est connue pour sa qualité constante et sa fiabilité, ce qui en fait un choix privilégié pour les fabricants du monde entier.

1 Portée du rapport

1.1 Présentation du marché

1.2 Objectifs de la recherche

1,3 années considérées

1.4 Méthodologie d’étude de marché

1.5 Indicateurs économiques

1.6 Devise considérée

2 Résumé

2.1 Aperçu du marché mondial

2.1.1 Consommation mondiale de babeurre 2019-2029

2.1.2 Définition du produit

2.1.3 Taux de croissance annuel composé de la consommation de babeurre par région

2.2 Segment de babeurre par type

2.2.1 Babeurre en poudre

2.2.2 Babeurre liquide

2.3 Consommation de babeurre par type

2.3.1 Part de marché mondiale de la consommation de babeurre par type (2019-2024)

2.3.2 Chiffre d'affaires mondial du babeurre et part de marché par type (2019-2024)

2.3.3 Prix de vente mondial du babeurre par type (2019-2024)

2.4 Segment du babeurre par application

2.4.1 Sauces à base de produits laitiers

2.4.2 Boulangerie

2.4.3 Crème glacée

2.4.4 Confiserie

2.5 Consommation de babeurre par application

2.5.1 Part de marché mondiale de la consommation de babeurre par application (2019-2024)

2.5.2 Valeur mondiale du babeurre et part de marché par application (2019-2024)

2.5.3 Prix de vente mondial du babeurre par application (2019-2024)

3 Global Buttermilk par les joueurs

3.1 Part de marché mondiale des ventes de babeurre par acteurs

3.1.1 Ventes mondiales de babeurre par acteurs (2019-2024)

3.1.2 Part de marché mondiale des ventes de babeurre par acteurs (2019-2024)

3.2 Part de marché mondiale des revenus du babeurre par acteurs

3.2.1 Chiffre d'affaires mondial du babeurre par acteurs (2019-2024)

3.2.2 Part de marché mondiale des revenus du babeurre par acteurs (2019-2024)

3.3 Prix de vente du babeurre dans le monde par les acteurs

3.4 Siège social mondial de Buttermilk, zone de vente, types de produits par acteurs

3.4.1 Siège social mondial et zone de vente de Buttermilk par acteurs

3.4.2 Produits à base de babeurre proposés par les joueurs

3.5 Analyse du taux de concentration du marché

3.5.1 Analyse du paysage concurrentiel

3.5.2 Taux de concentration (CR3, CR5 et CR10) (2019-2024)

3.6 Nouveaux produits et entrants potentiels

3.7 Fusions et acquisitions, expansion

4 Babeurre par régions

4.1 Babeurre par régions

4.1.1 Consommation mondiale de babeurre par région

4.1.2 Valeur mondiale du babeurre par région

4.2 Croissance de la consommation de babeurre dans les Amériques

4.3 Croissance de la consommation de babeurre en Asie-Pacifique

4.4 Croissance de la consommation de babeurre en Europe

4.5 Croissance de la consommation de babeurre au Moyen-Orient et en Afrique

5 Amériques

5.1 Consommation de babeurre par pays dans les Amériques

5.1.1 Consommation de babeurre par pays dans les Amériques (2019-2024)

5.1.2 Valeur du babeurre dans les Amériques par pays (2019-2024)

5.2 Consommation de babeurre par type dans les Amériques

5.3 Consommation de babeurre en Amérique par applications

5.4 États-Unis

5.5 Canada

5.6 Mexique

5.7 Brésil

5.8 Principaux indicateurs économiques de quelques pays des Amériques

6 Asie-Pacifique

6.1 Consommation de babeurre par pays dans la région APAC

6.1.1 Consommation de babeurre par pays dans la région APAC

6.1.2 Valeur du babeurre par pays dans la région APAC

6.2 Consommation de babeurre par type en Asie-Pacifique

6.3 Consommation de babeurre par applications en Asie-Pacifique

6.4 Chine

6.5 Japon

6.6 Corée

6.7 Asie du Sud-Est

6.8 Inde

6.9 Australie

6.10 Principaux indicateurs économiques de quelques pays de l'APAC

7 Europe

7.1 Consommation de babeurre par pays en Europe

7.1.1 Consommation de babeurre par pays en Europe

7.1.2 Valeur du babeurre en Europe par pays

7.2 Consommation de babeurre en Europe par types

7.3 Consommation de babeurre en Europe par applications

7.4 Allemagne

7.5 France

7.6 Royaume-Uni

7.7 Italie

7.8 Russie

7.9 Espagne

7.10 Principaux indicateurs économiques de quelques pays européens

8 Moyen-Orient et Afrique

8.1 Consommation de babeurre par pays au Moyen-Orient et en Afrique

8.1.1 Consommation de babeurre par pays au Moyen-Orient et en Afrique

8.1.2 Valeur du babeurre par pays au Moyen-Orient et en Afrique

8.2 Consommation de babeurre par type au Moyen-Orient et en Afrique

8.3 Consommation de babeurre par applications au Moyen-Orient et en Afrique

8.4 Égypte

8.5 Afrique du Sud

8.6 Israël

8.7 Turquie

8.8 Pays du CCG

8.9 Arabie Saoudite

8.10 Principaux indicateurs économiques de quelques pays du Moyen-Orient et d'Afrique

9 facteurs moteurs, défis et tendances du marché

9.1 Facteurs moteurs du marché et impact

9.1.1 Demande croissante des régions clés

9.1.2 Demande croissante des applications clés et des industries potentielles

9.1.3 Avantages remarquables du produit lui-même

9.2 Défis et impact du marché

9.3 Tendances du marché

10 Marketing, distributeurs et clients

10.1 Canal de commercialisation

10.1.1 Marketing direct

10.1.2 Marketing indirect

10.1.3 Tendances de développement des canaux de commercialisation

10.2 Distributeurs de babeurre

10.3 Client de babeurre

11 Prévisions du marché mondial du babeurre

11.1 Prévision de la consommation mondiale de babeurre

11.2 Prévisions de la consommation mondiale de babeurre par région

11.2.1 Prévisions mondiales de production de babeurre par région (2024-2029)

11.2.2 Prévisions de la valeur mondiale du babeurre par région 2024-2029

11.3 Prévisions du marché du babeurre par produit

11.3.1 Prévision de la consommation mondiale de babeurre par produit 2024-2029

11.3.2 Prévision de la valeur mondiale du babeurre par produit 2024-2029

11.3.3 Prévisions de consommation pour les Amériques

11.3.4 Prévisions de consommation en Asie-Pacifique

11.3.5 Prévisions de consommation en Europe

11.3.6 Prévisions de consommation au Moyen-Orient et en Afrique

11.4 Prévisions pour les Amériques par pays

11.4.1 Prévisions du marché des États-Unis

11.4.2 Prévisions du marché canadien

11.4.3 Prévisions du marché mexicain

11.4.4 Prévisions du marché brésilien

11.5 Prévisions APAC par pays

11.5.1 Prévisions du marché chinois

11.5.2 Prévisions du marché japonais

11.5.3 Prévisions du marché coréen

11.5.4 Prévisions du marché de l'Asie du Sud-Est

11.5.5 Prévisions du marché indien

11.5.6 Prévisions du marché australien

11.6 Prévisions européennes par pays

11.6.1 Prévisions du marché allemand

11.6.2 Prévisions du marché français

11.6.3 Prévisions du marché britannique

11.6.4 Prévisions du marché italien

11.6.5 Prévisions du marché russe

11.6.6 Prévisions du marché espagnol

11.7 Prévisions pour le Moyen-Orient et l'Afrique par pays

11.7.1 Prévisions du marché égyptien

11.7.2 Prévisions du marché sud-africain

11.7.3 Prévisions du marché israélien

11.7.4 Prévisions du marché de la Turquie

11.7.5 Prévisions du marché des pays du CCG

11.7.6 Prévisions du marché de l'Arabie saoudite

11.8 Prévisions du marché mondial du babeurre par type

11.9 Prévisions du marché mondial du babeurre par application

Analyse des 12 acteurs clés

12.1 DairyAmerica

12.1.1 Détails de la société DairyAmerica

12.1.2 Produits proposés par la société

12.1.3 Ventes, valeur et marge brute du babeurre de DairyAmerica (2019-2024)

12.1.4 Présentation de l'activité babeurre de DairyAmerica

12.2 Producteurs laitiers d'Amérique

12.2.1 Coordonnées de la société Dairy Farmers of America

12.2.2 Produits proposés par la société

12.2.3 Ventes, valeur et marge brute du babeurre de Dairy Farmers of America (2019-2024)

12.2.4 Présentation de l'activité babeurre de Dairy Farmers of America

12.2.5 Actualités des producteurs laitiers d'Amérique

12.3 Fonterra

12.3.1 Coordonnées de la société Fonterra

12.3.2 Produits proposés par la société

12.3.3 Ventes, valeur et marge brute du babeurre Fonterra (2019-2024)

12.3.4 Présentation de l'activité du babeurre Fonterra

12.4 Produits laitiers Arion

12.4.1 Détails de la société Arion Dairy Products

12.4.2 Produits proposés par la société

12.4.3 Ventes, valeur et marge brute de babeurre d'Arion Dairy Products (2019-2024)

12.4.4 Présentation de l'activité babeurre d'Arion Dairy Products

12.5 Glanbie

12.5.1 Détails de la société Glanbia

12.5.2 Produits proposés par la société

12.5.3 Ventes, valeur et marge brute du babeurre Glanbia (2019-2024)

12.5.4 Présentation de l'activité de Glanbia Buttermilk

12.5.5 Actualités de Glanbia

12,6 Amul

12.6.1 Détails de la société Amul

12.6.2 Produits proposés par la société

12.6.3 Ventes, valeur et marge brute du babeurre Amul (2019-2024)

12.6.4 Présentation de l'activité du babeurre d'Amul

12.6.5 Actualités d'Amul

12.7 Producteurs de lait associés

12.7.1 Coordonnées de l'entreprise Associated Milk Producers

12.7.2 Produits proposés par la société

12.7.3 Ventes, valeur et marge brute du babeurre des producteurs laitiers associés (2019-2024)

12.7.4 Présentation de l'activité babeurre des producteurs laitiers associés

12.7.5 Actualités sur les ingrédients alimentaires Innova

12.8 Ingrédients alimentaires Innova

12.8.1 Détails de la société Innova Food Ingredients

12.8.2 Produits proposés par la société

12.8.3 Ventes, valeur et marge brute du babeurre d'Innova Food Ingredients (2019-2024)

12.8.4 Présentation de l'activité Babeurre d'Innova Food Ingredients

12.8.5 Actualités sur les ingrédients alimentaires Innova

12.9 Arla Foods

12.9.1 Détails de la société Arla Foods

12.9.2 Produits proposés par la société

12.9.3 Ventes, valeur et marge brute du babeurre d'Arla Foods (2019-2024)

12.9.4 Présentation de l'activité babeurre d'Arla Foods

12.9.5 Actualités d'Arla Foods

12.10 Sterling Agro Industries

12.10.1 Sterling Agro Industries Détails de la société

12.10.2 Produits proposés par la société

12.10.3 Ventes, valeur et marge brute de babeurre de Sterling Agro Industries (2019-2024)

12.10.4 Sterling Agro Industries Présentation de l'activité du babeurre

13 Résultats de recherche et conclusion

14 Annexe

14.1 Méthodologie

14.2 Source des données de recherche