1. Perspectives du marché mondial de l'alpha-lactalbumine

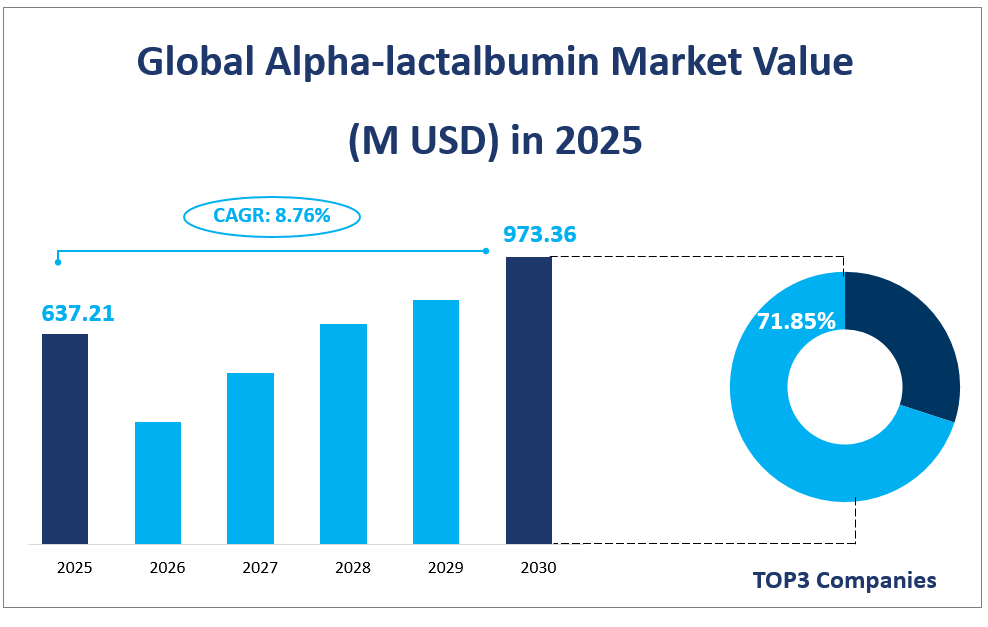

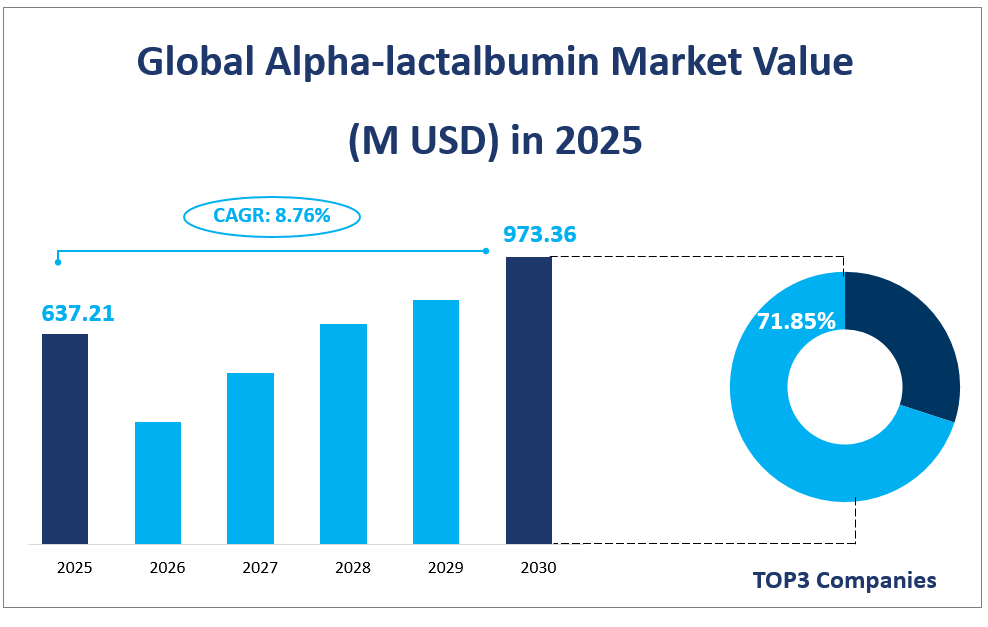

Le marché mondial de l'alpha-lactalbumine devrait connaître une croissance significative dans les années à venir. D'ici 2025, la valeur totale du marché devrait atteindre 1637,21 millions de TP4T. L'alpha-lactalbumine, une protéine présente dans le lait, constitue environ 221 TP3T des protéines du lait maternel et 3,51 TP3T du lait bovin. Elle est appréciée pour ses peptides bioactifs et ses acides aminés essentiels, ce qui la positionne pour diverses applications dans les industries alimentaire et pharmaceutique.

La croissance du marché de l'alpha-lactalbumine est stimulée par plusieurs facteurs. Une large gamme d'applications, notamment dans la nutrition infantile, les aliments et boissons et les compléments alimentaires, en est un facteur clé. La prise de conscience croissante de la santé et la tendance au vieillissement de la population mondiale contribuent également à la demande de produits à base d'alpha-lactalbumine de haute qualité. Le marché chinois, en particulier, présente une opportunité croissante en raison de la demande croissante de préparations pour nourrissons et des politiques de soutien du gouvernement.

Mondial Marché de l'alpha-lactalbumine Valeur

2. Opportunités et moteurs du marché de l'alpha-lactalbumine

L'alpha-lactalbumine est largement utilisée dans la nutrition infantile, les aliments et les boissons, les compléments alimentaires, etc. La croissance des industries en aval stimulera dans une certaine mesure la croissance du marché. Les formulations d'alpha-lactalbumine possèdent une qualité protéique élevée, un profil de saveur propre, une solubilité élevée dans l'eau sur une large plage de pH (2,0-9,0) et une stabilité thermique qui les rend compatibles avec une utilisation dans les boissons. Ces propriétés permettent à l'alpha-lactalbumine d'être utilisée dans une variété d'applications alimentaires où des protéines de haute qualité sont importantes, notamment les préparations pour nourrissons, les boissons enrichies en protéines, les aliments sans lactose et à faible teneur en glucides et les aliments médicaux.

Les préparations pour nourrissons constituent une alternative appropriée à l’alimentation. Compte tenu du nombre de nourrissons recevant une alimentation mixte (lait maternisé et lait maternisé) et de l’importance d’une nutrition précoce pour une croissance et un développement optimaux, il est nécessaire de poursuivre les recherches sur la composition des préparations pour nourrissons et les effets sur la santé des nourrissons nourris au lait maternisé.

3. Défis du marché de l'alpha-lactalbumine

Conformité réglementaire

Les gouvernements étant de plus en plus stricts dans leur réglementation en matière de sécurité alimentaire et de protection de l'environnement, il est particulièrement important de renforcer la gestion de la sécurité alimentaire et des préoccupations environnementales, ce qui impose des exigences plus élevées au développement de l'industrie de l'alpha-lactalbumine et augmentera la responsabilité et l'investissement en sécurité des entreprises pour promouvoir la protection de l'environnement à un niveau élevé, gérer les odeurs et prévenir les risques liés à la sécurité alimentaire. En Europe, les réglementations ont tendance à être très conservatrices ou vagues, ce qui continue de nuire au marché et crée une incertitude commerciale. Des politiques strictes peuvent avoir pour conséquence de désavantager les fournisseurs par rapport aux concurrents extérieurs, ce qui peut conduire à la délocalisation des entreprises vers d'autres pays.

D'un autre côté, les régulateurs peuvent également avoir un impact positif, contribuant ainsi à la croissance de l'alpha-lactalbumine. Les autorités gouvernementales autorisant l'utilisation de l'alpha-lactalbumine dans les préparations pour nourrissons et les produits de nutrition sportive soutiendront la croissance du marché.

4. Segment de marché

Parmi les différents types de produits, le segment de l’alpha-lactalbumine bovine devrait représenter la plus grande part de marché en 2025.

En termes de type, le marché de l'alpha-lactalbumine est segmenté en alpha-lactalbumine humaine et alpha-lactalbumine bovine. D'ici 2025, la valeur marchande prévue de l'alpha-lactalbumine humaine devrait atteindre $27,50 millions, tandis que l'alpha-lactalbumine bovine devrait représenter une part importante avec une valeur prévue de $609,72 millions.

L'alpha-lactalbumine humaine, connue pour sa teneur élevée en acides aminés essentiels, est principalement utilisée dans les préparations pour nourrissons et les produits de nutrition sportive. L'alpha-lactalbumine bovine, en revanche, a une gamme d'applications plus large, notamment les produits laitiers, les aliments et boissons et les produits pharmaceutiques. La taille du marché pour chaque type est influencée par des facteurs tels que les avancées technologiques dans les processus d'extraction, la demande des consommateurs pour des produits enrichis en protéines et la prise de conscience croissante des bienfaits de l'alpha-lactalbumine pour la santé.

En conclusion, le marché de l'alpha-lactalbumine devrait connaître une croissance soutenue, grâce à la demande croissante de sources de protéines de haute qualité et aux avancées technologiques. Malgré les défis, le potentiel du marché est important, l'innovation et les mouvements commerciaux stratégiques façonnant son paysage futur.

En termes d’application, le segment des préparations pour nourrissons occupera la plus grande part en 2025.

Le marché mondial de l'alpha-lactalbumine, porté par ses avantages nutritionnels et sa polyvalence, est segmenté en diverses applications. Les préparations pour nourrissons devraient représenter la plus grande part, avec un chiffre d'affaires prévu de 259,37 millions de dollars, suivies des compléments alimentaires avec 144,29 millions de dollars et des produits pharmaceutiques avec 26,42 millions de dollars. Les produits laitiers et les aliments et boissons sont également des applications importantes, avec des revenus prévus de 69,77 millions de dollars et de 93,42 millions de dollars, respectivement.

Ces chiffres reflètent la demande croissante d'alpha-lactalbumine dans les compléments alimentaires et de santé pour nourrissons, motivée par une prise de conscience croissante de la santé et le besoin de sources de protéines de haute qualité. L'alpha-lactalbumine dans les préparations pour nourrissons est appréciée pour sa ressemblance avec le lait maternel, ce qui en fait un choix privilégié pour les fabricants de préparations qui cherchent à imiter le profil nutritionnel du lait maternel. Les compléments alimentaires bénéficient de la teneur élevée en acides aminés de la protéine, répondant aux besoins du marché des consommateurs axés sur la forme physique et la santé. L'industrie pharmaceutique utilise l'alpha-lactalbumine pour ses applications thérapeutiques potentielles, notamment dans la santé et la récupération musculaires. Les produits laitiers et les aliments et boissons utilisent les protéines pour la fortification, améliorant ainsi la valeur nutritionnelle de ces produits.

Valeur marchande par segment en 2025

| Valeur marchande en 2025 | ||

| Par type | Alpha-Lactalbumine humaine | 27,50 M USD |

| Alpha-lactalbumine bovine | 609,72 M USD | |

| Par application | Préparations pour nourrissons | 259,37 M USD |

| Compléments alimentaires | 144,29 M USD | |

| Médicaments | 26,42 M USD | |

| Produits laitiers | 69,77 M USD | |

| Alimentation et boissons | 93,42 M USD |

5. Marché régional

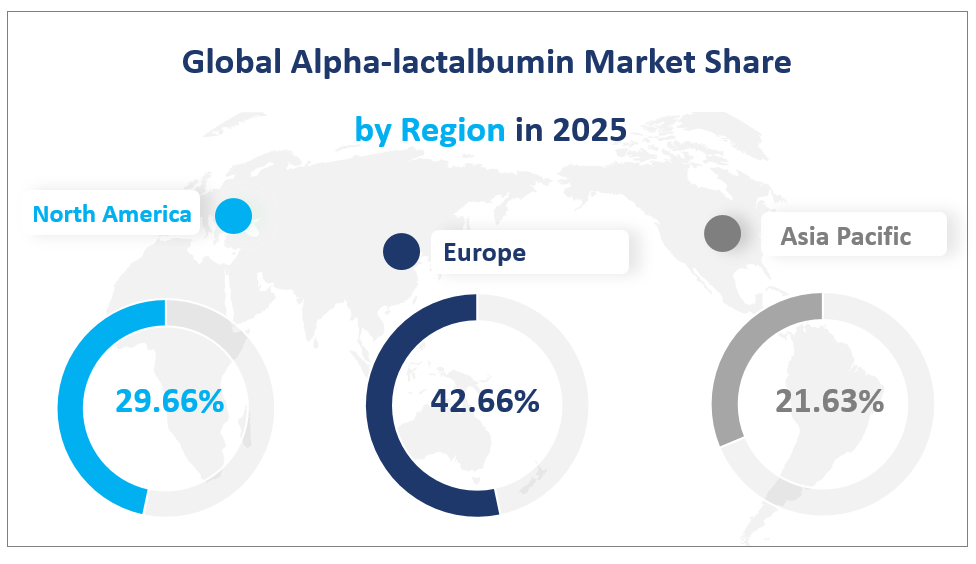

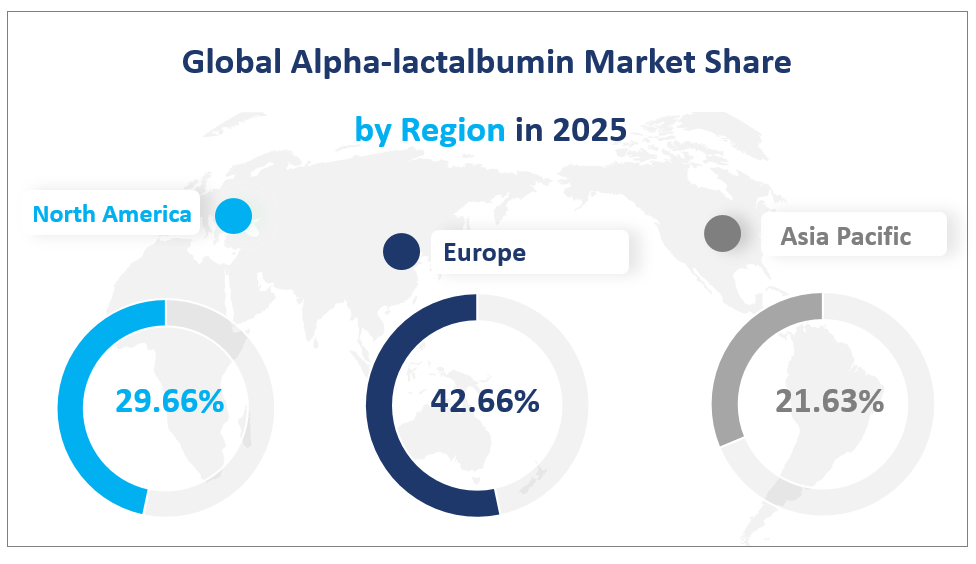

Géographiquement, le marché mondial de l'alpha-lactalbumine est diversifié, l'Europe étant en tête, avec une taille de marché prévue de $271,84 millions d'ici 2025. L'Amérique du Nord suit avec une taille de marché prévue de $188,98 millions, tandis que l'Asie-Pacifique devrait croître à $137,84 millions.

La domination de l'Europe est due à la maturité de son industrie laitière et à la forte demande de compléments alimentaires et de préparations pour nourrissons. Le marché de la région se caractérise par une forte présence d'acteurs clés et une chaîne d'approvisionnement bien établie. L'Amérique du Nord, avec les États-Unis en son cœur, dispose d'un marché sophistiqué avec une forte demande d'alpha-lactalbumine dans les secteurs pharmaceutique et alimentaire et des boissons. L'Asie-Pacifique, menée par la Chine, connaît une croissance rapide en raison de l'augmentation de la richesse des consommateurs, de leur conscience sanitaire et de l'expansion du marché des préparations pour nourrissons. L'Amérique centrale et du Sud, le Moyen-Orient et l'Afrique, bien que plus petits, connaissent une croissance due à l'augmentation des revenus disponibles et à l'amélioration du niveau de vie, qui stimulent la demande de produits laitiers et de santé de haute qualité.

L'expansion du marché est soutenue par la demande croissante de produits enrichis sur le plan nutritionnel et par la prise de conscience croissante des bienfaits de l'alpha-lactalbumine pour la santé. À mesure que le marché évolue, on s'attend à ce qu'il y ait des innovations dans le développement de produits et une concurrence accrue, en particulier dans les régions émergentes.

Part de marché mondiale de l'alpha-lactalbumine par région en 2025

6. Concurrence sur le marché

Le marché mondial de l'alpha-lactalbumine est très concentré, avec quelques acteurs clés dominant l'industrie. Les trois premières entreprises, Arla Foods Ingredients, Agropur et Lactalis Group avec une part de marché de 71.85% en 2024, sont non seulement leaders en termes de chiffre d'affaires, mais également en termes d'innovation de produits et de portée du marché.

Ingrédients des aliments Arla : Arla Foods Ingredients est un important fournisseur d'ingrédients à base de lactosérum pour la nutrition infantile, la boulangerie, les produits laitiers, les applications médicales et la nutrition sportive. Fondée en 2000, la société est une filiale d'Arla Foods, une coopérative laitière mondiale détenue par des producteurs laitiers de six pays. Avec une forte présence en Europe et une distribution sur le marché mondial, Arla Foods Ingredients propose une gamme de produits, notamment Lacprodan® ALPHA-10 et Lacprodan® ALPHA-20, qui sont des fractions de protéines de lactosérum à haute teneur en alpha-lactalbumine.

Agropur : Fondée en 1938, Agropur est un acteur majeur de l'industrie laitière, fabriquant et distribuant une vaste gamme de produits laitiers et nutritionnels. Fortement implantée aux États-Unis et présente sur le marché mondial, Agropur propose des produits comme BiPRO® 9500, une protéine laitière naturelle produite à partir de lactosérum pasteurisé.

Groupe Lactalis : Le Groupe Lactalis, fondé en 1933, est une multinationale française de produits laitiers et un leader mondial de la fabrication de fromages. L'entreprise est fortement présente sur les marchés du lait de consommation, du beurre et de la crème et est également un acteur majeur dans les catégories des produits laitiers frais et des ingrédients laitiers. Le Groupe Lactalis propose Prolacta®, une protéine soluble de lait destinée aux préparations pour nourrissons et aux aliments pour bébés, extraite directement du lait écrémé.

En conclusion, les trois plus grandes entreprises du marché mondial de l’alpha-lactalbumine ont affiché une forte croissance de leurs revenus et une expansion de leur marché au cours des deux dernières années. Arla Foods Ingredients, Agropur et Lactalis Group ont non seulement conservé leur position de leader du marché, mais ont également démontré leur capacité à s’adapter et à innover dans un marché mondial concurrentiel. Leurs aperçus d’activité et leurs offres de produits soulignent leur concentration sur la qualité, l’innovation et la portée mondiale, qui sont des facteurs clés de leur succès. Grâce à une compréhension claire de la dynamique du marché et des demandes des consommateurs, ces entreprises sont bien placées pour poursuivre leur trajectoire de croissance dans les années à venir.

7. Développement récent du marché

En avril 2024, Arla Foods Ingredients a signé un accord avec Volac International Ltd pour acquérir l'activité de nutrition du lactosérum de Volac, qui a été approuvé par l'Autorité britannique de la concurrence et des marchés.

Le 18 septembre 2024, Arla Foods Ingredients a lancé cinq concepts de produits à base de protéines de lactosérum de qualité supérieure conçus pour inciter les fabricants de produits laitiers à développer des produits innovants à haute teneur en protéines. Ces concepts de produits comprennent la gamme brevetée Nutrilac® ProteinBoost de protéines de lactosérum microparticulaires et la manière dont ces protéines, riches en tous les acides aminés essentiels, peuvent être utilisées pour surmonter les défis techniques et créer des produits laitiers à haute teneur en protéines avec le meilleur goût et la meilleure texture.

Le 5 novembre 2024, Arla Foods Ingredients a lancé Lacprodan® DI-3092, un nouvel hydrolysat de protéines de lactosérum spécialement conçu pour la nutrition médicale à base de peptides qui offre un goût supérieur et une amertume minimale pour améliorer l'observance des patients en matière de nutrition médicale.

Acteurs majeurs

| Nom de l'entreprise | Base de fabrication | Emplacement du siège social | Répartition du marché |

| Ingrédients des aliments Arla | Europe | Viby J, Danemark | Mondial |

| Agropur | États-Unis | Longueuil, Québec, Canada | Mondial |

| Groupe Lactalis | France | Laval, France | Mondial |

| Ingrédients Hilmar | États-Unis | Hilmar, Californie | Mondial |

1 Aperçu du marché de l'alpha-lactalbumine

1.1 Portée de l’étude

1.2 Principaux segments de marché

1.3 Joueurs couverts

1.4 Analyse du marché de l'alpha-lactalbumine par type

1.4.1 Comparaison des revenus mondiaux de l'alpha-lactalbumine par type (2016-2021)

1.4.2 Part de marché mondiale des revenus de l'alpha-lactalbumine par type en 2020

1.5 Marché mondial de l'alpha-lactalbumine par applications

1.5.1 Chiffre d'affaires mondial de l'alpha-lactalbumine (en millions USD) par applications (2016-2021)

1.6 Objectifs de l'étude

1,7 années considérées

1.8 Taille du marché mondial de la lactoferrine

1.8.1 Estimations et prévisions des revenus mondiaux de la lactoferrine 2016-2026

1.8.2 Volume mondial de lactoferrine 2016-2026

1.8.3 Prix et tendances du marketing mondial de la lactoferrine

2 Résumé

2.1 Taille du marché mondial de l'alpha-lactalbumine

2.1.1 Estimations et prévisions des revenus mondiaux de l'alpha-lactalbumine 2016-2026

2.1.2 Volume global d'alpha-lactalbumine 2016-2026

2.1.3 Prix et tendances du marketing mondial de l'alpha-lactalbumine

2.2 Taux de croissance de l'alpha-lactalbumine (TCAC) 2020-2026

2.3 Analyse du paysage concurrentiel

2.3.1 Ratio de concentration du marché des fabricants (CR3)

2.3.2 Principaux fabricants d'alpha-lactalbumine

2.4 Indicateur macroscopique

2.4.1 PIB des principales régions

2.4.2 Prix (USD/Tonne) des matières premières en dollars : évolution

3 Taille du marché par fabricants

3.1 Chiffre d'affaires de l'alpha-lactalbumine par fabricants

3.1.1 Chiffre d'affaires de l'alpha-lactalbumine par fabricants (2016-2021)

3.1.2 Part des revenus de l'alpha-lactalbumine par fabricants (2016-2021)

3.2 Prix de l'alpha-lactalbumine par fabricant

3.3 Fusions et acquisitions, projets d'expansion

4 Volume d'alpha-lactalbumine par régions

4.1 Volume global d'alpha-lactalbumine par région

4.1.1 Volume global d'alpha-lactalbumine par régions

4.1.2 Part de marché mondiale en volume de l'alpha-lactalbumine par région

4.2 Amérique du Nord

4.2.1 Volume d'alpha-lactalbumine par application en Amérique du Nord

4.2.2 Volume d'alpha-lactalbumine en Amérique du Nord par pays

4.2.3 États-Unis

4.2.4 Canada

4.2.5 Mexique

4.3 Europe

4.3.1 Volume d'alpha-lactalbumine en Europe par application

4.3.2 Volume d'alpha-lactalbumine en Europe par pays

4.3.3 Allemagne

4.3.4 France

4.3.5 Royaume-Uni

4.3.6 Italie

4.3.7 Russie

4.4 Asie-Pacifique

4.4.1 Volume d'alpha-lactalbumine en Asie-Pacifique par application

4.4.2 Volume d'alpha-lactalbumine par pays en Asie-Pacifique

4.4.3 Chine

4.4.4 Japon

4.4.5 Corée du Sud

4.4.6 Inde

4.4.7 Australie

4.4.8 Indonésie

4.4.9 Thaïlande

4.4.10 Malaisie

4.4.11 Philippines

4.4.12 Vietnam

4.5 Amérique du Sud

4.5.1 Volume d'alpha-lactalbumine par application en Amérique du Sud

4.5.2 Volume d'alpha-lactalbumine en Amérique du Sud par pays

4.5.3 Brésil

4.5.4 Argentine

4.5.5 Colombie

4.6 Moyen-Orient et Afrique

4.6.1 Moyen-Orient et Afrique Volume d'alpha-lactalbumine par application

4.6.2 Volume d'alpha-lactalbumine par pays au Moyen-Orient et en Afrique

4.6.3 Turquie

4.6.4 Pays du CCG

4.6.5 Égypte

4.6.6 Afrique du Sud

5 Taille du marché par type

5.1 Données sur la répartition mondiale de l'alpha-lactalbumine par type

5.2 Chiffre d'affaires mondial de l'alpha-lactalbumine par type

5.3 Prévisions du marché mondial de l'alpha-lactalbumine par type (2021-2026)

6 Taille du marché par application

6.1 Présentation

6.2 Données sur la répartition mondiale de l'alpha-lactalbumine par application (2016-2021)

6.2.1 Volume global d'alpha-lactalbumine par application

6.2.2 Part de marché mondiale en volume de l'alpha-lactalbumine par application (2016-2021)

7 profils de fabricants

7.1 Ingrédients des aliments Arla

7.1.1 Présentation de l'entreprise

7.1.2 Analyse des produits

7.1.3 Arla Foods Ingredients Alpha-lactalbumine Volume, prix, chiffre d'affaires, marge brute

7.1.4 Analyse SWOT

7.2 Agropur

7.2.1 Présentation de l'entreprise

7.2.2 Analyse des produits

7.2.3 Agropur Alpha-lactalbumine Volume, prix, chiffre d'affaires, marge brute

7.2.4 Analyse SWOT

7.3 Groupe Lactalis

7.3.1 Présentation de l'entreprise

7.3.2 Analyse des produits

7.3.3 Groupe Lactalis Alpha-lactalbumine Volume, prix, chiffre d'affaires, marge brute

7.3.4 Analyse SWOT

7.4 Ingrédients Hilmar

7.4.1 Présentation de l'entreprise

7.4.2 Analyse des produits

7.4.3 Hilmar Ingredients Alpha-lactalbumine Volume, prix, chiffre d'affaires, marge brute

7.4.4 Analyse SWOT

8 Prévisions de production d'alpha-lactalbumine par application

8.1 Prévisions de revenus mondiaux pour l'alpha-lactalbumine par application (2021-2026)

8.2 Prévisions du volume mondial d'alpha-lactalbumine par application (2021-2026)

9 Prévisions de volume

9.1 Prévisions de revenus mondiaux de l'alpha-lactalbumine par région

9.2 Prévisions du volume mondial d'alpha-lactalbumine par région

9.3 Prévisions de volume du marché nord-américain par pays (2021-2026)

9.3.1 Prévisions du volume d'alpha-lactalbumine en Amérique du Nord par pays 2021-2026

9.3.2 États-Unis

9.3.3 Canada

9.3.4 Mexique

9.4 Prévisions du volume du marché européen par pays (2021-2026)

9.4.1 Prévisions du volume d'alpha-lactalbumine en Europe par pays 2021-2026

9.4.2 Allemagne

9.4.3 France

9.4.4 Royaume-Uni

9.4.5 Italie

9.4.6 Russie

9.5 Prévisions de volume du marché de l'Asie-Pacifique par pays (2021-2026)

9.5.1 Prévisions du volume d'alpha-lactalbumine en Asie-Pacifique par pays 2021-2026

9.5.2 Chine

9.5.3 Japon

9.5.4 Corée

9.5.5 Inde

9.5.6 Australie

9.5.7 Indonésie

9.5.8 Thaïlande

9.5.9 Malaisie

9.5.10 Philippines

9.5.11 Vietnam

9.6 Prévisions du volume du marché sud-américain par pays (2021-2026)

9.6.1 Prévisions du volume d'alpha-lactalbumine en Amérique du Sud par pays 2021-2026

9.6.2 Brésil

9.6.2 Argentine

9.6.3 Colombie

9.7 Prévisions du volume du marché du Moyen-Orient et de l'Afrique par pays (2021-2026)

9.7.1 Prévisions du volume d'alpha-lactalbumine au Moyen-Orient et en Afrique par pays 2021-2026

9.7.2 Turquie

9.7.3 Pays du CCG

9.7.4 Égypte

9.7.5 Afrique du Sud

10 Analyse de la chaîne de valeur et des canaux de vente

10.1 Analyse de la chaîne de valeur de l'alpha-lactalbumine

10.2 Analyse des canaux de vente

10.2.1 Canaux de vente de l'alpha-lactalbumine

10.2.2 Distributeurs d'alpha-lactalbumine

10.3 Clients de l'alpha-lactalbumine

11 opportunités et défis du marché, analyse des facteurs de risque et d'influence

11.1 Tendances du marché de l'alpha-lactalbumine

11.2 Opportunités et moteurs du marché de l'alpha-lactalbumine

11.3 Défis du marché de l'alpha-lactalbumine

11.4 Analyse des cinq forces de Porter

12 conclusions clés

13 Annexe

13.1 Méthodologie

13.2 Source des données de recherche