1. Analyse du marché de l'éthanol industriel

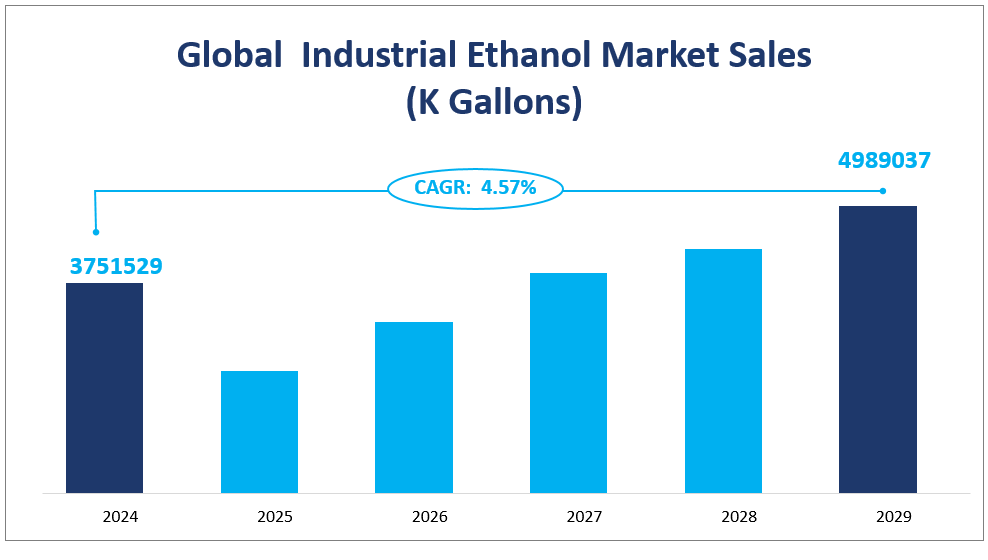

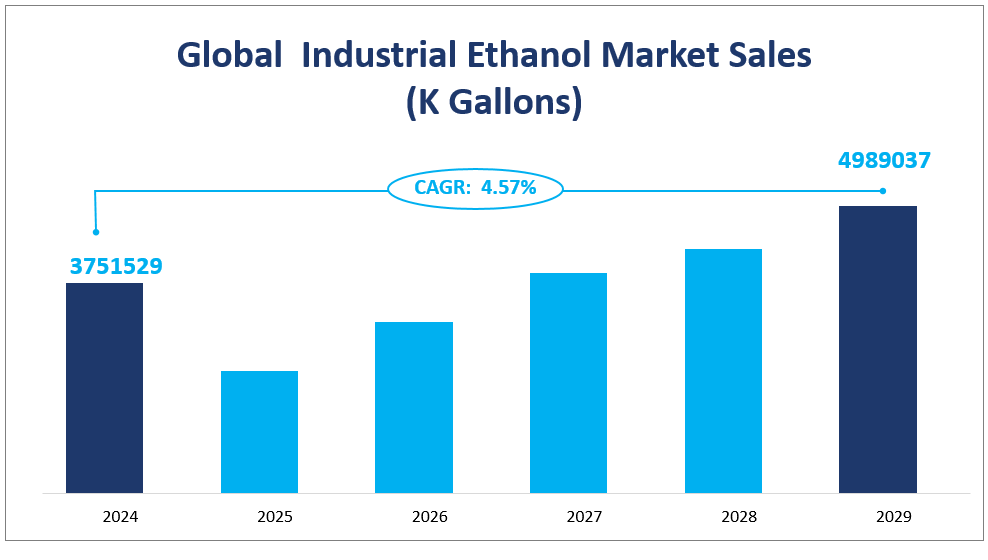

Selon Maia Research, les ventes du marché mondial de l'éthanol industriel s'élèveront à 3 751 529 K gallons en 2024 avec un TCAC de 4,571 TP3T de 2024 à 2029.

L'alcool industriel, c'est-à-dire l'alcool utilisé dans l'industrie, est également appelé alcool dénaturé. La pureté de l'éthanol industriel est généralement supérieure à 95%. L'éthanol industriel est principalement produit de deux manières : la synthèse et le brassage, qui contiennent un certain nombre d'impuretés telles que le méthanol, les aldéhydes et les acides organiques. Le coût général de la synthèse est très faible et la teneur en éthanol est élevée. La teneur générale en éthanol de l'éthanol industriel brassé est supérieure ou égale à 95%.

Mondial Marché de l'éthanol industriel Ventes

2. Facteurs déterminants du marché

La technologie continue de s’améliorer.

La technologie de fabrication de l'éthanol est en constante innovation. Selon le processus de développement de la technologie et de la technologie, l'éthanol est généralement divisé en catégories suivantes : la première génération d'éthanol de grain avec du maïs, du blé et d'autres cultures céréalières comme matières premières ; la première génération d'éthanol non céréalier avec du manioc, de la canne à sucre, des tiges de sorgho sucré et d'autres cultures commerciales comme matières premières ; l'éthanol cellulosique de deuxième génération utilisant des épis de maïs, de la paille de maïs et d'autres matières cellulosiques comme matières premières et l'éthanol de microalgues de troisième génération utilisant des glucides dans les microalgues comme matières premières. L'éthanol cellulosique de deuxième génération utilise des matières cellulosiques comme matières premières pour exploiter pleinement la valeur des ressources de biomasse. À l'heure actuelle, l'éthanol de microalgues est encore au stade de la recherche et du développement, et divers goulots d'étranglement techniques sont progressivement surmontés, qui n'ont pas encore atteint le niveau de production industrielle. L'amélioration continue de la technologie de production d'éthanol, de la qualité des produits et des normes de protection de l'environnement, offre de nouvelles opportunités pour le développement de l'éthanol industriel.

3. Facteurs limitant le marché

L'éthanol industriel est inflammable et explosif.

L'éthanol est inflammable et irritant. Sa vapeur et l'air peuvent former un mélange explosif qui provoquera une combustion et une explosion en cas d'exposition à une flamme nue et à une chaleur élevée. Le contact avec un oxydant provoque une réaction chimique ou une combustion. En cas d'incendie, les récipients chauffés risquent d'exploser. Sa vapeur est plus lourde que l'air et peut se propager sur une distance considérable à un endroit plus bas. Elle s'enflammera et se retournera contre elle lorsqu'elle rencontrera une source d'incendie.

La consommation excessive de boissons alcoolisées peut entraîner de nombreuses lésions du corps humain, en particulier du foie, un organe important car il aide à éliminer les toxines du corps. La consommation prolongée d'alcool augmente le risque d'inflammation chronique du foie, souvent appelée cirrhose. D'autres effets indésirables comprennent la perte de mémoire et de compréhension, une réponse motrice lente, des problèmes d'équilibre et d'ataxie, une vision floue et des troubles sensoriels. La sensibilisation accrue des gens à la santé peut freiner dans une certaine mesure la demande, limitant ainsi la croissance du marché.

4. Segmentation du marché

Par type

En fonction du type, le marché de l'éthanol industriel et de l'éthanol agricole est divisé en éthanol synthétique et éthanol agricole. Le marché de l'éthanol agricole représente la plus grande part de 91.33% en 2024. Le volume des ventes de ce type est de 3413891 K gallons en 2024.

L'éthanol agricole est principalement produit par fermentation. La méthode de fermentation peut utiliser divers produits agricoles, produits forestiers, sous-produits industriels, sous-produits agricoles et plantes sauvages contenant du sucre, de l'amidon ou de la cellulose comme matières premières. L'ensemble du processus de production est divisé en cuisson des matières premières, préparation de l'agent saccharifiant, saccharification (hydrolyse), préparation de la levure, fermentation et distillation. Dans certains pays riches en produits agricoles et secondaires, la fermentation reste la principale méthode de production d'éthanol. La production d'éthanol industriel passe progressivement à l'éthanol biosourcé pour réduire la dépendance aux combustibles fossiles. L'éthanol agricole, en tant que carburant biosourcé, contribue à réduire la dépendance aux combustibles fossiles traditionnels. La demande croissante d'éthanol agricole dans le secteur des biocarburants, en particulier aux États-Unis, où l'essence 98% contient une certaine quantité d'éthanol, stimule la croissance du marché de l'éthanol agricole.

La méthode de synthèse utilise l'éthylène comme matière première pour produire de l'éthanol. Avec le développement rapide de l'industrie pétrochimique, la production d'éthanol produit par des méthodes de synthèse augmente. Cependant, l'éthanol produit par cette méthode est mélangé à des alcools supérieurs isomères, ce qui a un effet paralysant sur les personnes et ne convient pas à l'alimentation, aux boissons, aux médicaments et aux épices. Par conséquent, même dans les pays dotés d'industries pétrochimiques développées, l'éthanol de fermentation occupe encore une certaine proportion. À l'heure actuelle, la principale méthode de synthèse utilisée dans l'industrie est l'hydratation directe de l'éthylène, c'est-à-dire l'hydratation de l'éthylène sur un catalyseur solide imprégné d'acide phosphorique. La solution d'éthanol diluée obtenue doit être rectifiée et purifiée pour éliminer une partie de l'eau et des sous-produits. La concentration la plus élevée d'éthanol obtenue par la méthode de distillation ordinaire n'est que de 95,6%, et il peut être traité ultérieurement industriellement pour obtenir finalement de l'éthanol absolu d'une pureté de 99,5%.

Par application

En fonction des applications, le marché est segmenté en aliments et boissons, cosmétiques et soins personnels et produits chimiques et solvants. Parmi eux, l'industrie des produits chimiques et solvants contribue à la plus grande part de 52.32%, et le volume des ventes de cette industrie est de 1950795 K gallons en 2024.

L'éthanol industriel est utilisé pour fabriquer des boissons alcoolisées. En tant qu'additif alimentaire, l'éthanol peut aider à répartir uniformément le colorant alimentaire et à rehausser la saveur des extraits alimentaires. L'éthanol industriel est un ingrédient courant dans de nombreux cosmétiques et produits de beauté. Il agit comme astringent pour aider à nettoyer la peau, comme conservateur dans les lotions et pour aider à garantir que les ingrédients des lotions ne se séparent pas, et il aide la laque à adhérer aux cheveux. Parce que l'éthanol industriel est efficace pour tuer les micro-organismes comme les bactéries, les champignons et les virus, il est un ingrédient courant dans de nombreux désinfectants pour les mains. L'éthanol industriel se mélange facilement à l'eau et à de nombreux composés organiques et constitue un solvant efficace à utiliser dans les peintures, les laques et les vernis.

L'éthanol est largement utilisé comme solvant en raison de sa bonne solubilité et peut dissoudre de nombreuses matières organiques et certaines matières inorganiques. Dans les revêtements, les encres, les adhésifs et d'autres industries, l'éthanol est souvent utilisé dans les processus de dilution et de nettoyage. L'éthanol industriel est une matière première importante pour de nombreuses réactions de synthèse chimique, telles que la synthèse de l'acétate de vinyle, du chlorure de vinyle, de l'acétate d'éthyle et d'autres composés organiques. Dans le processus industriel, l'éthanol est utilisé comme solvant pour produire une variété de produits chimiques, tels que l'acétaldéhyde et l'acétate d'éthyle.

Ventes et parts de marché par segment

| Ventes sur le marché en 2024 | Part de marché en 2024 | ||

| Par type | Éthanol agricole | 3413891 K gallons | 91.33% |

| Éthanol synthétique | 300122 K gallons | 8.67% | |

| Par application | Alimentation et boissons | 412 668 K gallons | 11.01% |

| Cosmétiques et soins personnels | 1200489 K gallons | 32.56% | |

| Produits chimiques et solvants | 1950795 K gallons | 52.32% |

5. Marché régional

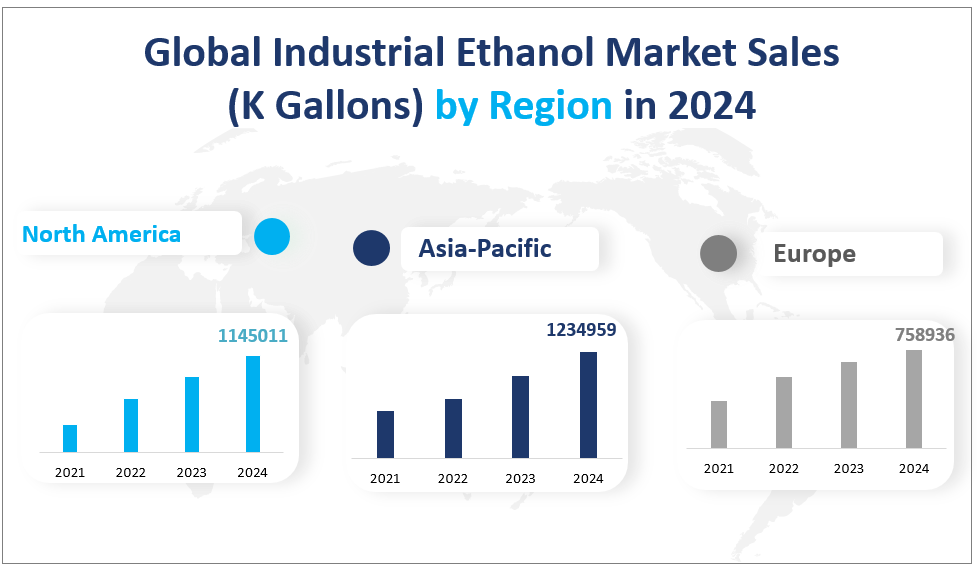

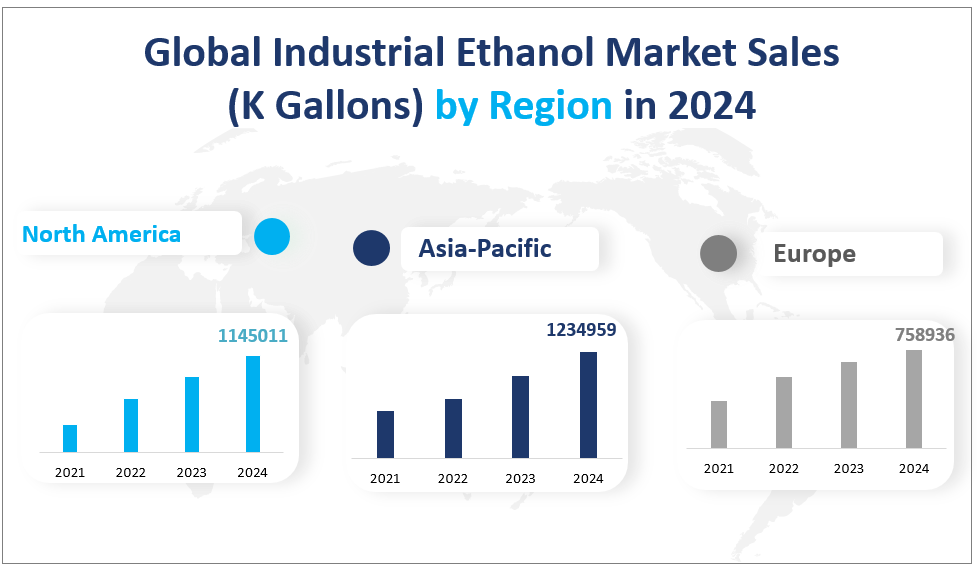

L'Asie-Pacifique est l'une des régions à la croissance la plus rapide et le plus grand marché pour l'éthanol industriel. La région Asie-Pacifique, en particulier la Chine et l'Inde, est riche en matières premières agricoles telles que la canne à sucre, les céréales et le maïs, qui sont des matières premières essentielles pour la production d'éthanol industriel. Les rendements élevés et la disponibilité de ces matières premières constituent une base solide pour la production d'éthanol industriel dans la région. Les gouvernements de la région Asie-Pacifique utilisent de plus en plus le méthanol comme carburant pour véhicules, ce qui stimule le marché de l'éthanol industriel. En Inde, en particulier, les politiques gouvernementales soutenues par une consommation et une production d'alcool croissantes ont permis à l'Inde de dominer le marché de l'éthanol industriel de l'Asie-Pacifique. Avec la croissance économique rapide de la région Asie-Pacifique, la demande énergétique augmente également. L'utilisation croissante de l'éthanol industriel comme source d'énergie renouvelable dans la production de carburant stimule le marché. La vente sur le marché en Amérique du Nord est de 1234959 K gallons en 2024.

Le marché nord-américain est dominé par sa grande population, sa capacité de production de masse et son abondante offre de matières premières, qui stimulent le marché de l'alcool industriel. La force économique de la région combinée aux avancées technologiques l'a placée à l'avant-garde de la production d'éthanol industriel. L'Amérique du Nord profite de son terrain riche en ressources pour contribuer à la croissance et à l'influence continues du marché mondial de l'éthanol industriel. La demande d'éthanol biosourcé est élevée en Amérique du Nord, en particulier aux États-Unis, où les réglementations gouvernementales exigent l'ajout d'éthanol à tous les carburants vendus sur le marché américain, ce qui apporte un soutien politique au marché de l'éthanol industriel. La vente sur le marché en Amérique du Nord est de 1145011K gallons en 2024.

Ventes du marché mondial de l'éthanol industriel (en milliers de gallons) par région en 2024

6. Concurrence sur le marché

Après une période de développement, l'industrie est dans une phase de maturité. Avec la mise à niveau continue des produits, l'expansion des industries en aval et le développement de la technologie et de l'économie, le marché continue de s'étendre. Le marché de l'éthanol industriel est avant tout un marché international très compétitif. La concentration du marché est relativement faible. La part de marché des trois premières entreprises en 2020 était de 12 391 TP3T. Les entreprises ayant une part de marché plus élevée sont essentiellement américaines.

SMA: La société Archer-Daniels-Midland achète, transporte, stocke et commercialise des produits agricoles. La société transforme des graines oléagineuses, du maïs, du mil, de l'avoine, de l'orge, des arachides et du blé. Archer-Daniels-Midland transforme également des produits agricoles qui ont principalement deux utilisations finales, notamment des ingrédients pour l'alimentation humaine ou animale.

Alto Components, Inc. : Alto Ingredients, Inc. (PEIX), anciennement connu sous le nom de Pacific Ethanol, Inc., est un producteur leader d'alcools de spécialité et d'ingrédients essentiels. Alto Ingredients, Inc. est un producteur et un distributeur d'alcools de spécialité et d'ingrédients essentiels et le producteur d'alcools de spécialité. La société se concentre sur quatre marchés clés : la santé, la maison et la beauté, l'alimentation et les boissons, les ingrédients essentiels et les carburants renouvelables.

Cargill : Cargill est l'une des plus grandes entreprises privées des États-Unis. L'entreprise possède quatre divisions opérationnelles principales : l'agriculture, la nutrition et les protéines animales, l'alimentation et les services financiers et industriels. Elle produit également de l'alcool industriel destiné à des applications alimentaires et non alimentaires. Ses produits de distillerie sont dérivés du maïs et d'autres céréales, notamment du seigle, de l'orge, du blé, du malt d'orge et du milo, et ses ingrédients sont dérivés de la farine de blé.

Sasol: Sasol est une entreprise mondiale de produits chimiques et d'énergie. Sasol exploite ses connaissances et son expertise pour intégrer des technologies et des processus sophistiqués dans des installations d'exploitation à l'échelle mondiale. Sasol a approvisionné, produit et commercialisé de manière sûre et durable une gamme de produits de haute qualité dans 27 pays, créant ainsi de la valeur pour les parties prenantes.

Transformation des céréales : Grain Processing Corporation fabrique et commercialise des produits alimentaires à base de maïs. La société propose des maltodextrines, des amidons, de l'huile et du sirop de maïs. Grain Processing dessert des clients dans le monde entier.

Acteurs majeurs

| Emplacements des usines | Répartition du marché | |

| SMA | Amérique du Nord, Asie-Pacifique, Europe | Mondial |

| Composants Alto, Inc. | Europe, Amérique du Nord | Mondial |

| Cargill | Principalement en Europe | Mondial |

| Ingrédients MGP, Inc. | Principalement aux États-Unis | Mondial |

| Sasol | Principalement au Moyen-Orient, en Afrique et aux États-Unis | Mondial |

| Transformation des céréales | Principalement aux États-Unis | Mondial |

| CropEnergies SA | Allemagne et France | Principalement en Europe et dans les Amériques |

| Société chimique Mitsubishi | Principalement au Japon | Principalement en Asie |

| Énergie des lacs glaciaires | Principalement aux États-Unis | Principalement en Amérique du Nord |

| COFCO | Principalement en Chine et en Thaïlande | Principalement en Asie |

| Bioraffinage POET | Principalement aux États-Unis | Principalement en Amérique du Nord |

| Plaines vertes | Principalement aux États-Unis | Principalement en Amérique du Nord |

| Zhongrong Technology Corporation Ltd. | Chine | Principalement en Chine |

| Éthanol de la vallée de Chippewa | USA | Principalement en Amérique du Nord |

Chapitre 1 Aperçu du marché de l'éthanol industriel

1.1 Définition de l'éthanol industriel

1.2 Taille du marché mondial de l'éthanol industriel et perspectives (2016-2030)

1.3 Comparaison de la taille du marché mondial de l'éthanol industriel par région (2016-2030)

1.4 Comparaison de la taille du marché mondial de l'éthanol industriel par type (2016-2030)

1.5 Comparaison de la taille du marché mondial de l'éthanol industriel par application (2016-2030)

1.6 Comparaison de la taille du marché mondial de l'éthanol industriel par canal de vente (2016-2030)

1.7 Dynamique du marché de l'éthanol industriel (impacts du COVID-19)

1.7.1 Facteurs moteurs/opportunités du marché

1.7.2 Défis/risques du marché

1.7.3 Actualités du marché (fusions/acquisitions/expansion)

1.7.4 Impacts du COVID-19 sur le marché actuel

1.7.5 Stratégies post-épidémie de COVID-19

Chapitre 2 Analyse du segment de marché de l'éthanol industriel par acteur

2.1 Ventes mondiales d'éthanol industriel et part de marché par acteur (2019-2021)

2.2 Chiffre d'affaires et part de marché de l'éthanol industriel mondial par acteur (2019-2021)

2.3 Prix moyen mondial de l'éthanol industriel par acteur (2019-2021)

2.4 Situation et tendances de la concurrence entre les joueurs

2.5 Conclusion du segment par joueur

Chapitre 3 Analyse du segment de marché de l'éthanol industriel par type

3.1 Marché mondial de l'éthanol industriel par type

3.1.1 Éthanol agricole

3.1.2 Éthanol synthétique

3.2 Ventes mondiales d'éthanol industriel et part de marché par type (2016-2021)

3.3 Chiffre d'affaires et part de marché de l'éthanol industriel mondial par type (2016-2021)

3.4 Prix moyen mondial de l'éthanol industriel par type (2016-2021)

3.5 Conclusion du segment par type

Chapitre 4 Analyse du segment de marché de l'éthanol industriel par application

4.1 Marché mondial de l'éthanol industriel par application

4.1.1 Alimentation et boissons

4.1.2 Cosmétiques et soins personnels

4.1.3 Produits chimiques et solvants

4.2 Ventes mondiales d'éthanol industriel et part de marché par application (2016-2021)

4.3 Principaux consommateurs d'éthanol industriel par application en 2020

4.4 Conclusion du segment par application

Chapitre 5 Analyse du segment de marché de l'éthanol industriel par canal de vente

5.1 Marché mondial de l'éthanol industriel par canal de vente

5.1.1 Canal direct

5.1.2 Canal de distribution

5.2 Ventes mondiales d'éthanol industriel et part de marché par canal de vente (2016-2021)

5.3 Analyse des canaux de vente de l'éthanol industriel

5.3.1 Canal direct

5.3.2 Canal de distribution

5.4 Conclusion du segment par canal de vente

Chapitre 6 Analyse du segment de marché de l'éthanol industriel par région

6.1 Taille du marché mondial de l'éthanol industriel et TCAC par région (2016-2030)

6.2 Ventes mondiales d'éthanol industriel et part de marché par région (2016-2021)

6.3 Chiffre d'affaires et part de marché de l'éthanol industriel mondial par région (2016-2021)

6.4 Amérique du Nord

6.4.1 Marché nord-américain par pays

6.4.2 Part de marché de l'éthanol industriel en Amérique du Nord par type

6.4.3 Part de marché de l'éthanol industriel en Amérique du Nord par application

6.4.4 États-Unis

6.4.5 Canada

6.4.6 Mexique

6.5 Europe

6.5.1 Marché européen par pays

6.5.2 Part de marché de l'éthanol industriel en Europe par type

6.5.3 Part de marché de l'éthanol industriel en Europe par application

6.5.4 Allemagne

6.5.5 Royaume-Uni

6.5.6 France

6.5.7 Italie

6.5.8 Russie

6.5.9 Espagne

6.6 Asie-Pacifique

6.6.1 Marché Asie-Pacifique par pays

6.6.2 Part de marché de l'éthanol industriel en Asie-Pacifique par type

6.6.3 Part de marché de l'éthanol industriel en Asie-Pacifique par application

6.6.4 Chine

6.6.5 Japon

6.6.6 Corée du Sud

6.6.7 Inde

6.6.8 Asie du Sud-Est

6.6.9 Australie

6.7 Amérique du Sud

6.7.1 Marché sud-américain par pays

6.7.2 Part de marché de l'éthanol industriel en Amérique du Sud par type

6.7.3 Part de marché de l'éthanol industriel en Amérique du Sud par application

6.7.4 Brésil

6.7.5 Argentine

6.7.6 Colombie

6.7.7 Chili

6.8 Moyen-Orient et Afrique

6.8.1 Marché du Moyen-Orient et de l'Afrique par pays

6.8.2 Part de marché de l'éthanol industriel au Moyen-Orient et en Afrique par type

6.8.3 Part de marché de l'éthanol industriel au Moyen-Orient et en Afrique par application

6.8.4 Égypte

6.8.5 Arabie Saoudite

6.8.6 Émirats arabes unis

6.8.7 Afrique du Sud

6.8.8 Nigéria

6.9 Conclusion du segment par région

Chapitre 7 Profil des principaux acteurs de l'éthanol industriel

7.1 ADM

7.1.1 Aperçu de l'entreprise

7.1.2 Produit/Service offert

7.1.3 Performances commerciales d'ADM Industrial Ethanol (production, prix, chiffre d'affaires, marge brute et part de marché)

7.1.4 Impact de la COVID-19 sur ADM

7.2 Alto Composants, Inc.

7.2.1 Aperçu de l'entreprise

7.2.2 Produit/Service offert

7.2.3 Performances commerciales de l'éthanol industriel d'Alto Components, Inc. (production, prix, chiffre d'affaires, marge brute et part de marché)

7.2.4 Impact du COVID-19 sur Alto Components, Inc.

7.3 Cargill

7.3.1 Aperçu de l'entreprise

7.3.2 Produit/Service offert

7.3.3 Performances commerciales de Cargill Industrial Ethanol (production, prix, chiffre d'affaires, marge brute et part de marché)

7.3.4 Impact de la COVID-19 sur Cargill

7.4 Ingrédients MGP, Inc.

7.4.1 Aperçu de l'entreprise

7.4.2 Produit/Service offert

7.4.3 Performances commerciales de l'éthanol industriel de MGP Ingredients, Inc. (production, prix, chiffre d'affaires, marge brute et part de marché)

7.4.4 Impact du COVID-19 sur MGP Ingredients, Inc.

7.5 Sasol

7.5.1 Aperçu de l'entreprise

7.5.2 Produit/Service offert

7.5.3 Performances commerciales de Sasol Industrial Ethanol (production, prix, chiffre d'affaires, marge brute et part de marché)

7.5.4 Impact du COVID-19 sur Sasol

7.6 Traitement des céréales

7.6.1 Aperçu de l'entreprise

7.6.2 Produit/Service offert

7.6.3 Performances commerciales de l'éthanol industriel de transformation des céréales (production, prix, chiffre d'affaires, marge brute et part de marché)

7.6.4 Impact de la COVID-19 sur la transformation des céréales

7.7 CropEnergies AG

7.7.1 Aperçu de l'entreprise

7.7.2 Produit/Service offert

7.7.3 Performances commerciales de CropEnergies AG Industrial Ethanol (production, prix, chiffre d'affaires, marge brute et part de marché)

7.7.4 Impact du COVID-19 sur CropEnergies AG

7.8 Mitsubishi Chemical Corporation

7.8.1 Aperçu de l'entreprise

7.8.2 Produit/Service offert

7.8.3 Performances commerciales de Mitsubishi Chemical Corporation en matière d'éthanol industriel (production, prix, chiffre d'affaires, marge brute et part de marché)

7.8.4 Impact du COVID-19 sur Mitsubishi Chemical Corporation

7.9 Énergie des lacs glaciaires

7.9.1 Aperçu de l'entreprise

7.9.2 Produit/Service offert

7.9.3 Performances commerciales de l'éthanol industriel de Glacial Lakes Energy (production, prix, chiffre d'affaires, marge brute et part de marché)

7.10 COFCO

7.10.1 Aperçu de l'entreprise

7.10.2 Produit/Service offert

7.10.3 Performances commerciales de COFCO Industrial Ethanol (production, prix, chiffre d'affaires, marge brute et part de marché)

7.10.4 Impact du COVID-19 sur COFCO

7.11 Bioraffinage POET

7.11.1 Aperçu de l'entreprise

7.11.2 Produit/Service offert

7.11.3 Performances commerciales de POET Biorefining Industrial Ethanol (production, prix, chiffre d'affaires, marge brute et part de marché)

7.11.4 Impact de la COVID-19 sur le bioraffinage POET

7.12 Plaines vertes

7.12.1 Aperçu de l'entreprise

7.12.2 Produit/Service offert

7.12.3 Performances commerciales de Green Plains Industrial Ethanol (production, prix, chiffre d'affaires, marge brute et part de marché)

7.12.4 Impact du COVID-19 sur Green Plains

7.13 Zhongrong Technology Corporation Ltd.

7.13.1 Aperçu de l'entreprise

7.13.2 Produit/Service offert

7.13.3 Zhongrong Technology Corporation Ltd. Performances commerciales de l'éthanol industriel (production, prix, chiffre d'affaires, marge brute et part de marché)

7.14 Éthanol de la vallée de Chippewa

7.14.1 Aperçu de l'entreprise

7.14.2 Produit/Service offert

7.14.3 Performances commerciales de l'éthanol industriel de Chippewa Valley Ethanol (production, prix, chiffre d'affaires, marge brute et part de marché)

7.14.4 Impact de la COVID-19 sur l'éthanol de Chippewa Valley

Chapitre 8 Analyse en amont et en aval de l'éthanol industriel

8.1 Chaîne industrielle de l'éthanol industriel

8.2 En amont de l'éthanol industriel

8.2.1 Matières premières

8.2.2 Coût de la main d'oeuvre

8.2.3 Dépenses de fabrication

8.2.4 Structure des coûts de fabrication

8.2.5 Processus de fabrication

8.3 En aval de l'éthanol industriel

8.3.1 Principaux distributeurs/revendeurs d'éthanol industriel

8.3.2 Principaux consommateurs d’éthanol industriel

Chapitre 9 Tendance de développement de l'éthanol industriel (2021-2030)

9.1 Prévisions de la taille du marché mondial de l'éthanol industriel (ventes et revenus) (2021-2030)

9.2 Taille du marché mondial de l'éthanol industriel et prévisions du TCAC par région (2021-2030)

9.3 Taille du marché mondial de l'éthanol industriel et prévisions du TCAC par type (2021-2030)

9.4 Taille du marché mondial de l'éthanol industriel et prévisions du TCAC par application (2021-2030)

9.5 Prévisions de la taille du marché mondial de l'éthanol industriel par canal de vente (2021-2030)

10 Annexe

10.1 Méthodologie

10.2 Source des données de recherche

10.2.1 Données secondaires

10.2.2 Données primaires

10.2.3 Estimation de la taille du marché

10.2.4 Avis de non-responsabilité juridique