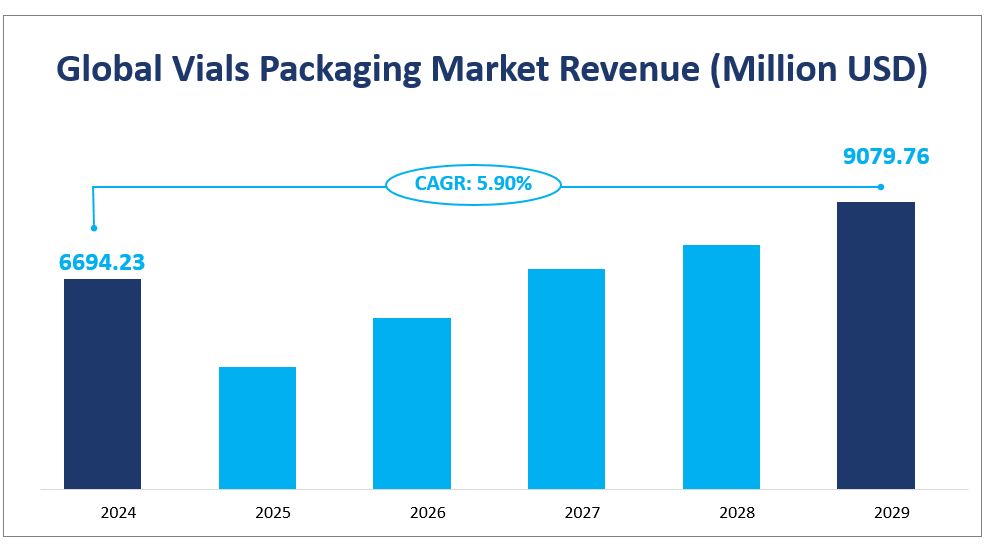

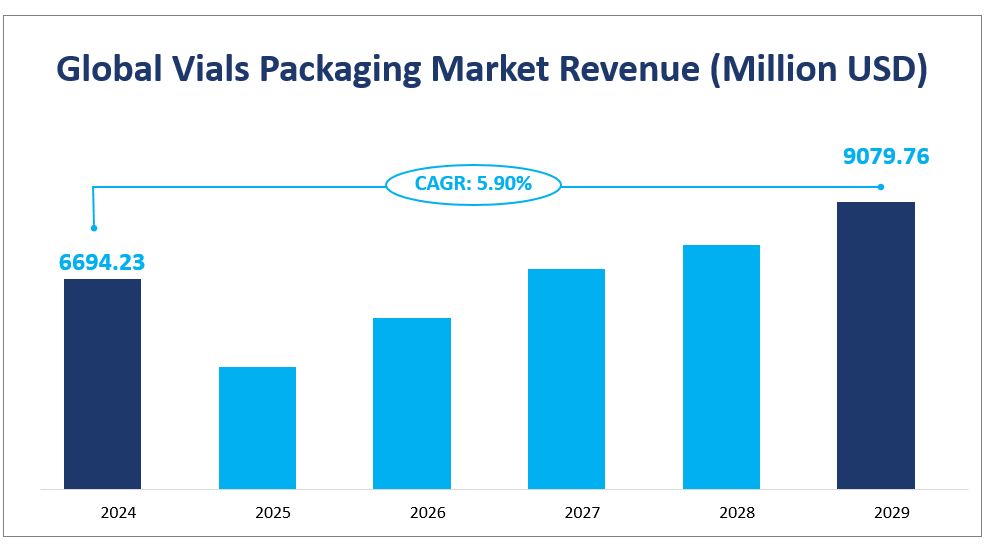

La taille du marché mondial de l’emballage des flacons sera de $6694,23 millions en 2024 avec un TCAC de 5,90% de 2024 à 2029.

1. Résumé du marché mondial de l'emballage des flacons

La taille du marché mondial de l’emballage des flacons sera de $6694,23 millions en 2024 avec un TCAC de 5,90% de 2024 à 2029.

Chiffre d'affaires du marché mondial de l'emballage de flacons (en millions USD)

2. Dynamique du marché

Conducteurs

Les flacons en plastique à usage médical se caractérisent par leur légèreté, leur non-fragilité, leur propreté et leur beauté. Les fabricants de produits pharmaceutiques peuvent les utiliser directement sans les laver ni les sécher. Certains de ses indicateurs techniques et une grande quantité de données montrent que sa résistance chimique, sa résistance à la perméabilité à la vapeur d'eau et ses excellentes performances d'étanchéité peuvent jouer un rôle dans la protection et la sécurité du médicament contenu pendant la période de validité. Les flacons empêchent les gaz atmosphériques tels que l'oxygène et le dioxyde de carbone de pénétrer dans le récipient. Le flacon peut également empêcher une dégradation potentielle, telle que l'oxydation et l'hydrolyse. Les flacons peuvent empêcher les composants volatils du produit de fuir dans l'atmosphère, préservant ainsi la stabilité du médicament/produit. Contrairement au plastique ou à l'aluminium, le verre ne donne pas d'odeur aux médicaments stockés tout en préservant la pureté du médicament, et les flacons en verre sont faciles à recycler, ils sont donc très appréciés par les consommateurs respectueux de l'environnement. Dans l'industrie pharmaceutique, les comprimés de médicaments occidentaux sont actuellement les types de médicaments les plus divers. Les matériaux d'emballage utilisés pour les comprimés pharmaceutiques sont en contact direct avec les médicaments. Les matériaux d'emballage et les formes structurelles doivent garantir l'efficacité des médicaments, ainsi que la fiabilité et la commodité d'utilisation des médicaments. Par conséquent, lorsque les fabricants de produits pharmaceutiques choisissent les matériaux d'emballage, il est nécessaire de comprendre certaines propriétés et caractéristiques des matériaux d'emballage et des conteneurs, de combiner certaines exigences particulières des médicaments et de choisir les matériaux d'emballage des médicaments de manière raisonnable et précise. La haute performance des flacons permet aux flacons d'être appliqués au maximum à l'emballage pharmaceutique.

Deuxièmement, l'emballage des médicaments joue un rôle essentiel dans la conservation et la protection des médicaments pendant leur utilisation. S'ils sont emballés dans des récipients en plastique ou en métal, il existe toujours un risque de mélange du bisphénol A (généralement appelé BPA) avec des médicaments. Par conséquent, ce facteur a entraîné une augmentation de la demande de récipients d'emballage en verre, en particulier de flacons en verre dans l'industrie de l'emballage pharmaceutique. De plus, dans le contexte de l'augmentation de la détection de nouvelles maladies mortelles, la sensibilisation accrue à la santé a porté le marché de l'emballage des flacons de médicaments à un tout autre niveau. Le flacon en verre est relativement facile à nettoyer, étanche à la poussière et ne réagit pas avec le liquide qui y est stocké. De nos jours, les fabricants sont de plus en plus enclins à utiliser des verres de haute technologie pour assurer la sécurité du liquide médicamenteux et privilégient les solutions d'emballage respectueuses de l'environnement.

Défis

Les matériaux d'emballage et les contenants qui entrent directement en contact avec les médicaments font partie intégrante des médicaments et accompagnent l'ensemble du processus de production, de circulation et d'utilisation des médicaments. En particulier pour les préparations pharmaceutiques, certaines formes galéniques existent en fonction de l'emballage. En raison de la différence entre les matériaux d'emballage pharmaceutiques, les formulations des contenants, les matières premières sélectionnées et les processus de production, certains composants peuvent être dissous par les médicaments en contact, interagir avec les médicaments ou être immergés et corrodés par les médicaments pendant une longue période, ce qui affecte directement la qualité des médicaments. De plus, certains présentent des dangers cachés pour la qualité des médicaments et pour le corps humain (c'est-à-dire que les problèmes ne peuvent pas être détectés à temps par des inspections de routine de la qualité des médicaments et du corps humain). Par exemple, la protéine hétérogène dissoute dans le bouchon en caoutchouc naturel peut être une source de pyrogène pour le corps humain, le composé de pyridine dissous est un facteur positif pour la carcinogenèse, la tératogénèse et la mutagenèse, et le décollement subtil du verre est un danger caché d'obstruction des vaisseaux sanguins, de formation de thrombose ou de granulome pulmonaire. Et bien d'autres. D'autre part, en raison de la grande variété de médicaments et de la complexité des groupes actifs, les exigences en matière de matériaux d'emballage et de contenants en contact direct avec eux sont beaucoup plus élevées que pour d'autres produits. Par conséquent, l'importance de l'emballage pharmaceutique et la nécessité de normes élevées obligent les fabricants d'emballages pharmaceutiques à augmenter leurs investissements en capital dans les matières premières et les processus de production, ce qui augmentera dans une certaine mesure les coûts de production des entreprises.

3. Segment de marché

Par type

Verre: Contrairement au plastique ou à l'aluminium, le verre ne donne pas d'odeur aux médicaments stockés tout en préservant la pureté des médicaments. Deuxièmement, les flacons en verre ont une durée de conservation plus longue, une facilité d'utilisation et un stockage sans pollution. Ce type est le segment le plus important avec une taille de marché de $5399,13 millions et une part de marché de 80,65% en 2024.

Plastique: Les flacons en plastique sont de petits récipients en plastique, utilisés notamment pour stocker des médicaments et des produits chimiques qui doivent être protégés de l'air ou de la pollution. Parmi les exemples de produits chimiques vendus dans les flacons en plastique, on trouve des réactifs sensibles à l'air, des matériaux hygroscopiques tels que des solvants deutérés, des médicaments injectables, etc.

Le marché mondial du verre pharmaceutique est énorme, les flacons et ampoules en verre représentant près de 501 TP3T. Alors que le marché des injections continue de croître, le marché du verre pharmaceutique continuera également de croître régulièrement. En particulier en Chine, la demande de flacons d'injection a augmenté avec la croissance continue des ventes d'injections, ce qui indique que les flacons en verre Celine ont une forte demande du marché dans le domaine de l'emballage pharmaceutique. L'innovation dans les technologies et les normes d'emballage en verre pharmaceutique est motivée par l'évolution des tendances dans la fabrication pharmaceutique, les modalités de traitement et les applications pharmaceutiques. Les nouvelles méthodes de fabrication et les technologies innovantes, telles que les flacons en verre Corning Velocity®, offrent des vitesses de remplissage élevées et un débit accru, ce qui montre l'importance des avancées technologiques pour le marché des flacons en verre Cillin. Les flacons en verre Cillin doivent répondre à des normes industrielles et à des exigences réglementaires strictes, ce qui fait des flacons en verre Cillin le matériau privilégié pour l'emballage pharmaceutique. Le verre Valor® contribue à améliorer la sécurité des médicaments pour les patients et le rendement pharmaceutique, ce qui souligne l'importance des flacons en verre pour garantir la qualité et la sécurité des médicaments. La capacité de production, la production, le taux d'utilisation des capacités et la tendance de développement des bouteilles en verre pharmaceutiques mondiales montrent sa position importante sur le marché mondial. En tant que l'un des marchés de consommation les plus importants au monde, la taille du marché chinois et son taux de croissance sont supérieurs à la moyenne mondiale, ce qui confirme encore l'importance des bouteilles en verre sur le marché mondial.

Par application

Médical: Le domaine médical est le plus utilisé pour les vias. Un vias est un petit récipient ou bouteille en verre ou en plastique qui est souvent utilisé pour stocker des médicaments sous forme de liquides, de poudres ou de gélules. Dans le domaine médical, certains médicaments très sensibles ne peuvent être stockés que dans des flacons pour les protéger de l'environnement extérieur. De plus, avec l'augmentation de la demande mondiale de produits tels que les médicaments biologiques, les vaccins et l'insuline, la demande de flacons va augmenter à l'échelle mondiale.

Biens de consommation: Dans le domaine des biens de consommation, les flacons en verre et les flacons en plastique peuvent être utilisés comme choix idéaux pour le stockage et la distribution de cosmétiques, de parfums et d'autres produits de soins personnels.

Laboratoire: Dans le domaine du laboratoire, les flacons en verre sont très adaptés à la collecte, à la conservation et au stockage d'échantillons de laboratoire. Un grand nombre d'instruments en verre sont utilisés en laboratoire car le verre présente une stabilité chimique élevée, une stabilité thermique, une bonne transparence, une certaine résistance mécanique et de bonnes propriétés d'isolation. Les flacons en verre, fabriqués avec les excellentes propriétés du verre, sont largement utilisés dans divers laboratoires, tels que les laboratoires de chimie, les laboratoires d'essais médicaux, les laboratoires biologiques, les laboratoires de recherche scientifique et les laboratoires d'enseignement.

Le segment médical restera le plus grand marché d'application en termes de taille de marché, tandis que les segments des produits de consommation et des laboratoires gagneront également des parts de marché.

Chiffre d'affaires et part de marché par segment

| Chiffre d'affaires du marché en 2024 (M USD) | Part de marché en 2024 | ||

| Par type | Verre | 5399.13 | 80.65% |

| Plastique | 1055.81 | 15.77% | |

| Par application | Médical | 5258.62 | 78.55% |

| Biens de consommation | 544.66 | 8.14% | |

| Laboratoire | 531.66 | 7.94% |

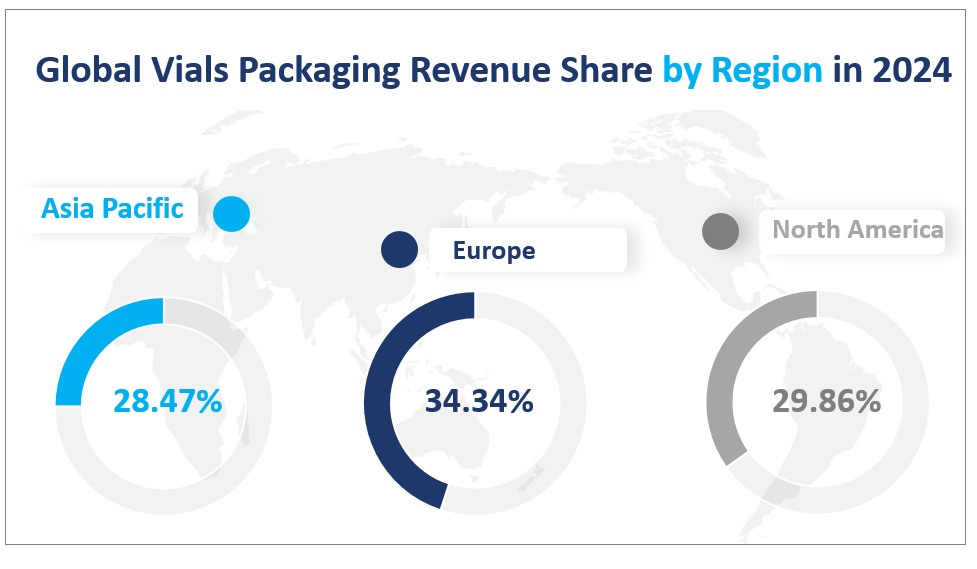

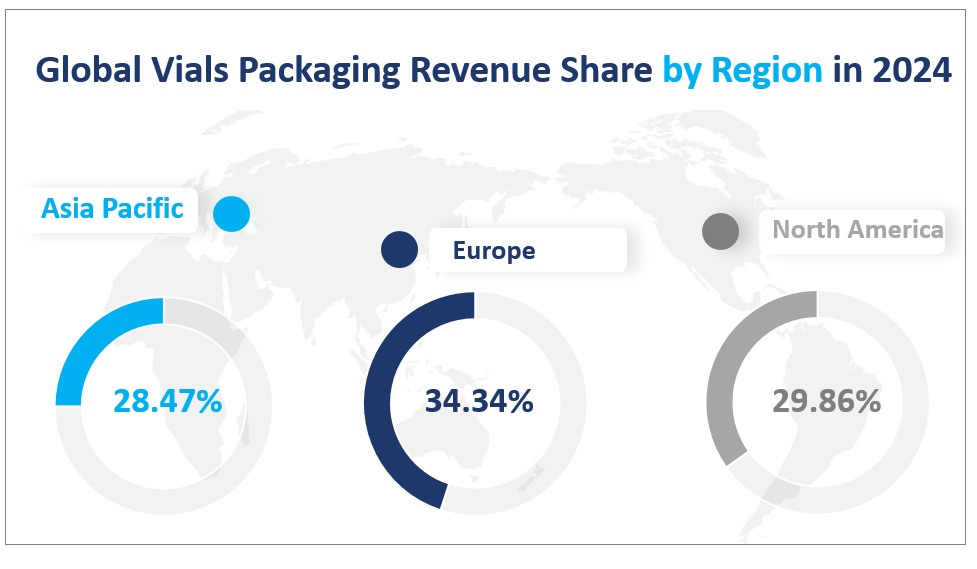

4. Marché régional

Français Les principales zones du marché de l'emballage des flacons comprennent l'Amérique du Nord, l'Europe, l'Asie-Pacifique et le reste du monde (RoW). Les principaux acteurs d'Amérique du Nord et d'Europe se concentrent sur l'augmentation de leur influence sur divers marchés à forte croissance de la région Asie-Pacifique. Plusieurs entreprises prévoient d'étendre leurs bases dans des pays émergents tels que l'Inde, la Chine, Taiwan et Singapour. La principale raison est que ces marchés offrent un large éventail d'opportunités de croissance. Du point de vue de la population et de l'étendue des industries de demande en aval, la région Asie-Pacifique a un fort potentiel de développement. Elle devrait devenir une nouvelle source de revenus pour les régions à fort investissement et les marchés mondiaux. Par exemple, selon les données pertinentes des Nations Unies, la région Asie-Pacifique compte une population totale de 4,1 milliards d'habitants, soit les 2/3 de la population mondiale totale. Deuxièmement, les nouvelles technologies, l'augmentation du nombre de laboratoires chimiques et les investissements importants dans diverses activités de R&D devraient également devenir les principaux moteurs du marché mondial des flacons.

Part des revenus mondiaux de l'emballage de flacons par région en 2024

5. Concurrence sur le marché

La concentration de l'industrie n'est pas élevée et les principales entreprises sont Gerresheimer, Schott et Shandong Pharmaceutical Glass, avec des parts de marché de 9,93%, 7,79% et 7,68% respectivement en 2024.

Gerresheimois : Gerresheimer AG développe et fabrique des produits spéciaux en verre et en plastique. L'entreprise produit des récipients pour diverses substances et médicaments.

Schott: SCHOTT AG fabrique des produits en verre. L'entreprise propose des produits tels que des plaques de cuisson en vitrocéramique, des modules d'énergie solaire, des boîtiers en verre et en métal, des filtres de couleur et des seringues. SCHOTT dessert les secteurs de l'électroménager, de l'énergie solaire, des produits pharmaceutiques, de l'électronique, de l'optique, des transports et de l'architecture.

Verre pharmaceutique du Shandong : Shandong Pharmaceutical Glass Co., Ltd. fabrique et commercialise une variété de produits pharmaceutiques en verre, notamment des flacons moulés, des flacons tubulaires, des ampoules, des flacons ambrés, des flacons de perfusion et des tubes en verre. L'entreprise fabrique également des boîtes d'emballage en papier et investit dans l'industrie pétrochimique.

Piramal: Piramal Glass Private Limited est un spécialiste mondial de la conception, de la production et de la décoration d'emballages en verre (flaconnage). Elle est leader mondial en matière de solutions d'emballage en verre pour des secteurs tels que les produits pharmaceutiques, les cosmétiques et la parfumerie, ainsi que les aliments et boissons spécialisés.

SGD Pharma : SGD SA assure la production et la décoration de flacons en verre. La société fabrique des carafes, des isolateurs électriques, des flacons moulés injectables et des flacons d'infusion pour l'application orale de sirop, de compte-gouttes, de comprimés, de sprays et de cosmétiques. SGD dessert des clients dans le monde entier.

Part de marché des principaux acteurs en 2024

| Acteurs majeurs | Part de marché en 2024 |

| Gerresheim | 9.80% |

| Schott | 7.83% |

| Verre pharmaceutique du Shandong | 7.50% |

| Piramal | 7.77% |

| SGD Pharma | 6.08% |

| Bormioli | 5.51% |

| Corning | 3.11% |

| Nipro | 2.87% |

| Flacons du Pacifique | 2.07% |

| DWK Sciences de la vie | 1.85% |

| Hindoustan National | 1.37% |

| Chongqing Zhengchuan | 1.42% |

| Agilent Technologies | 1.16% |

| Thermo Fisher | 1.02% |

| Groupe Kishore | 0.36% |

| Autres | 40.26% |

| Total | 100.00% |

1 Étude de couverture

1.1 Emballage du produit en flacons

1.2 Principaux segments de marché dans cette étude

1.3 Principaux fabricants couverts

1.4 Marché par type

1.4.1 Taux de croissance de la taille du marché mondial de l'emballage des flacons par type

1.4.2 Verre

1.4.3 Plastique

1.5 Marché par application

1.5.1 Taux de croissance de la taille du marché mondial de l'emballage des flacons par application

1.5.2 Médical

1.5.3 Biens de consommation

1.5.4 Laboratoire

1.6 Objectifs de l'étude

1,7 années considérées

1.8 Tendances de développement de l'industrie de l'emballage des flacons dans le contexte de l'épidémie de COVID-19

1.8.1 Aperçu de la situation mondiale du COVID-19

1.8.2 Influence de l'épidémie de COVID-19 sur le développement de l'industrie de l'emballage des flacons

2 Résumé

2.1 Taille du marché mondial de l'emballage des flacons

2.1.1 Chiffre d'affaires mondial des emballages de flacons 2015-2026

2.1.2 Ventes mondiales d'emballages de flacons 2015-2026

2.2 Taux de croissance des emballages de flacons par région

2.2.1 Ventes mondiales d'emballages de flacons par régions

2.2.2 Chiffre d'affaires mondial des emballages de flacons par région

2.3 Analyse de la demande et de l'offre du marché mondial des flacons en verre (en millions d'unités) 2015-2026F

2.4 Volume de l'offre du marché mondial des flacons en verre (millions d'unités) et part de marché par acteurs 2019

3 Données de répartition par fabricants

3.1 Ventes d'emballages de flacons par fabricants

3.1.1 Ventes d'emballages de flacons par fabricants

3.1.2 Part de marché des ventes d'emballages de flacons par fabricants

3.2 Chiffre d'affaires des emballages de flacons par fabricants

3.2.1 Chiffre d'affaires des emballages de flacons par fabricants (2015-2020E)

3.2.2 Part des revenus des emballages de flacons par fabricants (2015-2020E)

3.2.3 Taux de concentration du marché mondial de l'emballage des flacons (CR5)

3.2.4 Top 10 des entreprises mondiales en termes de chiffre d'affaires dans le domaine de l'emballage de flacons en 2019

3.3 Prix des emballages de flacons par fabricant

3.4 Base de fabrication des emballages de flacons Distribution, produit

3.4.1 Fabricants d'emballages de flacons Base de fabrication Distribution, Siège social

3.4.2 Distribution du marché des emballages de flacons des fabricants

3.5 Fusions et acquisitions, projets d'expansion

4 Répartition des données par type

4.1 Ventes mondiales d'emballages de flacons par type

4.1.1 Ventes mondiales d'emballages de flacons par type (2015-2020)

4.1.2 Chiffre d'affaires mondial des emballages de flacons par type

4.1.3 Prix des emballages de flacons par type

4.2 Prévisions de la taille du marché mondial de l'emballage des flacons par type (2021-2026)

4.2.1 Prévisions des ventes mondiales d'emballages de flacons par type (2021-2026)

4.2.2 Prévisions de revenus du secteur mondial de l'emballage de flacons par type (2021-2026)

4.2.3 Prévisions du prix de vente moyen (ASP) des emballages de flacons mondiaux par type (2021-2026)

5 Données de répartition par application

5.1 Taille du marché mondial de l'emballage des flacons par application (2015-2020)

5.1.1 Ventes mondiales d'emballages de flacons par application (2015-2020)

5.1.2 Chiffre d'affaires mondial des emballages de flacons par application (2015-2020)

5.2 Prévisions de la taille du marché de l'emballage des flacons par application (2021-2026)

5.2.1 Prévisions des ventes mondiales d'emballages de flacons par application (2021-2026)

5.2.2 Prévisions de revenus du secteur mondial de l'emballage de flacons par application (2021-2026)

5.2.3 Prévision des prix mondiaux des emballages de flacons par application (2021-2026)

6 Amérique du Nord

6.1 Emballage des flacons en Amérique du Nord par pays

6.1.1 Ventes d'emballages de flacons en Amérique du Nord par pays

6.1.2 Chiffre d'affaires des emballages de flacons en Amérique du Nord par pays

6.1.3 États-Unis

6.1.4 Canada

6.1.5 Mexique

6.2 Emballage des flacons en Amérique du Nord par type

6.3 Emballage des flacons en Amérique du Nord par application

7 Europe

7.1 Emballage des flacons en Europe par pays

7.1.1 Ventes d'emballages de flacons en Europe par pays

7.1.2 Chiffre d'affaires des emballages de flacons en Europe par pays

7.1.3 Allemagne

7.1.4 Royaume-Uni

7.1.5 France

7.1.6 Italie

7.1.7 Russie

7.1.8 Espagne

7.2 Emballage des flacons en Europe par type

7.3 Emballage des flacons en Europe par application

8 Asie-Pacifique

8.1 Emballage des flacons en Asie-Pacifique par pays

8.1.1 Ventes d'emballages de flacons par pays en Asie-Pacifique

8.1.2 Chiffre d'affaires des emballages de flacons en Asie-Pacifique par pays

8.1.3 Chine

8.1.4 Japon

8.1.5 Corée

8.1.6 Inde

8.1.7 Australie

8.1.8 Asie du Sud-Est

8.2 Emballage des flacons en Asie-Pacifique par type

8.3 Emballage des flacons en Asie-Pacifique par application

9 Amérique du Sud

9.1 Emballage des flacons d'Amérique du Sud par pays

9.1.1 Ventes d'emballages de flacons par pays en Amérique du Sud

9.1.2 Chiffre d'affaires des emballages de flacons en Amérique du Sud par pays

9.1.3 Brésil

9.1.4 Argentine

9.1.5 Colombie

9.2 Emballage des flacons d'Amérique du Sud par type

9.3 Emballage des flacons d'Amérique du Sud par application

10 Moyen-Orient et Afrique

10.1 Emballage des flacons par pays au Moyen-Orient et en Afrique

10.1.1 Ventes d'emballages de flacons par pays au Moyen-Orient et en Afrique

10.1.2 Moyen-Orient et Afrique Chiffre d'affaires des emballages de flacons par pays

10.1.3 Arabie Saoudite

10.1.4 Émirats arabes unis

10.1.5 Turquie

10.1.6 Afrique du Sud

10.2 Emballage des flacons du Moyen-Orient et de l'Afrique par type

10.3 Emballage des flacons au Moyen-Orient et en Afrique par application

11 profils d'entreprise

11.1 Gerresheim

11.1.1 Coordonnées de la société Gerresheimer

11.1.2 Présentation des activités de l'entreprise

11.1.3 Ventes, chiffre d'affaires et marge brute des emballages de flacons Gerresheimer (2015-2020E)

11.1.4 Produits d'emballage de flacons Gerresheimer proposés

11.1.5 Développement récent de Gerresheimer

11.2 Schott

11.2.1 Détails de la société Schott

11.2.2 Présentation des activités de l'entreprise

11.2.3 Ventes, revenus et marge brute des emballages de flacons Schott (2015-2020E)

11.2.4 Produits d'emballage de flacons Schott proposés

11.2.5 Développement récent de Schott

11.3 Verre pharmaceutique du Shandong

11.3.1 Shandong Pharmaceutical Glass Company Détails

11.3.2 Présentation des activités de l'entreprise

11.3.3 Ventes, revenus et marge brute des emballages de flacons en verre pharmaceutiques du Shandong (2015-2020E)

11.3.4 Produits d'emballage de flacons en verre pharmaceutiques du Shandong proposés

11.4 Piramal

11.4.1 Détails de la société Piramal

11.4.2 Présentation des activités de l'entreprise

11.4.3 Ventes, revenus et marge brute des emballages de flacons Piramal (2015-2020E)

11.4.4 Produits d'emballage de flacons Piramal proposés

11.4.5 Développement récent de Piramal

11,5 SGD Pharmaceutique

11.5.1 Détails de la société SGD Pharma

11.5.2 Présentation des activités de l'entreprise

11.5.3 Ventes, revenus et marge brute des emballages de flacons pharmaceutiques SGD (2015-2020E)

11.5.4 Produits d'emballage de flacons pharmaceutiques SGD proposés

11.6 Bormioli

11.6.1 Détails de la société Bormioli

11.6.2 Présentation des activités de l'entreprise

11.6.3 Ventes, chiffre d'affaires et marge brute des emballages de flacons Bormioli (2015-2020E)

11.6.4 Produits d'emballage de flacons Bormioli proposés

11.7 Corning

11.7.1 Détails de la société Corning

11.7.2 Présentation des activités de l'entreprise

11.7.3 Ventes, revenus et marge brute des emballages de flacons Corning (2015-2020E)

11.7.4 Produits d'emballage Corning Vials proposés

11.8 Nipro

11.8.1 Détails de la société Nipro

11.8.2 Présentation des activités de l'entreprise

11.8.3 Ventes, revenus et marge brute des emballages de flacons Nipro (2015-2020E)

11.8.4 Produits d'emballage de flacons Nipro proposés

11.9 Flacons du Pacifique

11.9.1 Détails de la société Pacific Vials

11.9.2 Présentation des activités de l'entreprise

11.9.3 Ventes, chiffre d'affaires et marge brute des emballages de flacons de Pacific Vials (2015-2020E)

11.9.4 Produits d'emballage de flacons Pacific Vials proposés

11.10 DWK Sciences de la vie

11.10.1 Détails de la société DWK Life Sciences

11.10.2 Présentation des activités de l'entreprise

11.10.3 Ventes, chiffre d'affaires et marge brute des emballages de flacons de DWK Life Sciences (2015-2020E)

11.10.4 Produits d'emballage de flacons DWK Life Sciences proposés

11.10.5 Développement récent de DWK Life Sciences

11.11 Verrerie et industries nationales de l'Hindoustan

11.11.1 Hindusthan National Glass & Industries Company Détails

11.11.2 Présentation des activités de l'entreprise

11.11.3 Ventes, chiffre d'affaires et marge brute des emballages de flacons de Hindusthan National Glass & Industries (2015-2020E)

11.11.4 Produits d'emballage de flacons proposés par Hindusthan National Glass & Industries

11.12 Emballage pharmaceutique de Chongqing Zhengchuan

11.12.1 Détails de la société Zhengchuan de Chongqing

11.12.2 Présentation des activités de l'entreprise

11.12.3 Chongqing Zhengchuan Emballage pharmaceutique Flacons Emballage Ventes, revenus et marge brute (2015-2020E)

11.12.4 Chongqing Zhengchuan Emballage pharmaceutique Flacons Produits d'emballage proposés

11.13 Agilent Technologies

11.13.1 Détails de la société Agilent Technologies

11.13.2 Présentation des activités de l'entreprise

11.13.3 Ventes, chiffre d'affaires et marge brute des emballages de flacons d'Agilent Technologies (2015-2020E)

11.13.4 Produits d'emballage de flacons Agilent Technologies proposés

11.14 Thermo Fisher

11.14.1 Détails de la société Thermo Fisher

11.14.2 Présentation des activités de l'entreprise

11.14.3 Ventes, revenus et marge brute des emballages de flacons Thermo Fisher (2015-2020E)

11.14.4 Produits d'emballage de flacons Thermo Fisher proposés

11h15 Groupe Kishore

11.15.1 Détails de la société Kishore Group

11.15.2 Présentation des activités de l'entreprise

11.15.3 Ventes, revenus et marge brute des emballages de flacons du groupe Kishore (2015-2020E)

11.15.4 Produits d'emballage de flacons du groupe Kishore proposés

12 Prévisions futures par région

12.1 Prévisions du marché de l'emballage des flacons par régions

12.1.1 Prévisions des ventes mondiales d'emballages de flacons par région 2020-2026

12.1.2 Prévisions de revenus du secteur mondial de l'emballage de flacons par région 2019-2025

12.2 Prévisions de la taille du marché de l'emballage des flacons en Amérique du Nord (2021-2026)

12.2.1 Amérique du Nord : Prévisions de ventes d'emballages de flacons (2021-2026)

12.2.2 Amérique du Nord : Prévisions de revenus pour l'emballage de flacons (2021-2026)

12.2.3 Amérique du Nord : Prévisions de la taille du marché de l'emballage des flacons par pays (2021-2026)

12.3 Prévisions de la taille du marché de l'emballage des flacons en Europe (2021-2026)

12.3.1 Europe : Prévisions de ventes d'emballages de flacons (2021-2026)

12.3.2 Europe : Prévisions de revenus pour l'emballage de flacons (2021-2026)

12.3.3 Europe : Prévisions de la taille du marché de l'emballage des flacons par pays (2021-2026)

12.4 Prévisions de la taille du marché de l'emballage des flacons en Asie-Pacifique (2021-2026)

12.4.1 Asie-Pacifique : Prévisions de ventes d'emballages de flacons (2021-2026)

12.4.2 Asie-Pacifique : Prévisions de revenus pour l'emballage de flacons (2021-2026)

12.4.3 Asie-Pacifique : Prévisions de la taille du marché de l'emballage des flacons par pays (2021-2026)

12.5 Prévisions de la taille du marché de l'emballage des flacons en Amérique du Sud (2021-2026)

12.5.1 Amérique du Sud : Prévisions de ventes d'emballages de flacons (2021-2026)

12.5.2 Amérique du Sud : Prévisions de revenus pour l'emballage de flacons (2021-2026)

12.5.3 Amérique du Sud : Prévisions de la taille du marché de l'emballage des flacons par pays (2021-2026)

12.6 Prévisions de la taille du marché de l'emballage des flacons au Moyen-Orient et en Afrique (2021-2026)

12.6.1 Moyen-Orient et Afrique : Prévisions de ventes d'emballages de flacons (2021-2026)

12.6.2 Moyen-Orient et Afrique : Prévisions de revenus pour l'emballage de flacons (2021-2026)

12.6.3 Moyen-Orient et Afrique : Prévisions de la taille du marché de l'emballage des flacons par pays (2021-2026)

13 Analyse des opportunités, des défis, des risques et des facteurs d'influence du marché

13.1 Opportunités et moteurs du marché

13.2 Défis du marché

13.3 Risques/restrictions du marché

13.4 Analyse des cinq forces de Porter

14 Analyse de la chaîne de valeur et des canaux de vente

14.1 Analyse de la chaîne de valeur

14.2 Clients pour l'emballage des flacons

14.3 Analyse des canaux de vente

14.3.1 Canaux de vente

14.3.2 Distributeurs

15 Résultats de recherche et conclusion

16 Annexe

16.1 Méthodologie

16.2 Source des données de recherche