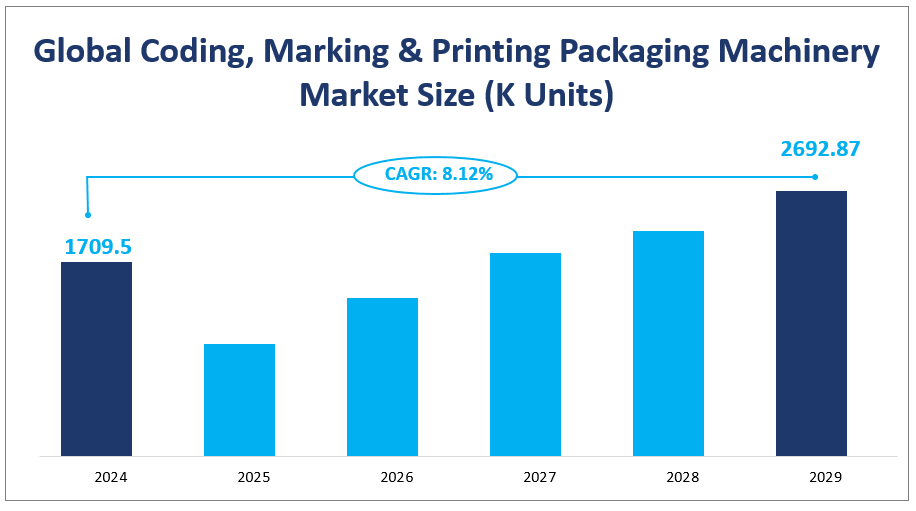

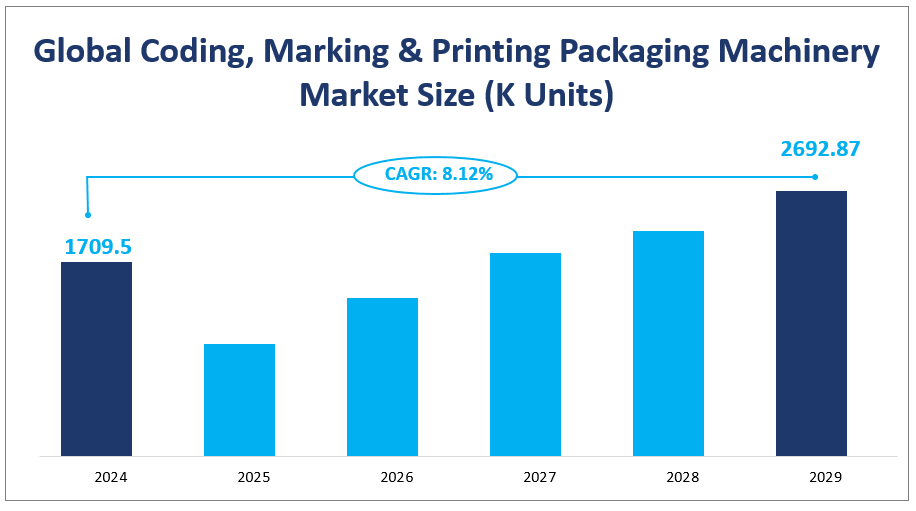

Der weltweite Marktumsatz für Codier-, Markierungs- und Druckmaschinen für Verpackungen wird im Jahr 2024 1.709,5.000 Einheiten erreichen, mit einer durchschnittlichen jährlichen Wachstumsrate von 8,121 TP3T von 2024 bis 2029. Dies zeigt, dass die Branche weltweit weiter wächst und die Marktgröße weiter zunimmt.

1. Globaler Marktüberblick über Codier-, Markierungs- und Druckmaschinen für Verpackungen

Der weltweite Marktumsatz für Codier-, Markierungs- und Druckmaschinen für Verpackungen wird im Jahr 2024 1.709,5.000 Einheiten erreichen, mit einer durchschnittlichen jährlichen Wachstumsrate von 8,121 TP3T von 2024 bis 2029. Dies zeigt, dass die Branche weltweit weiter wächst und die Marktgröße weiter zunimmt.

Etikettierung, Kodierung und Markierung bieten eine umfassende Lösungspalette für zahlreiche Anwendungsbereiche, von der Sekundärkistenkennzeichnung bis hin zur Anbringung von Datums- und Chargencodes auf Primärverpackungen.

Globale Marktgröße für Codier-, Markierungs- und Druckmaschinen für Verpackungen (K Einheiten)

2. Marktdynamik

Treiber

Mehrere Unternehmen integrieren fortschrittliche Technologien, um Produkte in Branchen wie Lebensmittel und Getränke, Luft- und Raumfahrt, Gesundheitswesen, Einzelhandel und Automobilindustrie zu identifizieren und effizient zu verfolgen. Verpackungsunternehmen setzen zunehmend Technologien wie Barcodes, RFID, QR-Codes und Data Matrix ein, um Produkte zu verfolgen und nachzuverfolgen. QR-Codes helfen Verpackungsunternehmen, verschiedene Parameter wie den Zustand des Produkts, das Herstellungsdatum und die Verwendung zu verstehen. Fertigungsunternehmen nutzen Data Matrix-Codes, um Produkte wie Autos, Lastwagen und Fahrräder während ihres gesamten Lebenszyklus automatisch zu identifizieren und zu verfolgen. Diese Codes spielen auch eine wichtige Rolle bei der Verfolgung von Produkten in anderen Branchen wie Lebensmittel und Getränke, Luft- und Raumfahrt, Gesundheitswesen, Einzelhandel und Automobilindustrie. Der zunehmende Fokus auf die Rückverfolgbarkeit von Produkten gewährleistet Sicherheit während des gesamten Produktlebenszyklus. Dies ist einer der Schlüsselfaktoren, die das Wachstum des globalen Marktes für Verpackungsmaschinen zum Codieren, Markieren und Drucken vorantreiben. Gleichzeitig entwickeln die Anbieter ständig Innovationen, um den Anforderungen der Fertigungsindustrie mit automatisierten Systemen gerecht zu werden. Die Anbieter haben begonnen, intelligente und vernetzte Codier- und Markiergeräte anzubieten, um Industrie 4.0 zu unterstützen. Solche intelligenten Geräte ermöglichen eine nahtlose Kommunikation zwischen Druckern und speicherprogrammierbaren Steuerungen (SPS), sodass Endbenutzer Einblicke in die Geräte erhalten. Diese Vorteile werden den Verkauf intelligenter Codier- und Markierungsgeräte steigern und im Prognosezeitraum zum Wachstum des Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen beitragen.

Einschränkungen

Der Preis von Codier- und Markierungsgeräten hängt von ihren Spezifikationen, dem Grad der Technologieintegration, den Anwendungen, der Größe und der Art der verwendeten Verbrauchsmaterialien ab. Aufgrund dieser breiten Kriterien gibt es erhebliche Unterschiede bei den Preisen für Codier- und Markierungsmaschinen. Darüber hinaus behindert der hohe Preis von Codier- und Markierungsmaschinen ihre Einführung durch preisbewusste Industrieanwender aus Schwellenländern. Daher wurden hohe Preise als größtes Hemmnis auf dem Markt für Codier- und Markierungssysteme identifiziert.

3. Marktsegment

Nach Typ

Tintenstrahldrucker: Ein Tintenstrahldrucker ist ein berührungsloses Druckverfahren, das mit einer Reihe von kontinuierlichen Tintenstrahltinten auf nahezu jedem Untergrund drucken kann. Er ist für flache oder gekrümmte Oberflächen geeignet und kann Chargencodes, Seriennummern, Barcodes und Rückverfolgbarkeitsinformationen drucken. Der Marktumsatz dieses Typs beträgt 638,9.000 Einheiten und macht im Jahr 2024 einen Marktanteil von 32,971 TP3T aus, womit er der wichtigste Typ ist.

Tintenstrahlcodierer: Tintenstrahldrucker werden häufig verwendet, um Informationen wie Produktionsdatum, Chargennummer usw. direkt auf Produkte oder Verpackungen zu drucken. Diese Geräte eignen sich für eine Vielzahl industrieller Anwendungen, darunter die Lebensmittel-, Getränke-, Pharma- und Kosmetikindustrie. Der Marktumsatz dieses Typs beträgt 563,7 K Einheiten und macht im Jahr 2024 einen Marktanteil von 29,651 TP3T aus.

Mit der Weiterentwicklung der Tintenstrahldrucktechnologie verbessern sich Leistung und Kosten von Tintenstrahldruckern weiter, wodurch Tintenstrahldrucker die Marktnachfrage besser erfüllen können. Die Verpackungsindustrie wächst weltweit rasant aufgrund der enormen Nachfrage nach praktischen Verpackungen in den Branchen E-Commerce und Transport, Lebensmittel und Getränke, Körperpflege, Haushaltspflege und Gesundheitswesen. Dieses Wachstum hat zu einer enormen Nachfrage nach Tintenstrahldruckern für Verpackungszwecke geführt und ist zu einem der Hauptfaktoren geworden, die den Markt antreiben. Mit dem Konzept des Umweltschutzes ist der umweltfreundliche Druck zu einem der Hotspots auf dem Markt für Tintenstrahldrucker geworden, da er relativ wenig Energieverbrauch und Umweltauswirkungen hat und dem Entwicklungstrend des Umweltschutzes und der Energieeinsparung entspricht. Tintenstrahldrucker werden in der Werbung, im Design, in der Fotografie und in anderen Branchen aufgrund ihrer Vorteile wie hoher Farbwiedergabe, geringer Geräuschentwicklung und geringem Energieverbrauch sehr geschätzt. Mit der beschleunigten Freigabe der Produktion und Nachfrage verschiedener Arten von Unternehmen auf dem Inlandsmarkt sowie der anhaltenden wirtschaftlichen Erholung der wichtigsten Volkswirtschaften der Welt wird erwartet, dass die Nachfrage nach Tintenstrahldruckern auf dem kommerziellen Markt weiter steigen wird. Die Popularisierung und Anwendung intelligenter, drahtloser Verbindungen und anderer Technologien machen Tintenstrahldrucker praktischer und effizienter und fördern die Marktnachfrage weiter.

Nach Anwendung

Getränkeindustrie: In der Getränkeindustrie werden Codier-, Markierungs- und Druckverpackungsmaschinen verwendet, um Informationen wie Produktionsdatum, Chargennummer und Strichcode auf Flaschen, Dosen oder Verpackungen zu drucken, um die Produktrückverfolgbarkeit und Fälschungssicherheit zu gewährleisten. Der Marktumsatz dieser Anwendung beträgt 271,2 K Einheiten und macht im Jahr 2024 einen Marktanteil von 15,86 % aus.

Lebensmittelindustrie: Die Lebensmittelindustrie muss eine Vielzahl von Informationen auf Verpackungen drucken, darunter Zutaten, Nährwertkennzeichnungen, Verfallsdaten und Chargennummern, um gesetzlichen Anforderungen und Verbraucherbedenken hinsichtlich der Lebensmittelsicherheit gerecht zu werden. Der Marktumsatz dieser Anwendung beträgt 335,7 K Einheiten und macht im Jahr 2024 einen Marktanteil von 19,641 TP3T aus.

Mit der rasanten Entwicklung der Lebensmittelindustrie ist die Nachfrage nach Verpackungsmaschinen für Lebensmittel explosionsartig gewachsen. Verpackungsmaschinen für Lebensmittel werden hauptsächlich für Fertiggerichte, Backwaren, Süßigkeiten, Milchprodukte, Getränke, Gewürze usw. verwendet. Diese Produkte haben einen großen Bedarf an Verpackungsmaschinen. Intelligente Verpackungen sind ein unvermeidlicher Trend in der Verpackungsindustrie, und die Nachfrage nach intelligenten Verpackungen und intelligenten Produktionsanlagen im Bereich schnelldrehender Konsumgüter wie Lebensmittel und Getränke steigt. Die Vorteile intelligenter Spezialmaschinen für Lebensmittel sind herausragend und werden zum Mainstream der zukünftigen Branche werden. Die Popularität des neuen Einzelhandels hat eine Welle von FMCG-Produktinnovationen hervorgebracht, neue Produktverpackungen entstehen in einem endlosen Strom voller Kreativität und differenzierter und personalisierter Entwicklung verpackter Lebensmittel in Verpackungen.

Marktumsatz und Marktanteil nach Segmenten im Jahr 2024

| Marktumsatz im Jahr 2024 | Marktanteil im Jahr 2024 | ||

| Nach Typ | Tintenstrahldrucker | 638,9 K Einheiten | 32.97% |

| Tintenstrahlcodierer | 563,7 K Einheiten | 29.65% | |

| Nach Anwendung | Getränkeindustrie | 271,2 K Einheiten | 15.86% |

| Lebensmittelindustrie | 335,7 K Einheiten | 19.64% |

4. Regionaler Markt

Der asiatisch-pazifische Markt hat im Jahr 2024 einen Marktanteil von 33,591 TP3T und wird damit zum größten Markt. Die Marktverkäufe dieser Region betragen 574,3 K Einheiten. Der nordamerikanische Markt hat einen Anteil von 32,671 TP3T und die Marktverkäufe betragen 558,4 K Einheiten.

Mit der Entwicklung der Wirtschaft steigt die Nachfrage nach verpackten Waren, insbesondere in Branchen wie Lebensmittel und Getränke, Pharmazeutika und Konsumgüter, was den Bedarf an effizienten Codier-, Markierungs- und Drucksystemen erhöht. Die Entwicklung der digitalen Drucktechnologie hat den Markt für Verpackungsmaschinen völlig verändert. Innovationen wie hochauflösender Tintenstrahldruck, Lasercodierung und Thermotransferdruck bieten höhere Geschwindigkeiten, höhere Genauigkeit und mehr Vielseitigkeit. Verpackungsproduktionslinien werden zunehmend automatisiert, was die Effizienz erhöht, die Arbeitskosten senkt und die Betriebszuverlässigkeit verbessert. Mit einem wachsenden Fokus auf Nachhaltigkeit investieren Verpackungsunternehmen in umweltfreundlichere Drucktechnologien und -materialien, um ihre Umweltbelastung zu verringern. China, Südkorea und Japan sind die wichtigsten Verbrauchermärkte im asiatisch-pazifischen Raum, von denen der chinesische Markt für Codier-, Markierungsdruck- und Verpackungsmaschinen voraussichtlich der am schnellsten wachsende Markt werden wird.

Globaler Marktumsatz für Codier-, Markierungs- und Druckverpackungsmaschinen (K-Einheiten) nach Regionen im Jahr 2024

5. Marktwettbewerb

Unternehmen für Codier-, Markierungs- und Druckmaschinen für Verpackungen kommen hauptsächlich aus den USA. Die Konzentrationsrate der Branche ist hoch. Die drei größten Unternehmen sind Danaher (Videojet), Dover (Markem-Imaje) und Brother (Domino) mit einem Umsatzmarktanteil von 19,741 TP3T, 13,451 TP3T und 11,791 TP3T im Jahr 2024.

Mit den wichtigsten Herstellern und Lieferanten in der Codierung, Markierung und Druck

Da die Verpackungsmaschinenbranche global im Wettbewerb steht, hat die Intensität des Wettbewerbs innerhalb der Codier-, Markierungs- und Druckverpackungsmaschinenbranche zugenommen. Die Anbieter wenden Strategien wie Preisaufschläge an, um auf dem Markt wettbewerbsfähig zu bleiben. Gleichzeitig bieten die lokalen Anbieter in den Entwicklungsländern den globalen Akteuren auf Basis der Produktpreise harte Konkurrenz. Der harte Wettbewerb ist für die nachhaltige Entwicklung der Branche nicht förderlich. Gleichzeitig steigen kleine Unternehmen oder kleine Einzelhändler in das Geschäft ein, da das Wagnis, in das Codier-, Markierungs- und Druckverpackungsmaschinengeschäft einzusteigen, kein enormes Kapital oder große Investitionen erfordert. Dies führt jedoch zur Verbreitung minderwertiger oder doppelter Produkte, was wiederum die Wettbewerbssituation auf dem Markt beeinträchtigt, da etablierte Hersteller von Codier-, Markierungs- und Druckverpackungsmaschinen gezwungen sind, die Preise ihrer Produkte zu senken, was sich letzten Endes auf ihre Gewinnmargen und Verkaufszahlen auswirkt.

Videojet: Mit den Groß- und Kleinschrift-Tintenstrahldruckern, Lasercodierungssystemen, Thermotransferdruckern und Etikettiergeräten von Videojet können variable Daten wie Mindesthaltbarkeitsdaten, Produktionsdaten, Chargennummern und Bedienerinformationen sowie lineare und 2D-Barcodes auf nahezu jede mögliche Produktverpackung, jeden Versandbehälter oder jede Palette aufgebracht werden.

Dover (Markem-Imaje): Markem-Imaje, eine hundertprozentige Tochtergesellschaft der in den USA ansässigen Dover Corporation, bietet eine vollständige Palette zuverlässiger und innovativer Tintenstrahl-, Thermotransfer-, Laser- und Druck- und Etikettiersysteme. Dover ist ein diversifizierter globaler Hersteller und Lösungsanbieter. Markem-Imaje ist mit 30 Tochtergesellschaften, 6 Technologiezentren, mehreren Gerätereparaturzentren und Produktionsstätten weltweit für über 50.000 Kunden tätig und verfügt über das umfassendste Markierungs- und Codierungsportfolio auf dem Markt.

Bruder (Domino): BROTHER INDUSTRIES, LTD. produziert und vertreibt Kommunikations- und Bürogeräte. Im Bereich Kodierung und Markierung (Druck von Verfallsdaten usw. auf Plastikflaschen und Dosen) hat Domino mit seinem weltweit führenden Vertriebs- und Servicenetz die Anzahl seiner Betriebseinheiten stetig erhöht. Im Bereich Digitaldruck bietet Domino mit seinen hochproduktiven digitalen Etikettendruckern Geschäftslösungen für die Herausforderungen von Etikettendruckereien, wie z. B. Kleinserienproduktion, Abfallreduzierung und Verbesserung der Arbeitsumgebung.

ITW (Diagramm): Diagraph wurde 2001 von Illinois Tool Works übernommen und verfügt nun über die Unterstützung und die finanziellen Ressourcen eines Multimilliarden-Dollar-Unternehmens. Als globales und dezentralisiertes Unternehmen nutzt Diagraph die Stellung von ITW, um anspruchsvolle Chancen in wachstumsstarken, vielfältigen Fertigungsbranchen und Märkten auf der ganzen Welt zu nutzen.

Promach (ID-Technologie LLC): ID Technology, eine Produktmarke von ProMach, ist ein schnell wachsender nationaler Hersteller und Integrator von Etikettier-, Codier- und Markierungsgeräten, Peripheriegeräten, Zubehör und Dienstleistungen. Mit einer breiten Produkt- und Dienstleistungspalette sowie erfahrenen und sachkundigen Produktspezialisten kann ID Technology alle Produktidentifizierungsanforderungen der Kunden erfüllen. Die landesweiten Vertriebs- und Serviceeinrichtungen von ID Technology bieten einen reaktionsschnellen, kontinuierlichen Service, der auf die individuellen Bedürfnisse der Kunden zugeschnitten ist.

Wichtige Akteure

| Spieler | Hauptsitz | Servicebereich |

| Danaher (Videojet) | USA | Weltweit |

| Dover (Markem-Imaje) | Schweiz | Weltweit |

| Bruder (Domino) | Japan | Weltweit |

| ITW (Diagramm) | USA | Weltweit |

| Promach (ID-Technologie LLC) | USA | Amerika |

| Trumpf | Deutschland | Weltweit |

| Matthews Markierungssysteme | USA | Weltweit |

| Hitachi Industrieausrüstung | Japan | Weltweit |

| Hans Laser | China | Weltweit |

| KGK | Japan | Weltweit |

| Macsa-ID | Spanien | Weltweit |

1 Marktübersicht

1.1 Produktdefinition und Marktmerkmale

1.2 Globale Codierung, Markierung und Druck Verpackungsmaschinen-Marktgröße

1.3 Marktsegmentierung

1.4 Globale makroökonomische Analyse

1.5 SWOT-Analyse

2. Marktdynamik

2.1 Markttreiber

2.2 Marktbeschränkungen und Herausforderungen

2.3 Trends in den Schwellenmärkten

2.4 Auswirkungen von COVID-19

2.4.1 Einfluss des COVID-19-Ausbruchs auf die Entwicklung der Codier-, Markierungs- und Druckverpackungsmaschinenindustrie

2.4.2 Auswirkungen von COVID-19 auf das globale BIP

2.4.3 Auswirkungen von COVID-19 auf den weltweiten Warenhandel

2.4.4 Auswirkungen von COVID-19 auf die Rohstoffpreise

3 Zugehörige Branchenbewertung

3.1 Lieferkettenanalyse

3.2 Industrielle aktive Teilnehmer

3.2.1 Rohstofflieferanten

3.2.2 Wichtige Distributoren/Einzelhändler

3.3 Alternative Produktanalyse

3.4 Die Auswirkungen von Covid-19 aus Sicht der Industriekette

4 Marktwettbewerbslandschaft

4.1 Branchenführende Akteure

4.2 Branchennachrichten

4.2.1 Wichtige Neuigkeiten zur Produkteinführung

4.2.2 M&A- und Expansionspläne

5 Analyse führender Unternehmen

5.1 Danaher (Videojet)

5.1.1 Firmenprofil von Danaher (Videojet)

5.1.2 Danaher (Videojet) Geschäftsübersicht

5.1.3 Umsatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Danaher (Videojet) Codier-, Markierungs- und Druckverpackungsmaschinen (2015–2020)

5.1.4 Einführung in die Codier-, Markierungs- und Druckmaschinenprodukte von Danaher (Videojet)

5.2 Dover (Markem-Imaje)

5.2.1 Dover (Markem-Imaje) Firmenprofil

5.2.2 Dover (Markem-Imaje) Geschäftsüberblick

5.2.3 Absatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Dover (Markem-Imaje) Codier-, Markierungs- und Druckverpackungsmaschinen (2015–2020)

5.2.4 Einführung in die Codier-, Markierungs- und Druckverpackungsmaschinen von Dover (Markem-Imaje)

5.3 Bruder (Domino)

5.3.1 Brother (Domino) Firmenprofil

5.3.2 Geschäftsübersicht von Brother (Domino)

5.3.3 Absatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Brother (Domino) Codier-, Markierungs- und Druckverpackungsmaschinen (2015–2020)

5.3.4 Einführung in die Codier-, Markierungs- und Druckverpackungsmaschinenprodukte von Brother (Domino)

5.4 ITW (Diagramm)

5.4.1 ITW (Diagramm) Firmenprofil

5.4.2 ITW (Diagramm) Geschäftsübersicht

5.4.3 ITW (Diagramm) Codier-, Markierungs- und Druckverpackungsmaschinen – Umsatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge (2015-2020)

5.4.4 ITW (Diagramm) Codierung, Markierung und Druck Verpackungsmaschinen Produkte Einführung

5.5 Promach (ID-Technologie LLC)

5.5.1 Firmenprofil von Promach (ID Technology LLC)

5.5.2 Promach (ID Technology LLC) Geschäftsübersicht

5.5.3 Absatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Codier-, Markierungs- und Druckverpackungsmaschinen von Promach (ID Technology LLC) (2015–2020)

5.5.4 Einführung in die Codier-, Markierungs- und Druckmaschinenprodukte von Promach (ID Technology LLC)

5.6 Trumpf

5.6.1 Firmenprofil Trumpf

5.6.2 Trumpf Geschäftsübersicht

5.6.3 Umsatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Trumpf Coding, Marking & Printing Packaging Machinery (2015-2020)

5.6.4 Einführung in die Codier-, Markierungs- und Druckverpackungsmaschinen von Trumpf

5.7 Matthews-Markierungssysteme

5.7.1 Firmenprofil von Matthews Marking Systems

5.7.2 Geschäftsübersicht von Matthews Marking Systems

5.7.3 Umsatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Matthews Marking Systems Coding, Marking & Printing Packaging Machinery (2015–2020)

5.7.4 Einführung in die Codier-, Markierungs- und Druckprodukte von Matthews Marking Systems für Verpackungsmaschinen

5.8 Hitachi Industrieausrüstung

5.8.1 Hitachi Industrieausrüstung Firmenprofil

5.8.2 Hitachi Industrieausrüstung Geschäftsübersicht

5.8.3 Umsatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Hitachi Industrial Equipment Coding, Marking & Printing Packaging Machinery (2015–2020)

5.8.4 Einführung in die Codier-, Markierungs- und Druckverpackungsmaschinenprodukte von Hitachi Industrial Equipment

5.9 Hans Laser

5.9.1 Firmenprofil von Han's Laser

5.9.2 Überblick über das Han‘s Laser-Geschäft

5.9.3 Umsatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Han‘s Laser Coding, Marking & Printing Packaging Machinery (2015–2020)

5.9.4 Einführung in die Produkte von Han‘s Lasercodierungs-, Markierungs- und Druckverpackungsmaschinen

5,10 KGK

5.10.1 KGK-Firmenprofil

5.10.2 KGK-Geschäftsübersicht

5.10.3 KGK Codier-, Markierungs- und Druckverpackungsmaschinen – Umsatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge (2015-2020)

5.10.4 KGK Codier-, Markierungs- und Druckverpackungsmaschinen Produkteinführung

5.11 Macsa-ID

5.11.1 Macsa ID Firmenprofil

5.11.2 Macsa ID Geschäftsübersicht

5.11.3 Absatz, Umsatz, durchschnittlicher Verkaufspreis und Bruttomarge von Macsa ID Coding, Marking & Printing Packaging Machinery (2015–2020)

5.11.4 Einführung in die Produkte von Macsa ID Coding, Marking & Printing Packaging Machinery

6 Marktanalyse und Prognose nach Produkttypen

6.1 Globaler Umsatz, Umsatz und Marktanteil von Codier-, Markierungs- und Druckverpackungsmaschinen nach Typen (2015-2020)

6.1.1 Weltweiter Umsatz und Marktanteil von Codier-, Markierungs- und Druckverpackungsmaschinen nach Typen (2015-2020)

6.1.2 Globaler Umsatz und Marktanteil von Codier-, Markierungs- und Druckverpackungsmaschinen nach Typen (2015-2020)

6.1.3 Globaler Preis für Codier-, Markierungs- und Druckverpackungsmaschinen nach Typen (2015-2020)

6.2 Globale Marktprognose für Codier-, Markierungs- und Druckverpackungsmaschinen nach Typen (2020-2025)

6.2.1 Globale Marktprognose für Codier-, Markierungs- und Druckverpackungsmaschinen, Umsatz und Marktanteil nach Typen (2020-2025)

6.2.2 Globaler Markt für Codier-, Markierungs- und Druckverpackungsmaschinen: Umsatz- und Marktanteilsprognose nach Typen (2020 – 2025)

6.3 Globaler Umsatz, Preis und Wachstumsrate von Codier-, Markierungs- und Druckverpackungsmaschinen nach Typen (2015-2020)

6.3.1 Globaler Umsatz, Preis und Wachstumsrate von Codier-, Markierungs- und Druckverpackungsmaschinen für Tintenstrahldrucker (2015-2020)

6.3.2 Globaler Umsatz, Preis und Wachstumsrate von Codier-, Markierungs- und Druckmaschinen für Verpackungen von Ink Jet Codern (2015-2020)

6.4 Globale Umsatz- und Verkaufsprognose für den Markt für Codier-, Markierungs- und Druckverpackungsmaschinen nach Typen (2020-2025)

6.4.1 Umsatz- und Umsatzprognose für den Tintenstrahldruckermarkt (2020-2025)

6.4.2 Umsatz- und Umsatzprognose für den Ink Jet Coder-Markt (2020-2025)

7 Marktanalyse und Prognose nach Anwendungen

7.1 Globaler Umsatz, Umsatz und Marktanteil von Codier-, Markierungs- und Druckverpackungsmaschinen nach Anwendungen (2015-2020)

7.1.1 Weltweiter Umsatz und Marktanteil von Codier-, Markierungs- und Druckverpackungsmaschinen nach Anwendungen (2015-2020)

7.1.2 Globaler Umsatz und Marktanteil von Codier-, Markierungs- und Druckverpackungsmaschinen nach Anwendungen (2015-2020)

7.2 Globale Marktprognose für Codier-, Markierungs- und Druckverpackungsmaschinen nach Anwendungen (2020-2025)

7.2.1 Globale Marktprognose für Codier-, Markierungs- und Druckverpackungsmaschinen, Umsatz und Marktanteil nach Anwendungen (2020-2025)

7.2.2 Globaler Markt für Codier-, Markierungs- und Druckverpackungsmaschinen: Umsatz- und Marktanteilsprognose nach Anwendungen (2020-2025)

7.3 Globaler Umsatz, Absatz und Wachstumsrate nach Anwendungen (2015-2020)

7.3.1 Globaler Umsatz, Umsatz und Wachstumsrate von Codier-, Markierungs- und Druckverpackungsmaschinen in der Getränkeindustrie (2015-2020)

7.3.2 Globaler Umsatz, Umsatz und Wachstumsrate von Codier-, Markierungs- und Druckverpackungsmaschinen in der Lebensmittelindustrie (2015-2020)

7.4 Globaler Markt für Codier-, Markierungs- und Druckverpackungsmaschinen – Umsatz- und Verkaufsprognose nach Anwendungen (2020-2025)

7.4.1 Umsatz- und Umsatzprognose für die Getränkeindustrie (2020-2025)

7.4.2 Umsatz- und Umsatzprognose für die Lebensmittelindustrie (2020-2025)

8 Marktanalyse und Prognose nach Regionen

8.1 Weltweiter Umsatz mit Codier-, Markierungs- und Druckverpackungsmaschinen nach Regionen (2015-2020)

8.2 Globaler Markt für Codier-, Markierungs- und Druckverpackungsmaschinen – Umsatz nach Regionen (2015-2020)

8.3 Globale Marktprognose für Codier-, Markierungs- und Druckverpackungsmaschinen nach Regionen (2020-2025)

9 Nordamerika Codierung, Markierung und Druck Verpackungsmaschinen Marktanalyse

9.1 Marktübersicht und Perspektivenanalyse

9.2 Umsatz- und Wachstumsrate des nordamerikanischen Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen (2015-2020)

9.3 Umsatz und Wachstumsrate des nordamerikanischen Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen (2015-2020)

9.4 Nordamerika Codierung, Markierung und Druck Verpackungsmaschinen Marktprognose

9.5 Der Einfluss von COVID-19 auf den nordamerikanischen Markt

9.6 Nordamerika Codierung, Markierung und Druck Verpackungsmaschinen Marktanalyse nach Land

9.6.1 US Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

9.6.2 Kanada Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

9.6.3 Mexiko Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

10 Europa Codierung, Markierung und Druck Verpackungsmaschinen Marktanalyse

10.1 Marktübersicht und Perspektivenanalyse

10.2 Umsatz- und Wachstumsrate des europäischen Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen (2015-2020)

10.3 Umsatz und Wachstumsrate des europäischen Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen (2015-2020)

10.4 Europa Codierung, Markierung und Druck Verpackungsmaschinen Marktprognose

10.5 Der Einfluss von COVID-19 auf den europäischen Markt

10.6 Europa Codierung, Markierung und Druck Verpackungsmaschinen Marktanalyse nach Land

10.6.1 Deutschland Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

10.6.2 Vereinigtes Königreich Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

10.6.3 Frankreich Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

10.6.4 Italien Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

10.6.5 Spanien Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

10.6.6 Russland Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

11 Marktanalyse für Codier-, Markierungs- und Druckverpackungsmaschinen im asiatisch-pazifischen Raum

11.1 Marktübersicht und Perspektivenanalyse

11.2 Umsatz- und Wachstumsrate des Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen im asiatisch-pazifischen Raum (2015-2020)

11.3 Umsatz und Wachstumsrate des Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen im asiatisch-pazifischen Raum (2015-2020)

11.4 Marktprognose für Codier-, Markierungs- und Druckverpackungsmaschinen im asiatisch-pazifischen Raum

11.5 Der Einfluss von COVID-19 auf den Asien-Pazifik-Markt

11.6 Marktanalyse für Codier-, Markierungs- und Druckverpackungsmaschinen im asiatisch-pazifischen Raum nach Ländern

11.6.1 China Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

11.6.2 Japan Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

11.6.3 Südkorea Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

11.6.4 Australien Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

11.6.5 Indien Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

12 Marktanalyse für Codier-, Markierungs- und Druckverpackungsmaschinen in Südamerika

12.1 Marktübersicht und Perspektivenanalyse

12.2 Umsatz- und Wachstumsrate des Codier-, Markierungs- und Druckverpackungsmaschinen-Marktes in Südamerika (2015-2020)

12.3 Umsatz und Wachstumsrate des südamerikanischen Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen (2015-2020)

12.4 Südamerika Codierung, Markierung und Druck Verpackungsmaschinen Marktprognose

12.5 Der Einfluss von COVID-19 auf den südamerikanischen Markt

12.6 Südamerika Codierung, Markierung und Druck Verpackungsmaschinen Marktanalyse nach Land

12.6.1 Brasilien Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

12.6.2 Argentinien Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

12.6.3 Columbia Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

13 Marktanalyse für Codier-, Markierungs- und Druckverpackungsmaschinen im Nahen Osten und in Afrika

13.1 Marktübersicht und Perspektivenanalyse

13.2 Umsatz- und Wachstumsrate des Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen im Nahen Osten und in Afrika (2015-2020)

13.3 Umsatz und Wachstumsrate des Marktes für Codier-, Markierungs- und Druckverpackungsmaschinen im Nahen Osten und in Afrika (2015-2020)

13.4 Marktprognose für Codier-, Markierungs- und Druckverpackungsmaschinen im Nahen Osten und in Afrika

13.5 Der Einfluss von COVID-19 auf den Markt im Nahen Osten und in Afrika

13.6 Naher Osten und Afrika Codierung, Markierung und Druck Verpackungsmaschinen Marktanalyse nach Land

13.6.1 VAE Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

13.6.2 Ägypten Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

13.6.3 Südafrika Codierung, Markierung und Druck Verpackungsmaschinen Umsatz und Wachstumsrate

14 Schlussfolgerungen und Empfehlungen

15 Anhang

15.1 Methodik

15.2 Forschungsdatenquelle