1. Globaler Marktausblick für Probiotikastämme

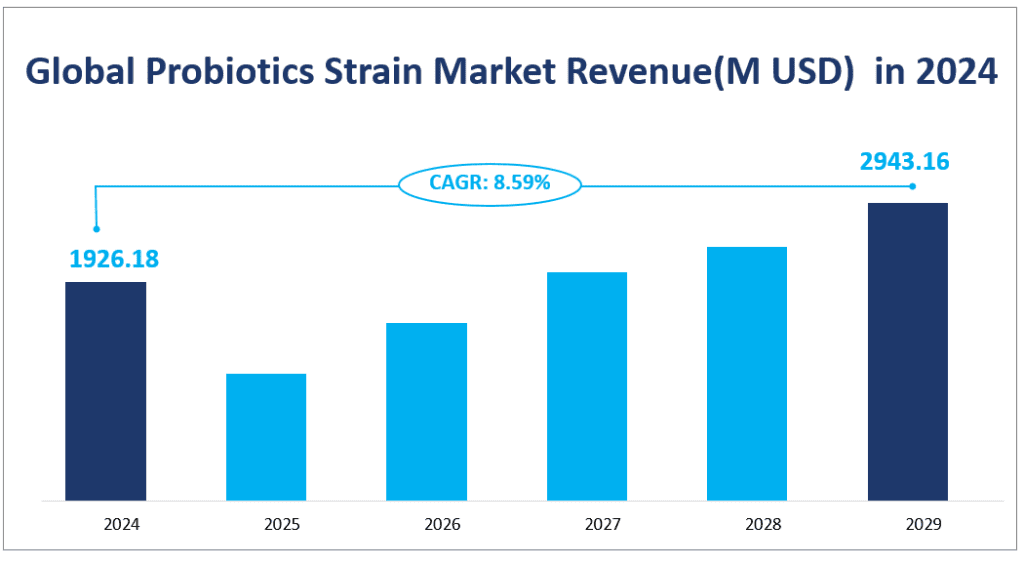

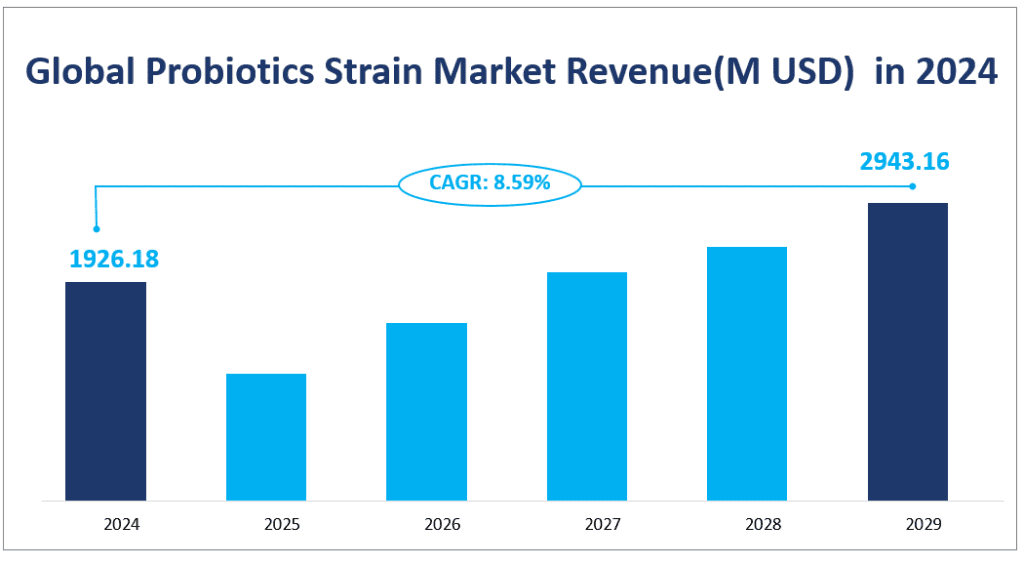

Der weltweite Umsatz mit probiotischen Stämmen wird voraussichtlich $1926,18 Millionen im Jahr 2024 erreichen, mit einer durchschnittlichen jährlichen Wachstumsrate von 8,59% von 2024 bis 2029. Probiotische Stämme, definiert als lebende Mikroorganismen, die bei Verabreichung in ausreichender Menge gesundheitsfördernd wirken, gewinnen aufgrund ihres Potenzials, die Verdauungsgesundheit, die Immunfunktion und das allgemeine Wohlbefinden zu unterstützen, an Bedeutung. Diese nützlichen Bakterien und Hefen werden zunehmend in Lebensmittel- und Getränkeprodukte, Nahrungsergänzungsmittel und pharmazeutische Anwendungen integriert, was eine wachsende Verbrauchernachfrage nach gesundheitsfördernden Produkten widerspiegelt.

Globaler Marktumsatz für Probiotikastämme (Mio. USD) im Jahr 2024

2. Probiotika belasten den Markt als Wachstumstreiber

Der Markt für probiotische Stämme wird von mehreren Schlüsselfaktoren angetrieben. Erstens tragen die wachsende Weltbevölkerung und das kontinuierliche Wachstum der nachgelagerten Nachfrage zur Expansion des Marktes bei. Die wirtschaftliche Entwicklung in Regionen wie dem asiatisch-pazifischen Raum, insbesondere in Ländern wie China, Japan und Indien, hat zu einem deutlichen Anstieg des verfügbaren Einkommens geführt, was wiederum die Nachfrage nach probiotischen Produkten steigert. Darüber hinaus fördert das steigende Bewusstsein für Gesundheit und Wohlbefinden sowie der wachsende Trend zur vorbeugenden Gesundheitsfürsorge eine Vorliebe der Verbraucher für natürliche und probiotikareiche Lebensmittel und Nahrungsergänzungsmittel.

Auch technologische Fortschritte im Bereich der Probiotika haben eine entscheidende Rolle für das Marktwachstum gespielt. Innovationen in der Stammentwicklung und bei Verabreichungssystemen haben die Wirksamkeit und Zugänglichkeit von Probiotika verbessert und sie für Verbraucher attraktiver gemacht. Darüber hinaus schafft die Expansion der Lebensmittel- und Getränkeindustrie, insbesondere im asiatisch-pazifischen Raum, neue Möglichkeiten für die Einbindung probiotischer Stämme in eine Vielzahl von Produkten und treibt so das Marktwachstum voran.

3. Probiotika belasten den Markt

Trotz der positiven Wachstumskurve steht der Markt für probiotische Stämme vor bestimmten Herausforderungen, die seine Expansion einschränken könnten. Eine der Hauptbeschränkungen ist die Notwendigkeit, internationale Qualitätsstandards und Vorschriften für probiotische Produkte einzuhalten. Organisationen wie die FAO/WHO-Expertenkonsultation zur Bewertung der gesundheitlichen und ernährungsphysiologischen Eigenschaften von Probiotika haben Richtlinien erstellt, die zur Untermauerung von gesundheitsbezogenen Angaben zu probiotischen Wirkstoffen führen können, was für Hersteller ein komplexer und kostspieliger Prozess sein kann.

Ein weiterer limitierender Faktor ist die Komplexität, die mit der Integration probiotischer Stämme in funktionelle Lebensmittel verbunden ist. Der Erfolg solcher Produkte hängt von der Verbrauchernachfrage, den technologischen Möglichkeiten und den gesetzlichen Rahmenbedingungen ab. Das mangelnde Wissen der Verbraucher über die gesundheitlichen Auswirkungen bestimmter Inhaltsstoffe kann die Akzeptanz von mit Probiotika angereicherten funktionellen Lebensmitteln behindern. Darüber hinaus stellt das Kontaminationsrisiko während des Anbau- und Produktionsprozesses eine erhebliche Herausforderung dar, da probiotische Produkte in hohem Maße von der Kultivierung durch lebende Organismen abhängig sind und daher anfällig für mikrobielle Kontamination sind.

Zusammenfassend lässt sich sagen, dass der globale Markt für probiotische Stämme zwar ein erhebliches Wachstum vor sich hat, aber ein komplexes regulatorisches Umfeld und technologische Herausforderungen meistern muss, um sein Potenzial voll auszuschöpfen. Trotz dieser Hürden bleiben die Aussichten des Marktes vielversprechend, angetrieben von einer wachsenden Verbraucherbasis, die Wert auf Gesundheit und Wohlbefinden legt, und einer Lebensmittelindustrie, die Probiotika zunehmend in ihr Produktangebot aufnimmt.

4. Analyse des Marktsegmentes für Probiotika-Stämme

Produkttypen von Probiotika-Stämmen

Der globale Markt für Probiotikastämme ist vielfältig, wobei verschiedene Produkttypen eine wichtige Rolle für die Gesundheit von Mensch und Tier spielen. Die Produkttypen werden hauptsächlich anhand der darin enthaltenen Bakterienstämme klassifiziert, die für ihre gesundheitlichen Vorteile bekannt sind.

Lactobacillus acidophilus

Lactobacillus acidophilus ist ein Bakterienstamm, der natürlicherweise im menschlichen Darm vorkommt und für seine Fähigkeit bekannt ist, eine gesunde Darmflora zu fördern und die Immungesundheit zu unterstützen. Für 2024 wird dieser Produkttyp voraussichtlich einen beträchtlichen Marktumsatz von $458,25 Millionen erzielen, was seine weit verbreitete Verwendung in Nahrungsergänzungsmitteln und Lebensmitteln widerspiegelt. Sein Marktanteil ist aufgrund seines guten Rufs und seiner Bekanntheit bei den Verbrauchern beträchtlich.

Lactobacillus rhamnosus GG

Lactobacillus rhamnosus GG, allgemein als LGG bezeichnet, ist ein bestimmter Bakterienstamm, der umfassend auf seine gesundheitsfördernden Eigenschaften untersucht wurde, insbesondere hinsichtlich seiner Wirkung auf die Darmgesundheit und der potenziellen Verringerung der Symptome des Reizdarmsyndroms. Der Marktumsatz für LGG wird im Jahr 2024 voraussichtlich $302,27 Millionen betragen, mit einer stetigen Wachstumsrate aufgrund der starken wissenschaftlichen Unterstützung und der steigenden Verbrauchernachfrage nach natürlichen Gesundheitslösungen.

Bifidobacterium bifidum

Bifidobacterium bifidum ist ein Bakterienstamm, der zu den häufigsten probiotischen Bakterien im menschlichen Darm gehört. Er ist bekannt für seine Rolle bei der Verbesserung der Darmgesundheit und der Stärkung des Immunsystems. Im Jahr 2024 wird erwartet, dass Bifidobacterium bifidum einen beträchtlichen Marktwert von $873,37 Millionen hat, was auf seine Verwendung in einer Vielzahl von Lebensmittel- und Getränkeprodukten sowie Nahrungsergänzungsmitteln zurückzuführen ist.

Unter diesen Produkttypen dürfte Bifidobacterium bifidum im Jahr 2024 den größten Marktanteil haben, was auf seine weitverbreitete Verwendung in verschiedenen Anwendungsgebieten und das wachsende Bewusstsein der Verbraucher für seine Vorteile zurückzuführen ist.

Anwendungen des Marktes für probiotische Stämme

Das Segment Lebensmittel und Getränke ist das größte auf dem Markt für probiotische Stämme. Es umfasst Produkte wie Joghurt, fermentierte Milch und andere Getränke, die Probiotika enthalten. Im Jahr 2024 wird dieses Segment voraussichtlich den Markt mit einem Marktumsatz von $1451,24 Millionen dominieren, was die zunehmende Vorliebe der Verbraucher für gesundheitsfördernde Lebensmittel und den wachsenden Trend zu funktionellen Lebensmitteln widerspiegelt.

Probiotika werden auch in Tierfutter verwendet, um die Darmgesundheit und das allgemeine Wohlbefinden von Nutztieren zu verbessern. Der Marktumsatz für Tierfutter wird im Jahr 2024 auf $52,76 Millionen geschätzt, wobei die Wachstumsrate aufgrund der steigenden Nachfrage nach natürlichen und nachhaltigen Tierhaltungspraktiken stetig steigen wird.

Nahrungsergänzungsmittel mit Probiotika erfreuen sich aufgrund ihres Potenzials zur Unterstützung der Verdauungsgesundheit und des Immunsystems zunehmender Beliebtheit. Im Jahr 2024 wird für diese Anwendung ein beträchtlicher Marktumsatz von $305,61 Millionen erwartet, mit steigender Rate, da immer mehr Verbraucher nach proaktiven Gesundheitslösungen suchen.

Diese Kategorie umfasst andere Nischenanwendungen probiotischer Stämme, darunter industrielle Anwendungen oder spezielle Gesundheitsprodukte. Der Marktumsatz für „Andere“ dürfte im Jahr 2024 ebenfalls wachsen, wenn auch langsamer als in den anderen Segmenten.

Der Bereich Lebensmittel und Getränke dürfte im Jahr 2024 den größten Marktanteil haben, was auf die breite Akzeptanz bei den Verbrauchern und die Integration von Probiotika in eine Vielzahl beliebter Lebensmittelprodukte zurückzuführen ist. Der Bereich Nahrungsergänzungsmittel dürfte dagegen die schnellste Wachstumsrate aufweisen, was auf das steigende Gesundheitsbewusstsein und die Suche nach natürlichen Heilmitteln zur Unterstützung der Darmgesundheit und des Immunsystems zurückzuführen ist.

Marktumsatz und Marktanteil nach Segmenten

| Marktumsatz im Jahr 2024 | Marktanteil im Jahr 2024 | ||

| Nach Typ | Lactobacillus acidophilus | 458,25 Mio. USD | 23.79% |

| Lactobacillus rhamnosus GG | 302,27 Mio. USD | 15.69% | |

| Bifidobacterium bifidum | 873,37 Mio. USD | 45.34% | |

| Sonstiges | 292,28 Mio. USD | 15.17% | |

| Nach Anwendung | Essen und Trinken | 1451,24 Mio. USD | 75.34% |

| Tierfutter | 52,76 Mio. USD | 2.74% | |

| Nahrungsergänzungsmittel | 305,61 Mio. USD | 15.87% | |

| Sonstiges | 116,57 Mio. USD | 6.05% |

5. Regionale Analyse der Probiotika-Stämme-Industrie

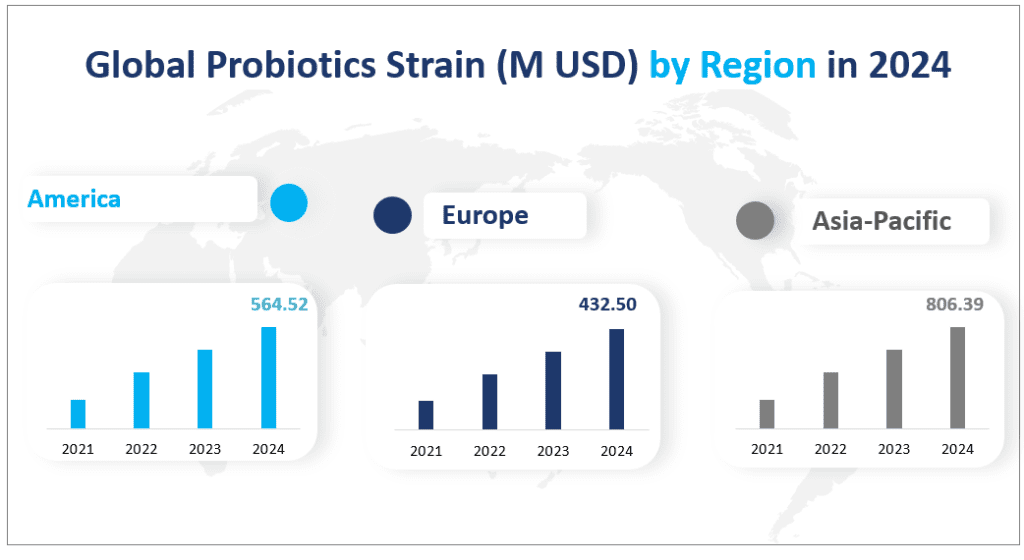

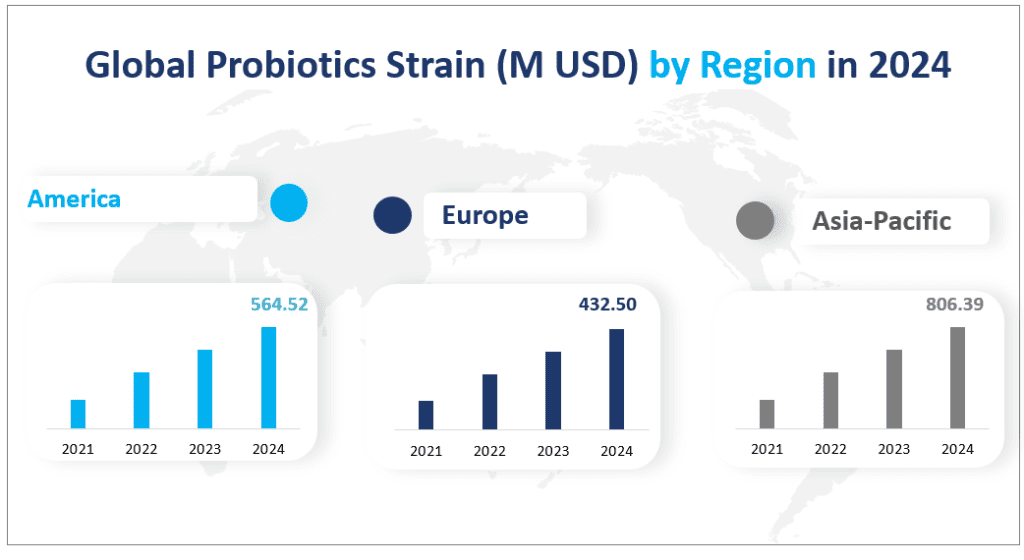

Amerika

Amerika ist schon seit langem ein bedeutender Akteur auf dem Markt für probiotische Stämme. Bis 2024 wird die Region voraussichtlich einen Umsatz von $564,52 Millionen erreichen, angetrieben von der robusten US-amerikanischen Nahrungsergänzungsmittelindustrie und der wachsenden Nachfrage nach mit Probiotika angereicherten Lebensmitteln und Getränken. Der reife Markt der Region und das hohe Gesundheitsbewusstsein der Verbraucher tragen zu ihrer führenden Position bei.

Asien-Pazifik

Der asiatisch-pazifische Raum wird voraussichtlich bis 2024 die am schnellsten wachsende Region auf dem Markt für probiotische Stämme sein und einen Marktumsatz von $806,39 Millionen erzielen. Dieses Wachstum wird von Ländern wie China und Indien vorangetrieben, wo die wachsende Mittelschicht und das zunehmende Gesundheitsbewusstsein die Nachfrage nach probiotischen Produkten antreiben. Der Marktanteil der Region ist gestiegen und hat 2021 den des amerikanischen Kontinents übertroffen, und dieser Trend wird sich voraussichtlich fortsetzen.

Europa

Europa mit seinem gut etablierten Markt für Gesundheitsprodukte wird voraussichtlich einen beträchtlichen Anteil am Markt für probiotische Stämme halten und im Jahr 2024 einen Umsatz von $432,50 Millionen erzielen. Der Umsatz der Region wird durch die Präsenz wichtiger Akteure in der Probiotikabranche und eine starke Neigung der Verbraucher zu natürlichen Gesundheitslösungen gestützt.

Der asiatisch-pazifische Raum wird voraussichtlich die am schnellsten wachsende Region sein, angetrieben vom Wirtschaftswachstum und dem zunehmenden Gesundheitsbewusstsein in Ländern wie China und Indien.

Globaler Probiotika-Stamm (Mio. USD) nach Region im Jahr 2024

6. Analyse der fünf größten Unternehmen auf dem Markt für probiotische Stämme

DuPont wurde 1897 gegründet und hat seinen Hauptsitz in den USA. Das Unternehmen ist ein weltweit führendes Unternehmen in der Biotechnologie sowie in der Herstellung von Chemikalien und Pharmazeutika. Das Unternehmen bietet unter der Marke HOWARU® eine Reihe probiotischer Produkte an, die auf verschiedene Gesundheitsbedürfnisse ausgerichtet sind. Mit einer starken Marktpräsenz und einer über hundertjährigen Geschichte im Bereich Probiotika wird DuPont voraussichtlich im Jahr 2024 erhebliche Umsätze erzielen, angetrieben von seinen leistungsstarken, stabilen und funktionellen probiotischen Stämmen.

Chr. Hansen wurde 1874 gegründet und hat seinen Sitz in Dänemark. Das Unternehmen ist für seine probiotischen Stämme bekannt, darunter Produkte wie Lactobacillus rhamnosus und LGG®. Der Fokus des Unternehmens auf wissenschaftliche Forschung und klinische Studien hat seine Position auf dem Markt gefestigt. Chr. Hansens Engagement für die Weiterentwicklung der Probiotika-Wissenschaft wird voraussichtlich im Jahr 2024 zu erheblichen Umsätzen führen.

Lallemand wurde 1915 gegründet und hat seinen Hauptsitz in Kanada. Das Unternehmen bietet eine einzigartige Palette an probiotischen Stämmen unter Marken wie Rosell® und LAFTI® an. Der Fokus des Unternehmens auf Frauengesundheit und funktionelle Lebensmittel ist ein wichtiges Differenzierungsmerkmal. Lallemands Umsatz im Jahr 2024 wird voraussichtlich beträchtlich sein, angetrieben von seinen innovativen probiotischen Lösungen.

Probi wurde 1991 gegründet und hat seinen Hauptsitz in Schweden. Das Unternehmen ist für sein umfassendes Portfolio an probiotischen Produkten wie Probi Digestis® bekannt. Der Fokus des Unternehmens auf klinische Nachweise und die Wirksamkeit der Stämme positioniert es gut auf dem Markt. Der Umsatz von Probi im Jahr 2024 dürfte von seiner starken Markenpräsenz und Produktvielfalt profitieren.

Biocodex wurde 1953 gegründet und hat seinen Sitz in Frankreich. Das Unternehmen ist für seinen probiotischen Hefestamm Saccharomyces boulardii CNCM I-745® bekannt. Die Expertise des Unternehmens im Bereich der Darmmikrobiota hat es zu einem internationalen Akteur im Bereich der Probiotika gemacht. Der Umsatz von Biocodex dürfte im Jahr 2024 aufgrund seiner etablierten Produktlinie und der kontinuierlichen Forschung zur Gesundheit der Mikrobiota steigen.

Wichtige Akteure

| Name der Firma | Hauptsitz | Vertriebsregion |

| DuPont (Danisco) | Wilmington, DE, USA | Weltweit |

| Chr. Hansen | Hørsholm, Dänemark | Weltweit |

| Lallemand | Montreal, Quebec, Kanada | Weltweit |

| Probi | Lund, Schweden | Weltweit |

| Biocodex | Gentilly, Frankreich | Weltweit |

| Kerry | Naas, County Kildare, Irland | Weltweit |

| Proteinin | Somerset, Großbritannien | Weltweit |

| Lesaffre | Marcambal, Frankreich | Weltweit |

| Novozyme | Bagsværd, Dänemark | Weltweit |

| Einzigartige Biotechnologie | Hyderabad, Indien | Weltweit |

| Synbiotech | Kaohsiung, Taiwan | Weltweit |

| Probiotische SpA | Novara, Italien | Weltweit |

| Cerbios-Pharma | Barbengo – Lugano, Schweiz | Weltweit |

| Aumgene Bioscience | Surat, Indien | Asien, Europa und Amerika |

1 Umfang des Berichts

1.1 Markteinführung

1,2 Jahre berücksichtigt

1.3 Forschungsziele

1.4 Marktforschungsmethodik

1.5 Forschungsprozess und Datenquelle

1.5.1 Sekundärdaten

1.5.2 Primärdaten

1.5.3 Schätzung der Marktgröße

1.5.4 Haftungsausschluss

1.6 Ökonomische Indikatoren

1.7 Betrachtete Währung

2 Zusammenfassung

2.1 Weltmarktübersicht

2.1.1 Globale Marktgröße für Probiotika-Stämme 2016-2026

2.1.2 Probiotika-Stämme Marktgröße CAGR nach Region 2020 VS 2021 VS 2026

2.2 Probiotika-Stammsegment nach Typ

2.2.1 Lactobacillus acidophilus

2.2.2 Lactobacillus rhamnosus GG

2.2.3 Bifidobacterium bifidum

2.3 Marktgröße für Probiotika-Stämme nach Typ

2.3.1 Probiotika-Stamm Marktgröße CAGR nach Typ

2.3.2 Globaler Markt für Probiotika-Stämme – Marktanteil nach Typ (2016-2021)

2.4 Probiotika-Stammsegment nach Anwendung

2.4.1 Nahrungsmittel und Getränke

2.4.2 Futtermittel

2.4.3 Nahrungsergänzungsmittel

2.5 Probiotika-Stamm-Marktgröße nach Anwendung

2.5.1 Probiotika-Stamm Marktgröße CAGR nach Anwendung

2.5.2 Globaler Markt für Probiotika-Stämme – Marktanteil nach Anwendung (2016-2021)

3 Globale Probiotika-Stamm-Marktgröße nach Spieler

3.1 Globaler Probiotika-Stamm-Umsatzmarktanteil nach Spielern

3.1.1 Globale Probiotika-Stamm-Einnahmen nach Spielern (2016-2021)

3.1.2 Globaler Probiotika-Stamm-Umsatzmarktanteil nach Spielern (2016-2021)

3.2 Globale Probiotika-Stamm Key Player Hauptsitz und Vertriebsregion

3.3 Analyse der Marktkonzentrationsrate

3.3.1 Analyse der Wettbewerbslandschaft

3.4 Fusionen & Übernahmen, Expansion

4 Probiotika-Stämme nach Regionen

4.1 Probiotika-Stamm-Marktgröße nach Regionen

4.2 Umsatzwachstum bei Probiotika in Amerika

4.3 APAC Probiotika belasten Umsatzwachstum

4.4 Europa Probiotika Stamm Umsatzwachstum

4.5 Probiotika belasten das Umsatzwachstum im Nahen Osten und Afrika

5 Amerika

5.1 Amerika Probiotika Stamm Umsatz nach Ländern

5.2 Amerika Probiotika Stamm Umsatz nach Typen

5.3 Amerika Probiotika Stamm Umsatz von Anwendungen

5.4 Vereinigte Staaten

5.5 Kanada

5.6 Mexiko

6 Asien-Pazifik

6.1 APAC Probiotika Stamm Umsatz nach Ländern

6.2 APAC Probiotika Stamm Umsatz nach Typen

6.3 APAC Probiotika Stamm Umsatz von Anwendungen

6.4 China

6.5 Japan

6.6 Korea

6.7 Südostasien

6.8 Indien

6.9 Australien

7 Europa

7.1 Europa Probiotika Stamm Umsatz nach Ländern

7.2 Europa Probiotika Stamm Umsatz nach Typen

7.3 Europa Probiotika Stamm Umsatz nach Anwendungen

7.4 Deutschland

7,5 Frankreich

7.6 Großbritannien

7.7 Italien

7.8 Russland

7.9 Spanien

8 Naher Osten und Afrika

8.1 Naher Osten und Afrika Probiotika Stamm Umsatz nach Ländern

8.2 Mittlerer Osten und Afrika Probiotika Stamm Umsatz nach Typen

8.3 Mittlerer Osten und Afrika Probiotika Stamm Umsatz von Anwendungen

8.4 Ägypten

8.5 Südafrika

8.6 Israel

8.7 Türkei

8.8 GCC-Länder

9 Markttreiber, Herausforderungen und Trends

9.1 Markttreiber und Auswirkungen

9.1.1 Wachsende Nachfrage aus Schlüsselregionen

9.1.2 Wachsende Nachfrage aus Schlüsselanwendungen und potenziellen Branchen

9.2 Marktherausforderungen und Auswirkungen

9.3 Markttrends

10 Globale Probiotika-Stämme Probiotika-Stämme Prognose

10.1 Globale Probiotika-Stammprognose nach Regionen (2021-2026)

10.1.1 Globale Probiotika-Stammprognose nach Regionen (2021-2026)

10.1.2 Amerika Probiotika Stamm Prognose

10.1.3 Prognose der Probiotika-Stämme im asiatisch-pazifischen Raum

10.1.4 Europa Probiotika Stamm Prognose

10.1.5 Prognose zu Probiotikastämmen im Nahen Osten und Afrika

10.2 Amerika Probiotika Stamm Prognose nach Ländern

10.2.1 Vereinigte Staaten Probiotika Stamm Prognose

10.2.2 Kanada Probiotika Stamm Prognose

10.2.3 Mexiko Probiotika Stamm Prognose

10.3 APAC Probiotika-Stammprognose nach Ländern

10.3.1 China Probiotika Stamm Prognose

10.3.2 Japan Probiotika Stamm Prognose

10.3.3 Korea Probiotika Stamm Prognose

10.3.4 Südostasien Probiotika Stamm Prognose

10.3.5 Indien Probiotika Stamm Prognose

10.3.6 Australien Probiotika Stamm Prognose

10.4 Europa Probiotika Stamm Prognose nach Ländern

10.4.1 Deutschland Probiotika Stamm Prognose

10.4.2 Frankreich Probiotika Stamm Prognose

10.4.3 Prognose des britischen Probiotika-Stammes

10.4.4 Italien Probiotika Stamm Prognose

10.4.5 Russland Probiotika Stamm Prognose

10.4.6 Spanien Probiotika Stamm Prognose

10.5 Prognose zum Probiotika-Stamm im Nahen Osten und Afrika nach Ländern

10.5.1 Ägypten Probiotika Stamm Prognose

10.5.2 Südafrika Probiotika Stamm Prognose

10.5.3 Israelische Probiotika-Stammprognose

10.5.4 Prognose zum probiotischen Stamm in der Türkei

10.5.5 GCC-Länder Probiotika-Stamm-Prognose

10.6 Globale Probiotika-Stamm-Probiotika-Stamm-Prognose nach Typ

10.7 Globale Probiotika-Stamm-Probiotika-Stamm-Prognose nach Anwendung

11 Analyse der wichtigsten Akteure

11.1 Dupont

11.1.1 Firmenprofile

11.1.2 Angebotene Probiotika-Stammprodukte

11.1.3 Dupont Umsatz, Bruttomarge und Marktanteil 2016-2021

11.1.4 Überblick über das Hauptgeschäft von Dupont

11.1.5 Neueste Entwicklungen bei Dupont

11.2 Chr. Hansen

11.2.1 Firmenprofile

11.2.2 Probiotika-Stammprodukt angeboten

11.2.3 Chr. Hansen Umsatz, Bruttomarge und Marktanteil 2016-2021

11.2.4 Chr. Hansen Hauptgeschäftsübersicht

11.2.5 Chr. Hansen Neueste Entwicklungen

11.3 Lallemand

11.3.1 Firmenprofile

11.3.2 Probiotika-Stammprodukt angeboten

11.3.3 Lallemand Umsatz, Bruttomarge und Marktanteil 2016-2021

11.3.4 Überblick über das Hauptgeschäft von Lallemand

11.3.5 Neueste Entwicklungen bei Lallemand

11.4 Probi

11.4.1 Firmenprofile

11.4.2 Angebotene Probiotika-Stammprodukte

11.4.3 Probi-Umsatz, Bruttomarge und Marktanteil 2016-2021

11.4.4 Probi-Hauptgeschäftsübersicht

11.4.5 Neueste Entwicklungen bei Probi

11.5 Biokodex

11.5.1 Firmenprofile

11.5.2 Angebotene Probiotika-Stammprodukte

11.5.3 Biocodex Umsatz, Bruttomarge und Marktanteil 2016-2021

11.5.4 Überblick über das Hauptgeschäft von Biocodex

11.5.5 Neueste Entwicklungen bei Biocodex

11.6 Kerry

11.6.1 Firmenprofile

11.6.2 Angebotene Probiotika-Stammprodukte

11.6.3 Kerry Umsatz, Bruttomarge und Marktanteil 2016-2021

11.6.4 Überblick über das Hauptgeschäft von Kerry

11.6.5 Kerrys neueste Entwicklungen

11.7 Protein

11.7.1 Firmenprofile

11.7.2 Angebotene Probiotika-Stammprodukte

11.7.3 Protexin-Umsatz, Bruttomarge und Marktanteil 2016-2021

11.7.4 Protexin Hauptgeschäftsübersicht

11.7.5 Neueste Entwicklungen bei Protexin

11.8 Lesaffre

11.8.1 Firmenprofile

11.8.2 Angebotene Probiotika-Stammprodukte

11.8.3 Umsatz, Bruttomarge und Marktanteil von Lesaffre 2016-2021

11.8.4 Lesaffre Hauptgeschäftsübersicht

11.8.5 Lesaffre Neueste Entwicklungen

11.9 Novozyme

11.9.1 Firmenprofile

11.9.2 Angebotene Probiotika-Stammprodukte

11.9.3 Novozymes-Umsatz, Bruttomarge und Marktanteil 2016-2021

11.9.4 Überblick über das Hauptgeschäft von Novozymes

11.9.5 Neueste Entwicklungen bei Novozymes

11.10 Einzigartige Biotechnologie

11.10.1 Firmenprofile

11.10.2 Angebotene Probiotika-Stammprodukte

11.10.3 Unique Biotech-Umsatz, Bruttomarge und Marktanteil 2016-2021

11.10.4 Unique Biotech Hauptgeschäftsübersicht

11.11 Synbiotechnologie

11.11.1 Firmenprofile

11.11.2 Angebotene Probiotika-Stämme

11.11.3 Synbiotech-Umsatz, Bruttomarge und Marktanteil 2016-2021

11.11.4 Synbiotech-Hauptgeschäftsübersicht

11.11.5 Neueste Entwicklungen in der Synbiotechnologie

11.12 Probiotische SpA

11.12.1 Firmenprofile

11.12.2 Angebotene Probiotika-Stammprodukte

11.12.3 Umsatz, Bruttomarge und Marktanteil von Probiotical SpA 2016-2021

11.12.4 Probiotical SpA Hauptgeschäftsübersicht

11.12.5 Probiotische SpA Neueste Entwicklungen

11.13 Cerbios-Pharma

11.13.1 Firmenprofile

11.13.2 Angebotene Probiotika-Stammprodukte

11.13.3 Cerbios-Pharma Umsatz, Bruttomarge und Marktanteil 2016-2021

11.13.4 Cerbios-Pharma Hauptgeschäftsübersicht

11.13.5 Neueste Entwicklungen bei Cerbios-Pharma

11.14 Aumgene Biowissenschaften

11.14.1 Firmenprofile

11.14.2 Angebotenes Produkt aus probiotischen Stämmen

11.14.3 Aumgene Bioscience Umsatz, Bruttomarge und Marktanteil 2016-2021

11.14.4 Aumgene Bioscience – Hauptgeschäftsübersicht

12 Forschungsergebnisse und Schlussfolgerung

13 Anhang

13.1 Methodik

13.2 Forschungsdatenquelle

13.2.1 Sekundärdaten

13.2.2 Primärdaten

13.2.3 Schätzung der Marktgröße

13.2.4 Haftungsausschluss