1.Globale Marktprognosen für Lebensmittel und Calciumcarbonat in USP-Qualität

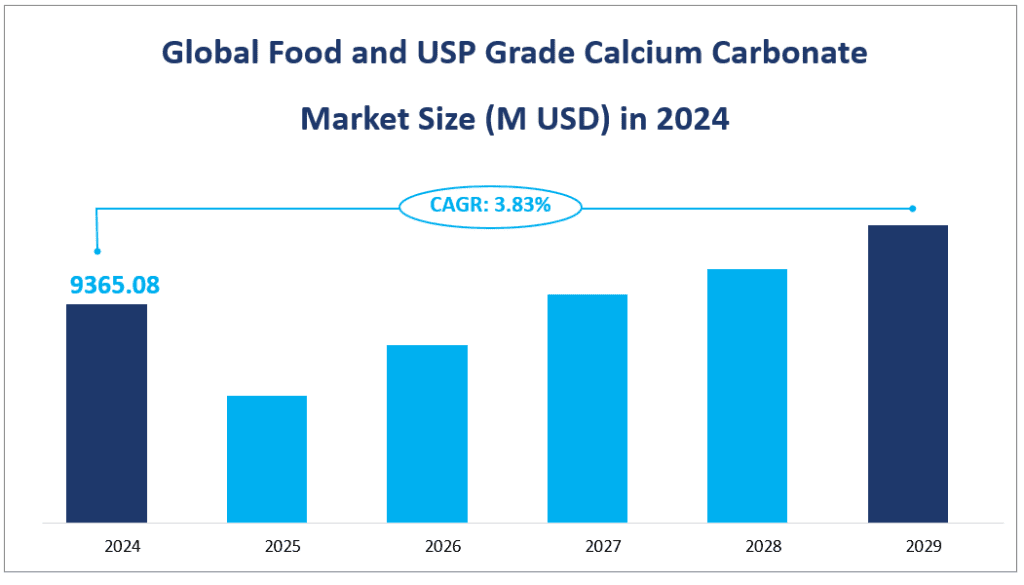

Der globale Markt für Lebensmittel und Calciumcarbonat in USP-Qualität wird in den kommenden Jahren stark wachsen. Im Jahr 2024 wird der Marktwert voraussichtlich $9365,08 Millionen erreichen, mit einer CAGR von 3,83% von 2024 bis 2029.

Calciumcarbonat in Lebensmittelqualität und USP-Qualität sind wichtige Bestandteile der Lebensmittel- und Pharmaindustrie. Calciumcarbonat in Lebensmittelqualität wird hauptsächlich als Lebensmittelzusatzstoff verwendet und erfüllt mehrere Funktionen, beispielsweise als Säureregulator, Trennmittel, Nahrungsergänzungsmittel und Stabilisator. Es ist eine wichtige Quelle für Kalzium in Produkten wie Sojamilch und Mandelmilch. Calciumcarbonat in USP-Qualität wird hingegen häufig als Nahrungsergänzungsmittel und als Basismaterial für Phosphatbinder oder -tabletten verwendet. Darüber hinaus spielt es eine wichtige Rolle als Antazidum und lindert Sodbrennen, Verdauungsstörungen und Magenverstimmungen.

Calciumcarbonat in Lebensmittelqualität und USP-Qualität Marktgröße (Mio. USD) im Jahr 2024

2. Markttreiber für Lebensmittel und Calciumcarbonat in USP-Qualität

Erstens treiben das zunehmende Bewusstsein für gesunde Ernährung und der Bedarf an Kalziumergänzungsmitteln die Nachfrage nach diesen Produkten an. Da sich immer mehr Menschen vegetarisch ernähren, ist der Bedarf an alternativen Kalziumquellen gestiegen, was den Markt vorantreibt. Zweitens ist die florierende Lebensmittelindustrie, die durch Urbanisierung, Bevölkerungswachstum und eine wachsende Mittelschicht angetrieben wird, ein wichtiger Treiber. Die Vielseitigkeit von Kalziumkarbonat als Trennmittel, zusätzliche Kalziumquelle und weißer Lebensmittelfarbstoff macht es in der Lebensmittelverarbeitung unverzichtbar.

Auch technologische Fortschritte spielen eine entscheidende Rolle. Unternehmen wie Omya entwickeln innovative Produkte wie Omyapure® und Omya-Cal®, die in Nahrungsergänzungsmitteln und Antazida verwendet werden. Diese Fortschritte verbessern nicht nur die Leistung des Produkts, sondern entsprechen auch den sich entwickelnden Bedürfnissen des Marktes. Darüber hinaus führt das Streben nach Nachhaltigkeit zur Erforschung biologischer Quellen für Kalziumkarbonat, wie Geflügeleier und Weichtierschalen, was die Branche möglicherweise revolutionieren könnte.

3. Marktbeschränkungen für Lebensmittel und Calciumcarbonat in USP-Qualität

Trotz der positiven Wachstumskurve steht der Markt für Lebensmittel- und USP-Kalziumkarbonat vor gewissen Herausforderungen. Der Abbau von Rohstoffen wie Kalkstein und Marmor hat Auswirkungen auf die Umwelt, darunter Grundwasserverschmutzung und Flussverschmutzung. Diese Umweltbedenken veranlassen Regulierungsbehörden dazu, strengere Vorschriften zu erlassen, was die Produktionskosten erhöhen und die Marktexpansion einschränken kann.

Der Markt ist zudem sehr wettbewerbsintensiv und weist ein hohes Maß an Produkthomogenität auf. Dies führt zu einem intensiven Preiswettbewerb, der die Gewinnmargen der Hersteller schmälern kann. Darüber hinaus steckt die Einführung biologischer Calciumcarbonatquellen noch in den Kinderschuhen und ist mit regulatorischen Hürden und Problemen bei der Qualitätskontrolle konfrontiert.

Zusammenfassend lässt sich sagen, dass der globale Markt für Lebensmittel und USP-Kalziumkarbonat wachsen wird, angetrieben durch Gesundheitsbewusstsein, technologische Innovationen und die expandierende Lebensmittelverarbeitungsindustrie. Umweltauflagen, Wettbewerbsdruck und die Herausforderungen bei der Einführung neuer Rohstoffe werden die Entwicklung des Marktes in den kommenden Jahren jedoch weiterhin bestimmen.

4. Globales Marktsegment für Lebensmittel und Calciumcarbonat in USP-Qualität

Produkttypanalyse

Der globale Markt für Lebensmittel- und USP-Calciumcarbonat ist in zwei Hauptprodukttypen unterteilt: Lebensmittelqualität und USP-Qualität. Im Jahr 2024 wird der Marktwert für Lebensmittel-Calciumcarbonat voraussichtlich deutlich höher sein als der von USP-Qualität, was seine breitere Anwendung und Nachfrage in der Lebensmittelindustrie widerspiegelt.

Calciumcarbonat in Lebensmittelqualität ist der dominierende Produkttyp, dessen Marktwert im Jahr 2024 voraussichtlich $5108,65 Millionen erreichen wird. Dieser Typ wird häufig als Lebensmittelzusatzstoff verwendet und erfüllt wichtige Funktionen wie Säureregulierung, Antibackmittel und Nahrungsergänzung. Seine hohe Löslichkeit und Bioverfügbarkeit machen es zu einer bevorzugten Wahl für Lebensmittelhersteller, was zu seinem großen Marktanteil beiträgt. Die Wachstumsrate von Calciumcarbonat in Lebensmittelqualität ist ebenfalls robust, angetrieben durch die expandierende Lebensmittelverarbeitungsindustrie und die steigende Verbrauchernachfrage nach angereicherten Lebensmitteln.

Calciumcarbonat in USP-Qualität hat zwar einen kleineren Marktanteil, dürfte aber ebenfalls deutlich wachsen. Es hat einen Marktwert von $4256,43 Millionen im Jahr 2024 und wird in der Pharmaindustrie hauptsächlich als Nahrungsergänzungsmittel und Antazidum verwendet. Das Wachstum dieses Produkttyps wird durch den zunehmenden Fokus auf Gesundheit und Wellness beeinflusst, was zu einer steigenden Nachfrage nach rezeptfreien Medikamenten und Nahrungsergänzungsmitteln führt.

In Bezug auf die Wachstumsraten wird erwartet, dass Calciumcarbonat in Lebensmittelqualität aufgrund seiner vielseitigen Anwendungsmöglichkeiten und der kontinuierlichen Expansion der Lebensmittelindustrie etwas schneller wächst. Das Segment USP Grade dürfte jedoch ebenfalls deutlich wachsen, insbesondere in Regionen mit alternder Bevölkerung und einer hohen Prävalenz von durch Calciummangel bedingten Gesundheitsproblemen.

Anwendungsanalyse

Die Lebensmittelindustrie ist der größte Anwendungsbereich, dessen Marktwert im Jahr 2024 voraussichtlich $5065,4 Millionen erreichen wird. Dieser Sektor verwendet Calciumcarbonat in Lebensmittelqualität für eine Vielzahl von Zwecken, darunter als Nahrungsergänzungsmittel in Milchalternativen, als Stabilisator in Getränken und als Trennmittel in pulverförmigen Lebensmitteln. Die Wachstumsrate dieser Anwendung ist stabil und wird durch den weltweiten Trend zu gesünderen und angereicherten Lebensmitteln unterstützt. Die steigende Nachfrage nach funktionellen Lebensmitteln, die zusätzliche gesundheitliche Vorteile bieten, ist ein wichtiger Treiber für die Verwendung von Calciumcarbonat in Lebensmittelqualität in der Lebensmittelindustrie.

Ein weiterer wichtiger Anwendungsbereich ist die Pharmaindustrie mit einem Marktwert von $1155,8 im Jahr 2024. Calciumcarbonat in USP-Qualität wird zur Herstellung von Antazida, Kalziumpräparaten und als Grundstoff für verschiedene pharmazeutische Formulierungen verwendet. Die Wachstumsrate in diesem Sektor wird durch die alternde Bevölkerung und das zunehmende Bewusstsein für Knochengesundheit und Kalziumpräparate beeinflusst. Die pharmazeutische Anwendung wird im Vergleich zur Lebensmittelindustrie voraussichtlich etwas langsamer wachsen, bleibt jedoch aufgrund ihrer wesentlichen Rolle im Gesundheitswesen ein kritischer Bereich.

Zusammenfassend lässt sich sagen, dass der Markt für Lebensmittel und USP-Kalziumkarbonat sowohl hinsichtlich der Produktarten als auch der Anwendungen vielfältig ist. Lebensmittelkalziumkarbonat hat den größten Marktanteil und dürfte aufgrund der dynamischen Lebensmittelindustrie schneller wachsen. Gleichzeitig ist die Pharmabranche, obwohl mit einem kleineren Marktanteil, ebenfalls ein wichtiges Segment mit erheblichem Wachstumspotenzial.

Marktwert und Marktanteil nach Segmenten

| Marktwert (Mio. USD) im Jahr 2024 | Marktanteil im Jahr 2024 | ||

| Nach Typ | Lebensmittelqualität | 5108.65 | 54.55% |

| USP-Klasse | 4256.43 | 45.45% | |

| Nach Anwendung | Pharmazeutika | 1155.8 | 18.58% |

| Lebensmittelindustrie | 5065.4 | 81.42% |

5. Regionaler Markt für Lebensmittel und Calciumcarbonat in USP-Qualität

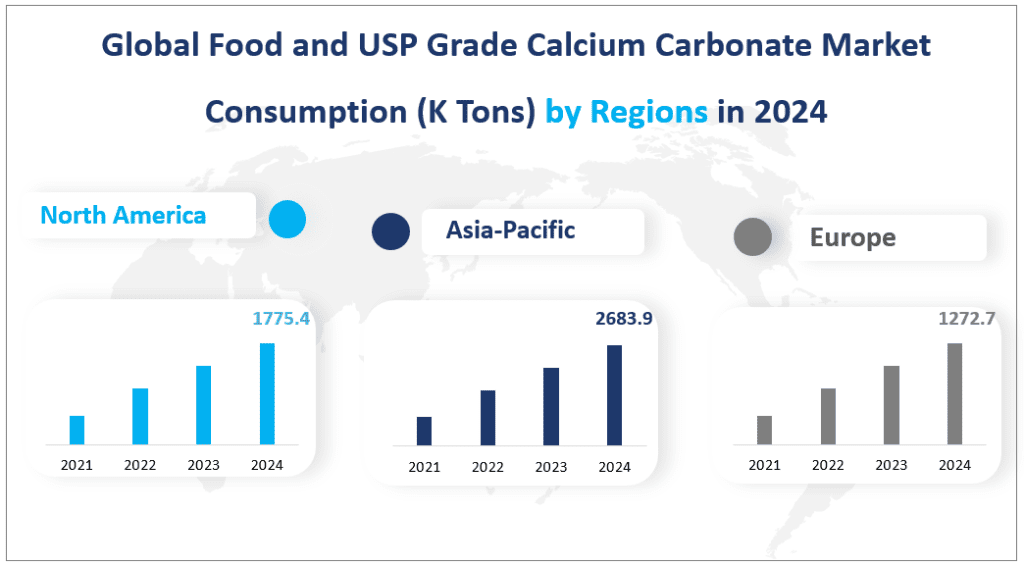

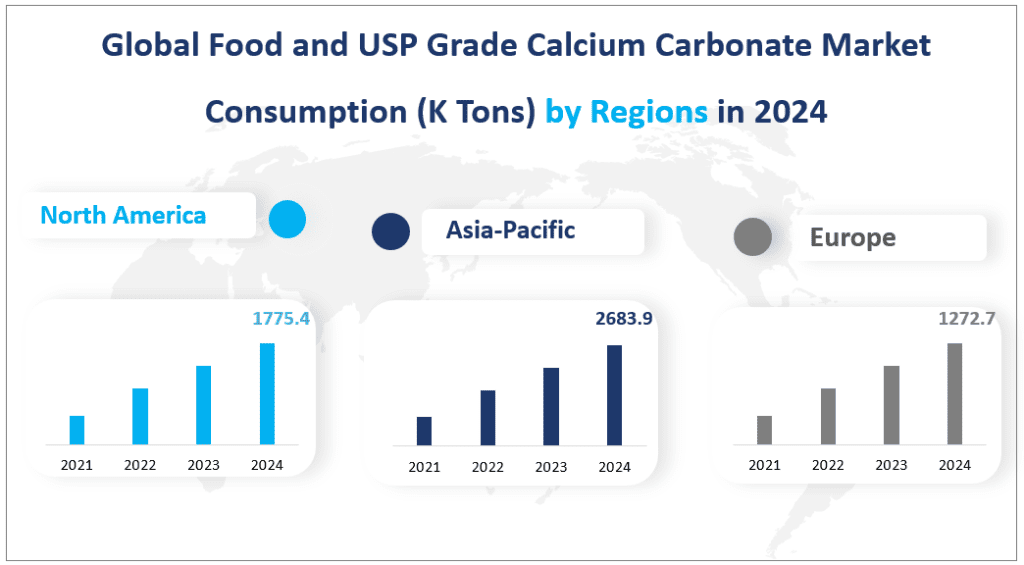

Der Verbrauch auf dem globalen Markt für Lebensmittel und Calciumcarbonat in USP-Qualität variiert in den verschiedenen Regionen erheblich, was auf unterschiedliche Wirtschaftstätigkeiten, Bevölkerungsdichten und Branchenanforderungen zurückzuführen ist. Im Jahr 2024 wird der Markt voraussichtlich unterschiedliche Verbrauchsniveaus aufweisen, wobei einige Regionen beim Volumen und andere bei der Wachstumsrate führend sein werden.

Nordamerika wird voraussichtlich der größte regionale Markt sein, gemessen am Verbrauch, mit einem beträchtlichen Volumen von 1775,4 K Tonnen im Jahr 2024. Der robuste Verbrauch dieser Region wird durch die gut etablierten Lebensmittel- und Pharmaindustrien, das hohe Gesundheitsbewusstsein der Verbraucher und eine große Mittelschichtbevölkerung angetrieben, die eine Vielzahl angereicherter Lebensmittel und Nahrungsergänzungsmittel verlangt. Insbesondere die Vereinigten Staaten sind aufgrund ihres umfangreichen Lebensmittelverarbeitungssektors und der Verbreitung von mit Kalzium angereicherten Produkten auf dem Markt ein großer Verbraucher.

Der asiatisch-pazifische Raum wird voraussichtlich mit einem Verbrauch von 2683,9 Tausend Tonnen die am schnellsten wachsende Region sein. Dieses Wachstum ist auf die schnelle Urbanisierung der Region, die steigende Bevölkerung und eine wachsende Mittelschicht zurückzuführen, insbesondere in Ländern wie China und Indien. Die Nachfrage nach Calciumcarbonat in der Lebensmittelindustrie wächst, da die Verbraucher nach nahrhafteren und angereicherteren Nahrungsmitteln suchen. Darüber hinaus wächst der Pharmasektor im asiatisch-pazifischen Raum, was den Bedarf an Calciumcarbonat in USP-Qualität für den Einsatz in Medikamenten und Nahrungsergänzungsmitteln erhöht.

Europa hält mit einem Verbrauch von 1272,7 Tsd. Tonnen im Jahr 2024 einen beträchtlichen Marktanteil. Die reifen Lebensmittel- und Pharmaindustrien der Region sowie strenge Regulierungsstandards sorgen für eine stabile Nachfrage nach hochwertigen Calciumcarbonatprodukten. Länder wie Deutschland und Frankreich sind bedeutende Verbraucher, wobei der Fokus auf Gesundheit und Ernährung den Markt antreibt.

Auch Südamerika sowie der Nahe Osten und Afrika tragen mit 256.000 bzw. 233.200 Tonnen im Jahr 2024 zum weltweiten Verbrauch bei. Diese Regionen verzeichnen aufgrund verbesserter wirtschaftlicher Bedingungen und eines steigenden Bewusstseins für Gesundheit und Ernährung ein Wachstum. Allerdings dürften ihre Wachstumsraten im Vergleich zur Region Asien-Pazifik moderat ausfallen.

Weltweiter Verbrauch von Calciumcarbonat in Lebensmittelqualität und USP-Qualität (K Tonnen) nach Regionen

6. Top 3 Unternehmen des Marktes für Lebensmittel und Calciumcarbonat in USP-Qualität

Omya wurde 1884 gegründet und hat seinen Hauptsitz in der Schweiz. Das Unternehmen ist ein weltweit führender Produzent von Industriemineralien, vor allem Füllstoffen und Pigmenten aus Kalziumkarbonat und Dolomit. Das Unternehmen ist weltweit tätig und beliefert eine breite Palette von Branchen mit seinen hochwertigen Produkten.

Omya bietet eine Vielzahl von Calciumcarbonat-Produkten in Lebensmittelqualität und USP-Qualität an, die als Lebensmittelzusatzstoffe, Nahrungsergänzungsmittel und in pharmazeutischen Anwendungen verwendet werden. Ihre Produkte sind für ihre Reinheit und Konformität mit internationalen Standards bekannt, wodurch sie für eine Reihe von Anwendungen von Frühstückszerealien bis hin zu Antazida geeignet sind.

Die 1883 gegründete JM Huber Corp. mit Sitz in den USA ist ein diversifiziertes Unternehmen, das Hydrokolloide, Spezialchemikalien und Mineralien anbietet. Das Unternehmen bedient ein breites Spektrum an Branchen, darunter Agrochemikalien, Getränke, Kosmetika und Pharmazeutika, und verfügt über ein globales Vertriebsnetz.

JM Huber Corp. bietet Calciumcarbonat in Lebensmittel- und Getränkequalität an, das in verschiedenen Lebensmittelanwendungen wie Frühstückszerealien, Nährstoffriegeln, Backwaren und angereicherten Getränken verwendet wird. Ihre Produkte sind für ihre hohe Konzentration an elementarem Calcium und ihre leichte Aufnahme bekannt.

Imerys, ein 1880 gegründetes französisches multinationales Unternehmen, ist auf die Produktion und Verarbeitung von Industriemineralien spezialisiert. Mit Niederlassungen in 50 Ländern und über 18.000 Mitarbeitern beliefert Imerys Kunden in der Fertigungs- und Baubranche mit wichtigen Mineralprodukten.

Imerys bietet Calciumcarbonat-Lebensmittelzusatzstoffe an, die strengen internationalen Standards entsprechen, darunter der europäischen Richtlinie 1129/2011 (EG) und den US-amerikanischen FDA-Standards. Ihre Produkte werden zur Kalziumanreicherung und als Nahrungsergänzungsmittel verwendet und erfüllen die Gesundheits- und Ernährungsanforderungen des globalen Marktes.

Hauptakteur

| Name der Firma | Hauptsitz | Vertriebsregion |

| Omya | Schweiz | Weltweit |

| JM Huber Corp. | USA | Weltweit |

| Imerys | Frankreich | Weltweit |

| Spezialmineralien Inc. | USA | Weltweit |

| Holzwolle | Australien | Weltweit |

| Neues Material von Yixin | China | Weltweit |

| Shcaco3 | China | Vor allem in China |

| KunalCalcium | Indien | Vor allem in Asien |

| tianshinet | China | Vor allem in China |

1. Lebensmittel- und USP-Grade-Calciumcarbonat-Markt – Forschungsumfang

1.1 Studienziele

1.2 Marktdefinition und Umfang

1.3 Wichtige Marktsegmente

1.4 Studien- und Prognosejahre

2. Lebensmittel- und USP-Grade-Calciumcarbonat-Markt – Forschungsmethodik

2.1 Methodik

2.2 Forschungsdatenquelle

2.2.1 Sekundärdaten

2.2.2 Primärdaten

2.2.3 Schätzung der Marktgröße

2.2.4 Haftungsausschluss

3. Marktkräfte für Lebensmittel und Calciumcarbonat in USP-Qualität

3.1 Globale Lebensmittel und USP-Grade Calciumcarbonat-Marktgröße

3.2 Wichtigste Einflussfaktoren (PESTEL-Analyse)

3.2.1 Politische Faktoren

3.2.2 Ökonomische Faktoren

3.2.3 Soziale Faktoren

3.2.4 Technologische Faktoren

3.2.5 Umweltfaktoren

3.2.6 Rechtliche Faktoren

3.3 Branchentrendanalyse

3.4 Branchentrends unter COVID-19

3.4.1 Risikobewertung zu COVID-19

3.4.2 Bewertung der Gesamtauswirkungen von COVID-19 auf die Branche

3.4.3 Marktszenario vor und nach COVID-19

3.5 Branchenrisikobewertung

4. Lebensmittel- und USP-Calciumcarbonatmarkt – nach Geografie

4.1 Globaler Lebensmittel- und USP-Grade-Calciumcarbonat-Marktwert und Marktanteil nach Regionen

4.1.1 Globaler Lebensmittel- und USP-Grade-Calciumcarbonat-Wert nach Regionen (2017-2022)

4.1.2 Globaler Food und USP Grade Calciumcarbonat-Marktanteil nach Regionen (2017-2022)

4.2 Globale Lebensmittel und USP Grade Calciumcarbonat-Marktproduktion und Marktanteil nach wichtigen Ländern

4.2.1 Globale Lebensmittel- und USP-Grade Calciumcarbonat-Produktion nach wichtigen Ländern (2017-2022)

4.2.2 Globaler Marktanteil in der Produktion von Nahrungsmitteln und USP-Qualität Calciumcarbonat nach wichtigen Ländern (2017-2022)

4.3 Globaler Lebensmittel- und USP-Grade-Calciumcarbonat-Marktverbrauch und Marktanteil nach Regionen

4.3.1 Weltweiter Lebensmittel- und USP-Grade-Calciumcarbonat-Verbrauch nach Regionen (2017-2022)

4.3.2 Globaler Marktanteil im Lebensmittel- und USP-Grade-Calciumcarbonat-Verbrauch nach Regionen (2017-2022)

5. Lebensmittel- und USP-Calciumcarbonatmarkt – nach Handelsstatistiken

5.1 US-Lebensmittel und USP-Grade Calciumcarbonat Export und Import (2017-2022)

5.2 Europa Lebensmittel und USP Grade Calciumcarbonat Export und Import (2017-2022)

5.3 China Lebensmittel und USP-Grade Calciumcarbonat Export und Import (2017-2022)

5.4 Japan Lebensmittel und USP Grade Calciumcarbonat Export und Import (2017-2022)

5.5 Indien Lebensmittel und USP Grade Calciumcarbonat Export und Import (2017-2022)

6. Lebensmittel- und USP-Grade-Calciumcarbonat-Markt – nach Typ

6.1 Globale Produktion und Marktanteil von Calciumcarbonat in Lebensmittelqualität und USP-Qualität nach Typen (2017-2022)

6.1.1 Globale Lebensmittel- und USP-Qualität Calciumcarbonat-Produktion nach Typen (2017-2022)

6.1.2 Globaler Marktanteil bei der Produktion von Lebensmittel- und USP-Calciumcarbonat nach Typen (2017-2022)

6.2 Globaler Lebensmittel- und USP-Grade-Calciumcarbonat-Wert und Marktanteil nach Typ (2017-2022)

6.2.1 Globaler Lebensmittel- und USP-Grade-Calciumcarbonat-Wert nach Typen (2017-2022)

6.2.2 Globaler Lebensmittel- und USP-Grade-Calciumcarbonat-Marktanteil nach Typen (2017-2022)

6.3 Globale Produktion, Preis und Wachstumsrate von Calciumcarbonat in Lebensmittelqualität und USP-Qualität (2017-2022)

6.3.1 Globale Food Grade-Produktion und Wachstumsrate (2017-2022)

6.3.2 Globaler Food Grade-Preis (2017-2022)

6.4 Globale Produktion, Preis und Wachstumsrate von Calciumcarbonat in Lebensmittelqualität und USP-Qualität (2017-2022)

6.4.1 Globale USP-Grade-Produktion und Wachstumsrate (2017-2022)

6.4.2 Globaler USP-Grade-Preis (2017-2022)

7. Lebensmittel- und USP-Grade-Calciumcarbonat-Markt – nach Anwendung

7.1 Weltweiter Lebensmittel- und USP-Grade-Calciumcarbonat-Verbrauch und Marktanteil nach Anwendungen (2017-2022)

7.1.1 Weltweiter Lebensmittel- und USP-Grade-Calciumcarbonat-Verbrauch nach Anwendungen (2017-2022)

7.1.2 Globaler Marktanteil für den Verbrauch von Nahrungsmitteln und USP-Qualität Calciumcarbonat nach Anwendungen (2017-2022)

7.2 Weltweiter Lebensmittel- und USP-Grade-Calciumcarbonat-Verbrauch und Wachstumsrate von Pharmazeutika (2017-2022)

7.3 Weltweiter Lebensmittel- und USP-Grade-Calciumcarbonat-Verbrauch und Wachstumsrate der Lebensmittelindustrie (2017-2022)

8. Nordamerikanischer Markt für Lebensmittel und Calciumcarbonat in USP-Qualität

8.1 Nordamerika Lebensmittel und USP Grade Calciumcarbonat Marktgröße

8.2 US-Lebensmittel und USP-Grade Calciumcarbonat Marktgröße

8.3 Kanada Lebensmittel und USP Grade Calciumcarbonat Marktgröße

8.4 Lebensmittel und USP-Grade Calciumcarbonat Marktgröße in Mexiko

8.5 Der Einfluss von COVID-19 auf den nordamerikanischen Markt

9. Analyse des europäischen Lebensmittel- und USP-Calciumcarbonat-Marktes

9.1 Europa Lebensmittel und USP Grade Calciumcarbonat Marktgröße

9.2 Lebensmittel und USP-Grade Calciumcarbonat Marktgröße in Deutschland

9.3 Lebensmittel und USP-Grade Calciumcarbonat Marktgröße in Großbritannien

9.4 Lebensmittel und USP-Grade Calciumcarbonat Marktgröße in Frankreich

9.5 Italien Lebensmittel und USP Grade Calciumcarbonat Marktgröße

9.6 Spanien Lebensmittel und USP Grade Calciumcarbonat Marktgröße

9.7 Der Einfluss von COVID-19 auf den europäischen Markt

10. Marktanalyse für Lebensmittel und Calciumcarbonat in USP-Qualität im asiatisch-pazifischen Raum

10.1 Marktgröße für Lebensmittel und Calciumcarbonat in USP-Qualität im asiatisch-pazifischen Raum

10.2 Lebensmittel und USP-Grade Calciumcarbonat Marktgröße in China

10.3 Marktgröße für Lebensmittel und Calciumcarbonat in USP-Qualität in Japan

10.4 Lebensmittel und USP-Grade Calciumcarbonat Marktgröße in Südkorea

10.5 Lebensmittel- und USP-Grade-Calciumcarbonat-Marktgröße in Südostasien

10.6 Lebensmittel- und USP-Grade-Calciumcarbonat-Marktgröße in Indien

10.7 Der Einfluss von COVID-19 auf den Asien-Pazifik-Markt

11. Marktanalyse für Lebensmittel und Calciumcarbonat in USP-Qualität im Nahen Osten und in Afrika

11.1 Mittlerer Osten und Afrika Lebensmittel und USP Grade Calciumcarbonat Marktgröße

11.2 Saudi-Arabien Lebensmittel und USP Grade Calciumcarbonat Marktgröße

11.3 Marktgröße für Lebensmittel und Calciumcarbonat in USP-Qualität in den Vereinigten Arabischen Emiraten

11.4 Südafrika Lebensmittel und USP Grade Calciumcarbonat Marktgröße

11.5 Der Einfluss von COVID-19 auf den Markt im Nahen Osten und in Afrika

12. Marktanalyse für Lebensmittel und Calciumcarbonat in USP-Qualität in Südamerika

12.1 Lebensmittel- und USP-Grade-Calciumcarbonat-Marktgröße in Südamerika

12.2 Brasilien Lebensmittel und USP Grade Calciumcarbonat Marktgröße

12.3 Der Einfluss von COVID-19 auf den südamerikanischen Markt

13. Firmenprofile

13.1 Omya

13.1.1 Omya-Grundinformationen

13.1.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.1.3 Omya Food und USP Grade Calciumcarbonat Marktleistung (2017-2022)

13.2 JM Huber Corp.

13.2.1 JM Huber Corp. Grundlegende Informationen

13.2.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.2.3 JM Huber Corp. Marktleistung für Lebensmittel und Calciumcarbonat in USP-Qualität (2017-2022)

13.3 Imerys

13.3.1 Imerys-Grundinformationen

13.3.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.3.3 Marktleistung für Imerys Food und USP-Calciumcarbonat (2017-2022)

13.4 Specialty Minerals Inc.

13.4.1 Specialty Minerals Inc. Grundlegende Informationen

13.4.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.4.3 Marktleistung für Lebensmittel und Calciumcarbonat in USP-Qualität von Specialty Minerals Inc. (2017-2022)

13.5 Excelsior

13.5.1 Grundlegende Informationen zu Excelsior

13.5.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.5.3 Marktleistung für Excelsior Food und Calciumcarbonat in USP-Qualität (2017-2022)

13.6 Yixin Neues Material

13.6.1 Grundlegende Informationen zum neuen Material von Yixin

13.6.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.6.3 Yixin New Material Food und USP Grade Calciumcarbonat Marktleistung (2017-2022)

13.7 Shcaco3

13.7.1 Shcaco3 Grundlegende Informationen

13.7.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.7.3 Shcaco3 Food und USP Grade Calciumcarbonat Marktleistung (2017-2022)

13.8 KunalKalzium

13.8.1 Grundlegende Informationen zu KunalCalcium

13.8.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.8.3 Marktleistung für KunalCalcium-Lebensmittel und Calciumcarbonat in USP-Qualität (2017-2022)

13.9 TianShiNet

13.9.1 Grundlegende Informationen zu TianShiNet

13.9.2 Produktprofile von Calciumcarbonat in Lebensmittelqualität und USP-Qualität

13.9.3 TianShiNet-Marktleistung für Lebensmittel und Calciumcarbonat in USP-Qualität (2017-2022)

14. Marktprognose – Nach Regionen

14.1 Marktprognose für Lebensmittel und Calciumcarbonat in USP-Qualität in Nordamerika (2022 – 2027)

14.2 Lebensmittel- und USP-Grade-Calciumcarbonat-Marktprognose für Europa (2022-2027)

14.3 Marktprognose für Lebensmittel und Calciumcarbonat in USP-Qualität im asiatisch-pazifischen Raum (2022 – 2027)

14.4 Marktprognose für Lebensmittel und Calciumcarbonat in USP-Qualität im Nahen Osten und in Afrika (2022 – 2027)

14.5 Marktprognose für Lebensmittel und Calciumcarbonat in USP-Qualität in Südamerika (2022-2027)

15. Marktprognose – nach Typ und Anwendungen

15.1 Globale Marktprognose für Lebensmittel und Calciumcarbonat in USP-Qualität nach Typen (2022 – 2027)

15.1.1 Globale Lebensmittel- und USP-Grade-Calciumcarbonat-Marktprognose für Produktion und Marktanteil nach Typen (2022-2027)

15.1.2 Globaler Markt für Lebensmittel und Calciumcarbonat in USP-Qualität – Prognosewert und Marktanteil nach Typen (2022 – 2027)

15.2 Globale Marktprognose für Lebensmittel und USP-Calciumcarbonat nach Anwendungen (2022-2027)