1. Marktwert und Wachstumsprognosen für Leinsamen

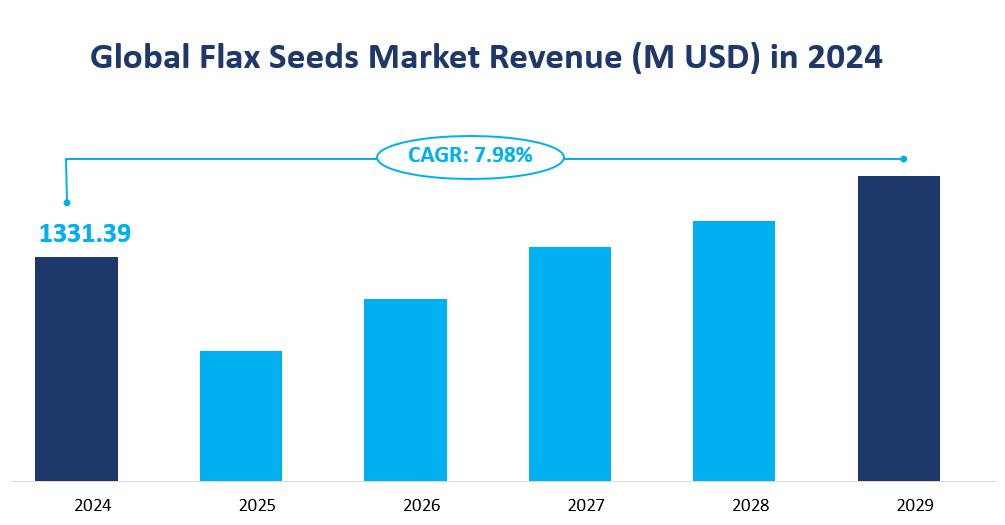

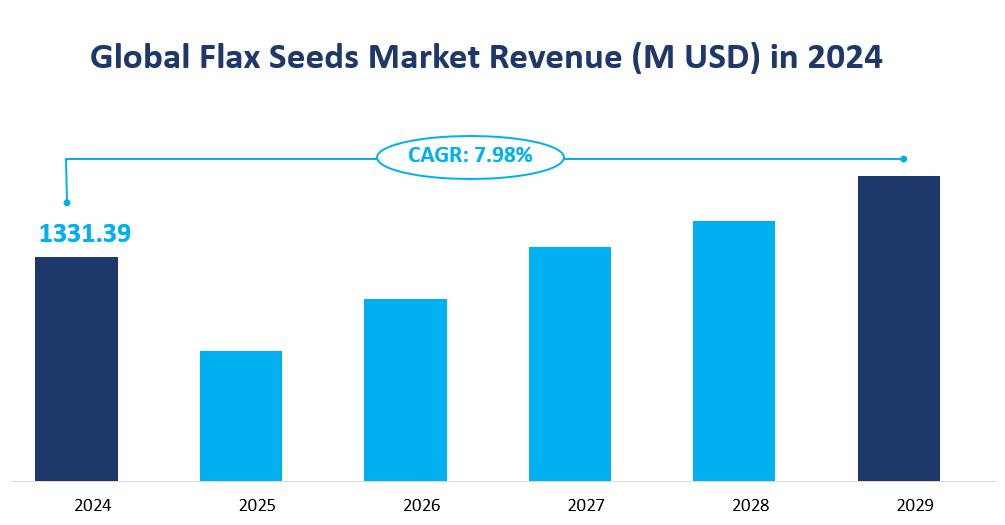

Der globale Leinsamenmarkt wird voraussichtlich bis 2024 einen Wert von etwa $1.331,39 Millionen USD erreichen, was einer robusten Wachstumskurve entspricht. Der Markt hat in den letzten Jahren erhebliche Schwankungen erfahren, mit einem deutlichen Wertanstieg von $1.263,70 Millionen USD im Jahr 2023. Die durchschnittliche jährliche Wachstumsrate (CAGR) für den Leinsamenmarkt wird von 2024 bis 2029 auf etwa 7,98% geschätzt.

Leinsamen, die aus der Flachspflanze (Linum usitatissimum) gewonnen werden, sind kleine, braune oder goldene Samen, die für ihre ernährungsphysiologischen Vorteile bekannt sind. Sie werden seit Tausenden von Jahren angebaut und in verschiedenen Formen verwendet, darunter als ganze Samen, gemahlenes Mehl und Leinsamenöl.

Die Samen werden überwiegend in kühleren Klimazonen wie Kanada, Russland und dem Mittleren Westen der USA angebaut, wo die Bedingungen für ihr Wachstum optimal sind. Leinsamen sind für ihre gesundheitsfördernden Eigenschaften bekannt, darunter ihre Fähigkeit, den Cholesterinspiegel zu senken, die Verdauung zu verbessern und essentielle Fettsäuren zu liefern, die für die Herzgesundheit entscheidend sind.

Neben ihren gesundheitlichen Vorteilen sind Leinsamen vielseitig einsetzbar und können in eine breite Palette von Lebensmitteln eingearbeitet werden, darunter Backwaren, Müsli, Smoothies und Tiernahrung. Der zunehmende Trend zu pflanzlicher Ernährung und natürlichen Zutaten hat die Nachfrage nach Leinsamen weiter angeheizt.

Da die Verbraucher immer gesundheitsbewusster werden, wird der Markt für Leinsamen voraussichtlich wachsen, sowohl durch Lebensmittel- und Getränkeanwendungen als auch durch Nahrungsergänzungsmittel. Die wachsende Beliebtheit funktioneller Lebensmittel, die über die Grundernährung hinaus gesundheitliche Vorteile bieten, macht Leinsamen zu einer wichtigen Zutat im Gesundheits- und Wellnesssektor.

Abbildung: Weltweiter Umsatz auf dem Leinsamenmarkt (Mio. USD) im Jahr 2024

2. Antriebs- und Begrenzungsfaktoren des Leinsamenmarktwachstums

Das Wachstum des Leinsamenmarktes wird von mehreren treibenden Faktoren beeinflusst. Erstens hat das steigende Gesundheits- und Ernährungsbewusstsein der Verbraucher zu einer erhöhten Nachfrage nach natürlichen und biologischen Lebensmitteln geführt. Leinsamen sind für ihren hohen Gehalt an Omega-3-Fettsäuren bekannt, die für die Erhaltung der Herzgesundheit und die Verringerung von Entzündungen unerlässlich sind. Da immer mehr Verbraucher ihre Ernährung verbessern möchten, wird die Einbeziehung von Leinsamen in alltägliche Mahlzeiten immer beliebter.

Zweitens treibt der Trend zu pflanzlicher Ernährung die Nachfrage nach Leinsamen an. Angesichts der wachsenden Zahl von Menschen, die sich vegetarisch oder vegan ernähren, sind Leinsamen eine hervorragende Quelle für pflanzliches Eiweiß und essentielle Fettsäuren. Dieser Wandel der Ernährungsgewohnheiten dürfte das Wachstum des Marktes in den kommenden Jahren aufrechterhalten.

Darüber hinaus trägt die Vielseitigkeit von Leinsamen in verschiedenen Anwendungen, darunter Tierfutter, Tiernahrung sowie Lebensmittel und Getränke, zu ihrem steigenden Marktwert bei. Die Lebensmittelindustrie sucht ständig nach innovativen Möglichkeiten, das Nährwertprofil von Produkten zu verbessern, und Leinsamen werden in dieser Hinsicht als wertvolle Zutat angesehen.

Der Leinsamenmarkt ist jedoch auch mit mehreren einschränkenden Faktoren konfrontiert. Eine große Herausforderung sind die möglichen Nebenwirkungen, die mit übermäßigem Leinsamenkonsum verbunden sind und zu Magen-Darm-Problemen führen können. Diese Bedenken können einige Verbraucher davon abhalten, Leinsamen in ihre Ernährung aufzunehmen, was sich auf die Gesamtnachfrage auswirkt.

Darüber hinaus stellt die hohe Empfindlichkeit der Flachskulturen gegenüber Unkraut eine Herausforderung für die Landwirte dar, da Unkraut um Nährstoffe konkurrieren und die Erträge verringern kann. Dies kann zu höheren Produktionskosten und geringerer Rentabilität für die Erzeuger führen, was wiederum das Angebot an Leinsamen auf dem Markt einschränken kann.

Darüber hinaus können Schwankungen der globalen Rohstoffpreise und Handelspolitiken die Verfügbarkeit und Preisgestaltung von Leinsamen beeinflussen. Wirtschaftliche Unsicherheiten und Handelsbeschränkungen können das Marktwachstum behindern, da Produzenten und Verbraucher mit veränderten Marktbedingungen zurechtkommen müssen.

3. Leinsamenmarkt – technologische Innovationen und Unternehmensaktivitäten

Der Leinsamenmarkt erlebt bedeutende technologische Innovationen, die auf eine Verbesserung der Produktionseffizienz und Produktqualität abzielen. Fortschritte in landwirtschaftlichen Praktiken wie Präzisionslandwirtschaft und Biotechnologie werden eingesetzt, um die Leinsamenerträge und die Widerstandsfähigkeit gegen Schädlinge und Krankheiten zu verbessern. Diese Innovationen steigern nicht nur die Produktivität, sondern gewährleisten auch die Nachhaltigkeit des Flachsanbaus und machen ihn für die Erzeuger attraktiver.

Neben landwirtschaftlichen Fortschritten liegt der Fokus zunehmend auf Verarbeitungstechnologien, die den Nährwert von Leinsamen steigern. Kaltmahlverfahren beispielsweise bewahren die essentiellen Fettsäuren und Nährstoffe in Leinsamen und verringern gleichzeitig das Oxidationsrisiko. Dies hat zur Entwicklung hochwertiger Leinsamenprodukte geführt, die gesundheitsbewusste Verbraucher ansprechen.

Unternehmensfusionen und -übernahmen prägen auch die Marktlandschaft für Leinsamen. Große Akteure der Branche wie Cargill, Archer Daniels Midland und Scoular streben aktiv strategische Partnerschaften und Übernahmen an, um ihr Produktangebot und ihre Marktreichweite zu erweitern. Diese Unternehmensaktivitäten ermöglichen es den Unternehmen, die Stärken der anderen zu nutzen, ihre Lieferketten zu verbessern und ihre Wettbewerbsposition auf dem Markt zu verbessern.

Darüber hinaus hat die steigende Nachfrage nach Bio- und gentechnikfreien Leinsamenprodukten Unternehmen dazu veranlasst, in Zertifizierungsprozesse und nachhaltige Beschaffungspraktiken zu investieren. Dieser Trend entspricht den Verbraucherpräferenzen hinsichtlich Transparenz und Qualität und veranlasst Unternehmen dazu, bei ihren Produktions- und Marketingbemühungen strengere Standards einzuführen.

4. Produkttypen von Leinsamen: Definitionen und Marktgrößen im Jahr 2024

Der Leinsamenmarkt ist in verschiedene Produkttypen unterteilt, von denen jeder unterschiedliche Merkmale und Marktpräsenz aufweist. Die Haupttypen sind goldener Leinsamen, brauner Leinsamen und andere. Im Jahr 2024 werden diese Produkttypen voraussichtlich unterschiedliche Marktgrößen und Wachstumskurven aufweisen.

Goldener Leinsamen ist für seine potenziellen gesundheitlichen Vorteile bekannt, darunter essentielle Fettsäuren wie Omega-3 und Omega-6. Er wird wegen seiner Samen, Ballaststoffe und seines Leinöls angebaut und seit der Antike verwendet. In Bezug auf die Marktgröße wird erwartet, dass Goldener Leinsamen im Jahr 2024 den größten Anteil haben wird, was seine weit verbreitete Verwendung in Lebensmitteln und Getränken sowie in der Heimtier- und Tierfutterindustrie widerspiegelt. Der Marktwert für Goldenen Leinsamen wird im Jahr 2024 auf $671,42 Millionen USD geschätzt, mit einer Wachstumsrate von 5,01% gegenüber dem Vorjahr.

Brauner Leinsamen, auch bekannt als Leinsamen, wird aus der Flachspflanze gewonnen und ist beliebt für seine Omega-3-Fettsäuren, Lignane, Ballaststoffe und Proteine. Er wird in ähnlichen Anwendungen wie der goldene Leinsamen verwendet, hat aber eine besondere Marktposition. Der Markt für braunen Leinsamen wird im Jahr 2024 voraussichtlich einen Wert von $505,14 Millionen USD haben, mit einer Wachstumsrate von 5,78%, was auf ein etwas schnelleres Wachstum im Vergleich zum goldenen Leinsamen hindeutet.

Tabelle Marktgrößen und Anteile von Leinsamen nach Typ im Jahr 2024

|

Produkttyp |

Marktgröße (Mio. USD) |

Marktanteil (%) |

|---|---|---|

|

Goldener Leinsamen |

671.42 |

50.60 |

|

Brauner Leinsamen |

505.14 |

37.79 |

|

Sonstiges |

154.83 |

11.61 |

|

Gesamt |

1,331.39 |

100.00 |

5. Anwendungen des Leinsamenmarktes: Definitionen und Marktgrößen im Jahr 2024

Der Leinsamenmarkt wird in verschiedenen Sektoren genutzt, von denen jeder erheblich zur Gesamtmarktgröße beiträgt. Die Hauptanwendungen umfassen Tierfutter, Tiernahrung, Lebensmittel und Getränke und Sonstiges.

In der Tierfütterung wird Leinsamen als nahrhafte Zutat für Vieh und Geflügel verwendet, wobei der Schwerpunkt auf Masthähnchen und Legehennen liegt. Im Jahr 2024 wird dieser Anwendungsbereich voraussichtlich einen Marktwert von $205,97 Millionen USD haben, mit einer Wachstumsrate von 6,18% gegenüber dem Vorjahr, was ihn zu einem wesentlichen Segment innerhalb des Leinsamenmarktes macht.

Die Anwendung von Tiernahrung nutzt die gesundheitlichen Vorteile von Leinsamen für Haustiere, insbesondere für solche mit chronischen Entzündungen oder Immunerkrankungen. Die Marktgröße für Tiernahrung wird im Jahr 2024 auf $57,68 Millionen USD geschätzt, mit einer Wachstumsrate von 6,76%, was auf eine starke Wachstumskurve hindeutet.

Lebensmittel und Getränke sind das größte Anwendungssegment, in dem Leinsamen aufgrund ihres Nährwerts und ihrer Fähigkeit zur Verbesserung der Gewebestruktur verwendet werden. Es wird erwartet, dass dieses Segment im Jahr 2024 einen Marktwert von $1000,64 Millionen USD erreicht, mit einer Wachstumsrate von 5,09%, was seine Dominanz auf dem Leinsamenmarkt widerspiegelt.

Tabelle Marktgrößen und Anteile von Leinsamen nach Anwendung im Jahr 2024

|

Anwendung |

Marktgröße (Mio. USD) |

Marktanteil (%) |

|---|---|---|

|

Tierfutter |

205.97 |

15.50 |

|

Tiernahrung |

57.68 |

4.33 |

|

Essen und Trinken |

1,000.64 |

75.14 |

|

Sonstiges |

67.09 |

5.03 |

|

Gesamt |

1,331.39 |

100.00 |

6. Leinsamen-Marktproduktion nach Regionen im Jahr 2024

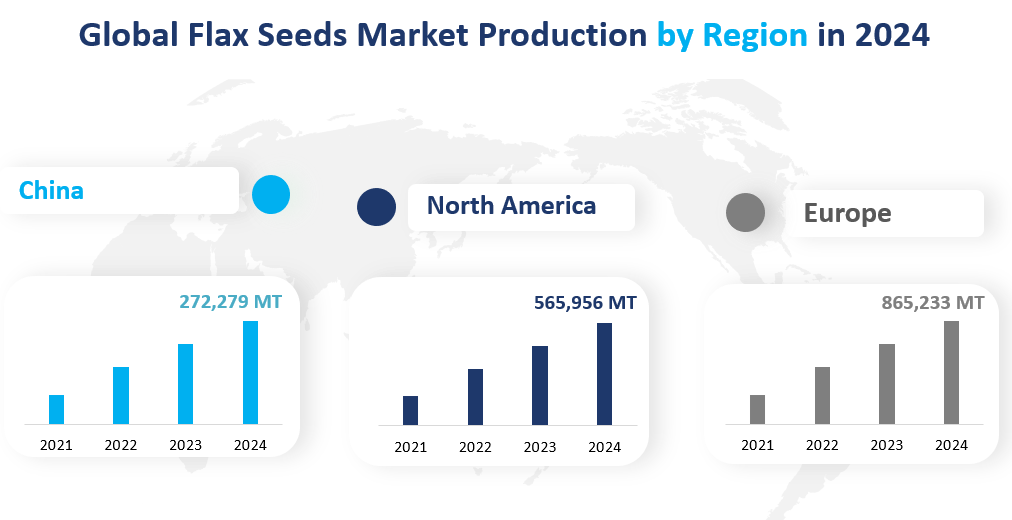

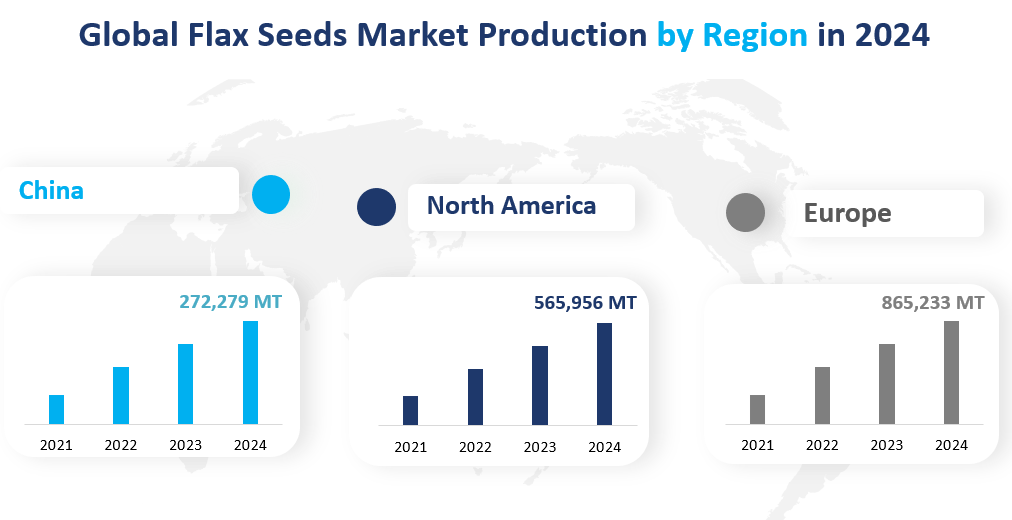

Im Jahr 2024 weist der globale Leinsamenmarkt eine vielfältige Produktionslandschaft in verschiedenen Regionen auf. Die Produktionsmengen geben Aufschluss über die regionalen Stärken und Wachstumskurven der Branche.

Nordamerika ist mit einer geschätzten Produktion von 565.956 Tonnen (MT) im Jahr 2024 der größte regionale Markt. Die Dominanz dieser Region ist auf ihre fortschrittlichen landwirtschaftlichen Praktiken, günstigen klimatischen Bedingungen für den Flachsanbau und die Präsenz etablierter Akteure in der Leinsamenindustrie zurückzuführen. Insbesondere die Vereinigten Staaten tragen erheblich zu dieser Zahl bei, da sie ihre riesigen landwirtschaftlichen Flächen und technologisch fortschrittlichen Anbautechniken nutzen.

Europa folgt dicht dahinter mit einem Produktionsvolumen von 865.233 Tonnen und ist damit ein wichtiger Akteur auf dem globalen Leinsamenmarkt. Die Region profitiert von einer starken landwirtschaftlichen Basis und einer hohen Nachfrage nach Flachsprodukten innerhalb ihrer Grenzen, was das Produktionsniveau antreibt.

Die am schnellsten wachsende Region ist Asien-Pazifik, insbesondere China, wo die Produktion voraussichtlich am schnellsten wachsen wird. Mit einer erwarteten Produktion von 272.279 Tonnen im Jahr 2024 wird Chinas Produktion voraussichtlich um 10,311 TP3T gegenüber dem Vorjahr steigen. Dieses Wachstum wird durch die groß angelegten landwirtschaftlichen Initiativen des Landes und die steigende Nachfrage nach Leinsamen auf dem Inlands- und Auslandsmarkt vorangetrieben.

Abbildung: Globale Leinsamenmarktproduktion nach Regionen im Jahr 2024

7. Analyse der Top 3 Unternehmen auf dem Leinsamenmarkt

7.1 Cargill

Unternehmensvorstellung und Geschäftsübersicht:

Cargill wurde 1865 gegründet und ist ein multinationaler Konzern mit globaler Präsenz. Das Unternehmen ist als internationaler Produzent und Vermarkter von Lebensmitteln, landwirtschaftlichen, finanziellen und industriellen Produkten und Dienstleistungen bekannt. Mit einem riesigen Netzwerk von Werken auf der ganzen Welt ist Cargill in allen Teilen der Welt vertreten und damit ein wichtiger Akteur in der Leinsamenindustrie.

Angebotene Produkte:

Cargill bietet eine Reihe von Leinsamenprodukten für verschiedene Marktsegmente an. Die Produktpalette umfasst ganze Leinsamen, gemahlenen Lein und Leinöl, erhältlich in Bio- und konventionellen Varianten. Diese Produkte werden in einer Vielzahl von Anwendungen eingesetzt, von Lebensmitteln und Getränken bis hin zu Tierfutter und Heimtiernahrung, was Cargills Engagement widerspiegelt, die vielfältigen Kundenbedürfnisse zu erfüllen.

Umsatzanteil im Jahr 2023:

Im Jahr 2023 betrug der Umsatz von Cargill mit Leinsamen schätzungsweise $1,35% des gesamten Marktanteils.

7.2 Archer Daniels Midland

Unternehmensvorstellung und Geschäftsübersicht:

Archer Daniels Midland (ADM) wurde 1902 gegründet und ist weltweit tätig. Das Unternehmen beschafft, transportiert, lagert, verarbeitet und vertreibt landwirtschaftliche Rohstoffe, Produkte und Zutaten. Das Unternehmen ist in vier Segmente gegliedert: Herkunft, Ölsaaten, Kohlenhydratlösungen und Ernährung. Dank seiner umfassenden Erfahrung und seines breiten Portfolios ist ADM ein starker Konkurrent auf dem Leinsamenmarkt.

Angebotene Produkte:

Das Leinsamenangebot von ADM umfasst eine Vielzahl von Produkten wie Leinsamenöl, das zur Familie der kurzkettigen mehrfach ungesättigten Omega-3-Fettsäuren gehört. Ihr Produkt, Onavita® Flaxseed Oil ALA, wird wegen seiner herzgesunden Vorteile vermarktet und zeigt, wie sehr ADM auf Gesundheit und Ernährung setzt.

Umsatzanteil im Jahr 2023:

Der Marktanteil von Archer Daniels Midland gemessen am Umsatz mit Leinsamen betrug im Jahr 2023 1,301 TP3T.

7.3 Scoular

Unternehmensvorstellung und Geschäftsübersicht:

Scoular wurde 1892 gegründet und kann auf eine über hundertjährige Geschichte zurückblicken. Scoular ist hauptsächlich in Nordamerika und Asien tätig und hat sich auf die Entwicklung sicherer, zuverlässiger und innovativer Lieferkettenlösungen für Endverbraucher und Lieferanten von Getreide, Futterzutaten und Lebensmittelzutaten spezialisiert. Mit über 100 Niederlassungen und Einrichtungen ist Scoulars Reichweite und Einfluss auf den Leinsamenmarkt beträchtlich.

Angebotene Produkte:

Zu den Leinsamenprodukten von Scoular gehört brauner Leinsamen, der für seinen hohen Gehalt an Omega-3, löslichen Ballaststoffen und Öl bekannt ist. Die Produkte von Scoular sind in identitätserhaltenden und gentechnikfreien Varianten erhältlich und richten sich an eine breite Palette von Kunden, darunter auch solche, die gesunde Superfoods zum Backen und für verzehrfertige Anwendungen suchen.

Umsatzanteil im Jahr 2023:

Im Jahr 2023 betrug der Umsatz von Scoular mit Leinsamen 0,901 TP3T des Marktanteils.

1 Leinsamen Einführung und Marktüberblick

1.1 Ziele der Studie

1.2 Definition von Leinsamen

1.3 Leinsamen Marktumfang und Marktgrößenschätzung

1.3.1 Marktkonzentrationsverhältnis und Marktreifeanalyse

1.3.2 Globaler Leinsamen-Wert und Wachstumsrate von 2018-2028

1.4 Marktsegmentierung

1.4.1 Arten von Leinsamen

1.4.2 Anwendungen von Leinsamen

1.4.3 Forschungsregionen

1.5 Marktdynamik

1.5.1 Treiber

1.5.2 Einschränkungen

1.5.3 Chancen

1.6 Branchennachrichten und Richtlinien nach Regionen

1.6.1 Branchennachrichten

1.6.2 Branchenrichtlinien

2 Branchenkettenanalyse

2.1 Hauptakteure von Leinsamen

2.1.1 Hauptakteure, Fertigungsbasis und Marktanteil von Leinsamen im Jahr 2022

2.2 Analyse der Herstellungskostenstruktur von Leinsamen

2.2.1 Herstellungskostenstruktur von Leinsamen

2.2.2 Arbeitskosten für Leinsamen

2.3 Marktkanalanalyse von Leinsamen

2.4 Wichtige nachgelagerte Käufer der Leinsamen-Analyse

3 Globaler Leinsamen-Markt nach Typ

3.1 Globaler Leinsamen-Wert und Marktanteil nach Typ (2018-2023)

3.2 Globale Leinsamen-Produktion und Marktanteil nach Typ (2018-2023)

3.3 Globaler Leinsamen-Wert und Wachstumsrate nach Typ (2018-2023)

3.3.1 Globaler Leinsamen-Wert und Wachstumsrate von Golden Flax Seed

3.3.2 Globaler Leinsamen-Wert und Wachstumsrate von braunem Leinsamen

3.4 Globale Leinsamen-Preisanalyse nach Typ (2018-2023)

4 Leinsamen-Markt, nach Anwendung

4.1 Überblick über den Downstream-Markt

4.2 Weltweiter Leinsamen-Verbrauch und Marktanteil nach Anwendung (2018-2023)

4.3 Globaler Leinsamen-Verbrauch und Wachstumsrate nach Anwendung (2018-2023)

4.3.1 Weltweiter Leinsamen-Verbrauch und Wachstumsrate von Tierfutter (2018-2023)

4.3.2 Weltweiter Leinsamen-Verbrauch und Wachstumsrate von Tiernahrung (2018-2023)

4.3.3 Weltweiter Leinsamen-Verbrauch und Wachstumsrate von Lebensmitteln und Getränken (2018-2023)

4.4 Globale Leinsamen-Produktion und Marktanteil nach Tiernahrung (2018-2023)

4.5 Globaler Produktionswert und Marktanteil von Leinsamen nach Tiernahrung (2018-2023)

5 Globale Leinsamenproduktion, Wert (Mio. USD) nach Regionen (2018-2023)

5.1 Globaler Leinsamen-Wert und Marktanteil nach Regionen (2018-2023)

5.2 Globale Leinsamen-Produktion und Marktanteil nach Regionen (2018-2023)

5.3 Globale Produktion, Wert, Preis und Bruttomarge von Leinsamen (2018-2023)

5.4 Nordamerika Leinsamen Produktion, Wert, Preis und Bruttomarge (2018-2023)

5.4.1 US-Leinsamen Produktion, Wert, Preis und Bruttomarge (2018-2023)

5.4.2 Produktion, Wert, Preis und Bruttomarge von Leinsamen in Kanada (2018-2023)

5.5 Europa Leinsamen Produktion, Wert, Preis und Bruttomarge (2018-2023)

5.6 Leinsamen Produktion, Wert, Preis und Bruttomarge in China (2018-2023)

5.7 Leinsamenproduktion, Wert, Preis und Bruttomarge in Kasachstan (2018-2023)

5.8 Naher Osten und Afrika Leinsamen Produktion, Wert, Preis und Bruttomarge (2018-2023)

5.9 Leinsamenproduktion, Wert, Preis und Bruttomarge in Indien (2018-2023)

5.10 Produktion, Wert, Preis und Bruttomarge von Leinsamen in Südamerika (2018-2023)

6 Globale Produktion, Verbrauch, Export, Import von Leinsamen nach Regionen (2018-2023)

6.1 Weltweiter Leinsamen-Verbrauch nach Regionen (2018-2023)

6.2 Nordamerika Leinsamen Produktion, Verbrauch, Export, Import (2018-2023)

6.2.1 US-amerikanische Leinsamenproduktion, -verbrauch, -export und -import (2018-2023)

6.2.2 Kanada Leinsamen Produktion, Verbrauch, Export, Import (2018-2023)

6.3 Europa Leinsamen Produktion, Verbrauch, Export, Import (2018-2023)

6.4 China Leinsamen Produktion, Verbrauch, Export, Import (2018-2023)

6.5 Naher Osten und Afrika Leinsamen Produktion, Verbrauch, Export, Import (2018-2023)

6.6 Indien Leinsamen Produktion, Verbrauch, Export, Import (2018-2023)

6.7 Südamerika Leinsamen Produktion, Verbrauch, Export, Import (2018-2023)

7 Globaler Leinsamen-Marktstatus und SWOT-Analyse nach Regionen

7.1 Nordamerika Leinsamen Marktstatus und SWOT-Analyse

7.1.1 US-Leinsamen-Marktstatus und SWOT-Analyse

7.1.2 Kanada Leinsamen Marktstatus und SWOT-Analyse

7.2 Europa Leinsamen Marktstatus und SWOT-Analyse

7.3 Marktstatus und SWOT-Analyse für Leinsamen in China

7.4 Marktstatus und SWOT-Analyse für Leinsamen in Kasachstan

7.5 Naher Osten und Afrika Leinsamen Marktstatus und SWOT-Analyse

7.6 Indien Leinsamen Marktstatus und SWOT-Analyse

7.7 Südamerika Leinsamen Marktstatus und SWOT-Analyse

8 Wettbewerbslandschaft

8.1 Wettbewerbsprofil

8.2 Cargill

8.2.1 Firmenprofile

8.2.2 Leinsamen Produkteinführung

8.2.3 Cargill Produktion, Wert, Preis, Bruttomarge 2018-2023

8.2.4 Cargill-Marktanteil von Leinsamen, segmentiert nach Regionen im Jahr 2022

8.3 Archer Daniels Midland

8.3.1 Firmenprofile

8.3.2 Leinsamen Produkteinführung

8.3.3 Archer Daniels Midland Produktion, Wert, Preis, Bruttomarge 2018-2023

8.3.4 Archer Daniels Midland Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.4 Schulmedizin

8.4.1 Firmenprofile

8.4.2 Leinsamen Produkteinführung

8.4.3 Scoular Produktion, Wert, Preis, Bruttomarge 2018-2023

8.4.4 Marktanteil von Leinsamen nach Regionen im Jahr 2022

8.5 Glanbia

8.5.1 Firmenprofile

8.5.2 Leinsamen Produkteinführung

8.5.3 Glanbia Produktion, Wert, Preis, Bruttomarge 2018-2023

8.5.4 Glanbia Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.6 CanMar Getreideprodukte

8.6.1 Firmenprofile

8.6.2 Leinsamen Produkteinführung

8.6.3 CanMar Getreideprodukte Produktion, Wert, Preis, Bruttomarge 2018-2023

8.6.4 CanMar Grain Products Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.7 Johnson Seeds

8.7.1 Firmenprofile

8.7.2 Leinsamen Produkteinführung

8.7.3 Johnson Seeds Produktion, Wert, Preis, Bruttomarge 2018-2023

8.7.4 Johnson Seeds Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.8 Yihai Kerry

8.8.1 Firmenprofile

8.8.2 Leinsamen Produkteinführung

8.8.3 Yihai Kerry Produktion, Wert, Preis, Bruttomarge 2018-2023

8.8.4 Yihai Kerry Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.9 Getreidemüller

8.9.1 Firmenprofile

8.9.2 Leinsamen Produkteinführung

8.9.3 Getreidemühlen Produktion, Wert, Preis, Bruttomarge 2018-2023

8.9.4 Getreidemühlen Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.10 Bioriginal Food & Science Corporation

8.10.1 Firmenprofile

8.10.2 Leinsamen Produkteinführung

8.10.3 Bioriginal Food & Science Corporation Produktion, Wert, Preis, Bruttomarge 2018-2023

8.10.4 Marktanteil von Leinsamen von Bioriginal Food & Science Corporation, segmentiert nach Regionen im Jahr 2022

8.11 COFCO Corporation

8.11.1 Firmenprofile

8.11.2 Leinsamen Produkteinführung

8.11.3 COFCO Corporation Produktion, Wert, Preis, Bruttomarge 2018-2023

8.11.4 Marktanteil von COFCO Corporation an Leinsamen, segmentiert nach Regionen im Jahr 2022

8.12 Gesunde Lebensmittelzutaten

8.12.1 Firmenprofile

8.12.2 Leinsamen Produkteinführung

8.12.3 Gesunde Lebensmittelzutaten Produktion, Wert, Preis, Bruttomarge 2018-2023

8.12.4 Marktanteil von Leinsamen für gesunde Lebensmittelzutaten, segmentiert nach Regionen im Jahr 2022

8.13 Linwoods Gesundheitsnahrung

8.13.1 Firmenprofile

8.13.2 Leinsamen Produkteinführung

8.13.3 Linwoods Health Foods Produktion, Wert, Preis, Bruttomarge 2018-2023

8.13.4 Linwoods Health Foods Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.14 TA Foods Ltd.

8.14.1 Firmenprofile

8.14.2 Leinsamen Produkteinführung

8.14.3 TA Foods Ltd. Produktion, Wert, Preis, Bruttomarge 2018-2023

8.14.4 Marktanteil von Leinsamen von TA Foods Ltd., segmentiert nach Regionen im Jahr 2022

8.15 AgMotion

8.15.1 Firmenprofile

8.15.2 Leinsamen Produkteinführung

8.15.3 AgMotion Produktion, Wert, Preis, Bruttomarge 2018-2023

8.15.4 AgMotion Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.16 Der Weg der Natur

8.16.1 Firmenprofile

8.16.2 Leinsamen Produkteinführung

8.16.3 Nature's Path Produktion, Wert, Preis, Bruttomarge 2018-2023

8.16.4 Marktanteil von Nature’s Path an Leinsamen, segmentiert nach Regionen im Jahr 2022

8.17 Premium Gold Flax Products Inc.

8.17.1 Firmenprofile

8.17.2 Leinsamen Produkteinführung

8.17.3 Premium Gold Flax Products Inc. Produktion, Wert, Preis, Bruttomarge 2018-2023

8.18 Spektrum Organische Stoffe

8.18.1 Firmenprofile

8.18.2 Leinsamen Produkteinführung

8.18.3 Spectrum Organics Produktion, Wert, Preis, Bruttomarge 2018-2023

8.18.4 Spectrum Organics Marktanteil von Leinsamen, segmentiert nach Regionen im Jahr 2022

8.19 Pizzeys

8.19.1 Firmenprofile

8.19.2 Leinsamen Produkteinführung

8.19.3 Pizzeys Produktion, Wert, Preis, Bruttomarge 2018-2023

8.19.4 Pizzeys Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.20 Zeghers

8.20.1 Firmenprofile

8.20.2 Leinsamen Produkteinführung

8.20.3 Zeghers Produktion, Wert, Preis, Bruttomarge 2018-2023

8.20.4 Zeghers Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

8.21 Prairie Flax Products Inc.

8.21.1 Firmenprofile

8.21.2 Leinsamen Produkteinführung

8.21.3 Prairie Flax Products Inc. Produktion, Wert, Preis, Bruttomarge 2018-2023

8.21.4 Marktanteil von Leinsamen bei Prairie Flax Products Inc., segmentiert nach Regionen im Jahr 2022

8.22 Vandaele Seeds Ltd

8.22.1 Firmenprofile

8.22.2 Leinsamen Produkteinführung

8.22.3 Vandaele Seeds Ltd Produktion, Wert, Preis, Bruttomarge 2018-2023

8.22.4 Marktanteil von Vandaele Seeds Ltd an Leinsamen, segmentiert nach Regionen im Jahr 2022

8.23 Gesunde Ölsaaten

8.23.1 Firmenprofile

8.23.2 Leinsamen Produkteinführung

8.23.3 Gesunde Ölsaatenproduktion, Wert, Preis, Bruttomarge 2018-2023

8.23.4 Marktanteil von gesunden Ölsaaten an Leinsamen, segmentiert nach Regionen im Jahr 2022

8.24 Bobs Rote Mühle

8.24.1 Firmenprofile

8.24.2 Leinsamen Produkteinführung

8.24.3 Bobs Red Mill Produktion, Wert, Preis, Bruttomarge 2018-2023

8.24.4 Bobs Red Mill Marktanteil von Leinsamen segmentiert nach Regionen im Jahr 2022

9 Globale Leinsamen-Marktanalyse und -prognose nach Typ und Anwendung

9.1 Globale Marktwert- und Volumenprognose für Leinsamen nach Typ (2023-2028)

9.1.1 Marktwert- und Volumenprognose für Golden Leinsamen (2023-2028)

9.1.2 Marktwert- und Volumenprognose für braunen Leinsamen (2023-2028)

9.2 Globale Marktwert- und Volumenprognose für Leinsamen nach Anwendung (2023-2028)

9.2.1 Marktwert- und Volumenprognose für Tierfutter (2023-2028)

9.2.3 Marktwert- und Volumenprognose für Lebensmittel und Getränke (2023-2028)

9.2.2 Marktwert- und Volumenprognose für Tiernahrung (2023-2028)

10 Leinsamen-Marktanalyse und Prognose nach Regionen

10.1 Produktions- und Verbrauchsprognose für den nordamerikanischen Markt (2023-2028)

10.2 Produktions- und Verbrauchsprognose für den europäischen Markt (2023-2028)

10.3 Produktions- und Verbrauchsprognose für den chinesischen Markt (2023-2028)

10.4 Marktproduktions- und Verbrauchsprognose für den Nahen Osten und Afrika (2023-2028)

10.5 Indien Marktproduktions- und Verbrauchsprognose (2023-2028)

10.6 Produktions- und Verbrauchsprognose für den südamerikanischen Markt (2023-2028)

11 Machbarkeitsanalyse für neue Projekte

11.1 SWOT-Analyse für Branchenbarrieren und neue Marktteilnehmer

12 Forschungsergebnisse und Schlussfolgerung

13 Anhang

13.1 Methodik

13.2 Forschungsdatenquelle

13.2.1 Sekundärdaten

13.2.2 Primärdaten

13.2.3 Schätzung der Marktgröße

13.2.4 Haftungsausschluss