1. Marktwert und Wachstumsprognosen für juristische Dienstleistungen

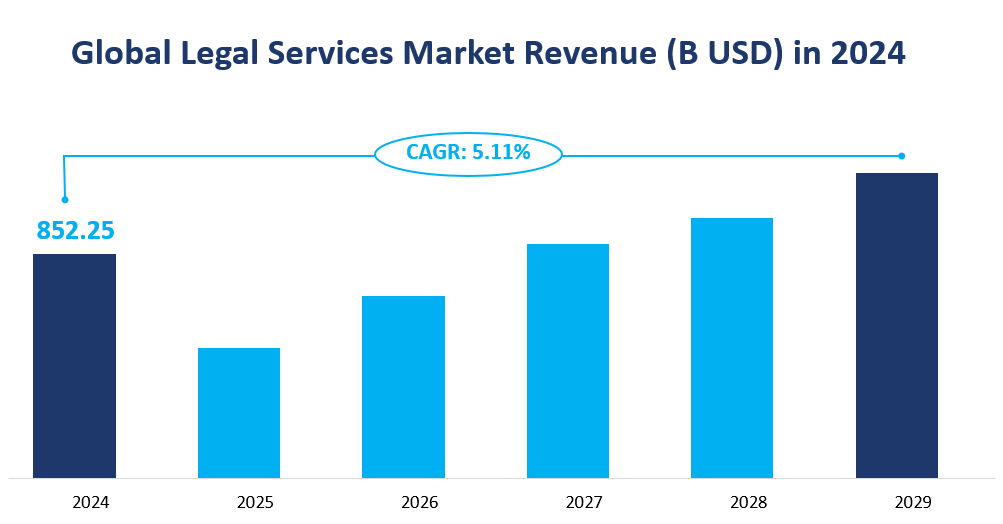

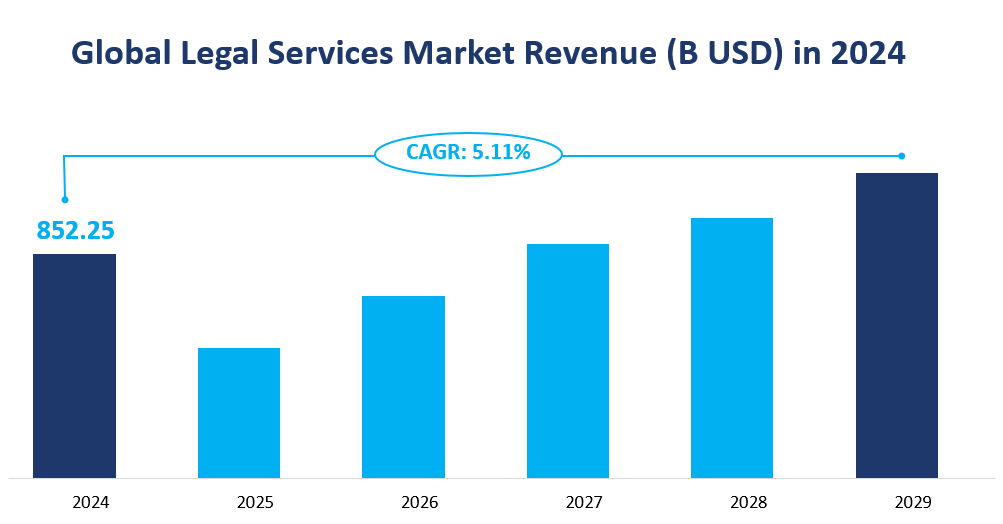

Der globale Markt für Rechtsdienstleistungen wird in den kommenden Jahren voraussichtlich ein erhebliches Wachstum erfahren und im Jahr 2024 einen beträchtlichen Marktwert erreichen. Es wird erwartet, dass der Markt im Jahr 2024 einen Wert von 852,25 Milliarden USD erreicht und von 2024 bis 2029 eine robuste durchschnittliche jährliche Wachstumsrate (CAGR) von 5,111 TP3T aufweist.

Hintergrund dieses Wachstums ist die steigende Nachfrage nach spezialisierten juristischen Dienstleistungen in verschiedenen Sektoren, die auf Faktoren wie Globalisierung, technologische Fortschritte und die sich entwickelnde Regulierungslandschaft zurückzuführen ist.

Rechtsdienstleistungen umfassen laut der Definition des Berichts ein breites Spektrum professioneller Dienstleistungen in rechtlichen oder rechtsbezogenen Angelegenheiten. Zu diesen Dienstleistungen gehören unter anderem die Erstellung von Rechtsgutachten sowie die Einreichung, Einreichung und Verteidigung von Klagen durch Anwälte oder Rechtsanwälte.

Der Markt ist nach Typ, Anwendung und Region segmentiert, wobei der Schwerpunkt auf Fusionen und Übernahmen, Einwanderungs- und Mobilitätsdiensten, Rechtsdienstleistungen im Bereich geistiges Eigentum, Steuern, Arbeit/Beschäftigung und anderen Rechtsdienstleistungen liegt. Der Bericht hebt auch die Segmentierung des Marktes nach Anwendung in Großunternehmen, KMU und andere Unternehmen hervor, was die vielfältige Klientel widerspiegelt, die von Rechtsdienstleistungen bedient wird.

Das prognostizierte Wachstum des Marktes für Rechtsdienstleistungen wird auf den zunehmenden Bedarf an Schutz des geistigen Eigentums, die steigende Nachfrage nach Compliance- und Risikomanagementdiensten, Komplexitäten im Arbeitsrecht, wachsende Sorgen hinsichtlich Cyberkriminalität sowie die Auswirkungen der Globalisierung und Geschäftsexpansion zurückgeführt.

Zusammengenommen tragen diese Faktoren zur Expansion des Marktes bei. Um sich in den komplexen rechtlichen Rahmenbedingungen zurechtzufinden und die Geschäftsinteressen in einer zunehmend vernetzten Weltwirtschaft zu wahren, ist juristisches Fachwissen erforderlich.

Abbildung: Weltweiter Umsatz auf dem Markt für Rechtsdienstleistungen (Mrd. USD) im Jahr 2024

2. Antriebs- und Begrenzungsfaktoren des Marktwachstums für juristische Dienstleistungen

Das Wachstum des Marktes für Rechtsdienstleistungen wird von einer Vielzahl von treibenden Faktoren beeinflusst. In erster Linie ist die steigende Nachfrage nach Schutz des geistigen Eigentums ein wichtiger Treiber, da Unternehmen aller Branchen den Wert von Patenten, Marken, Urheberrechten und Geschäftsgeheimnissen in der heutigen wissensbasierten Wirtschaft erkennen. Das schnelle Tempo des technologischen Fortschritts und das digitale Zeitalter haben die Risiken von IP-Verletzungen, Fälschungen und Piraterie verstärkt und damit die Nachfrage nach Rechtsdienstleistungen, die auf den Schutz des geistigen Eigentums spezialisiert sind, gesteigert.

Darüber hinaus fördert die steigende Nachfrage nach Compliance- und Risikomanagement-Dienstleistungen das Marktwachstum. In einer Zeit, die von komplexen Vorschriften und erhöhter Kontrolle geprägt ist, suchen Unternehmen nach juristischen Dienstleistungen, um die Einhaltung von Gesetzen und Vorschriften sicherzustellen und so rechtliche Konsequenzen und finanzielle Verluste zu vermeiden. Die Komplexität des Arbeitsrechts bietet dem Markt auch zahlreiche Chancen, da sich entwickelnde Arbeitsgesetze eine fachkundige Beratung erfordern, um die Einhaltung von Gesetzen und Vorschriften sicherzustellen und die Arbeitsbeziehungen zu verwalten.

Auf der anderen Seite steht der Markt vor Herausforderungen, die sein Wachstum einschränken könnten. Ein erhebliches Hindernis ist das allgemeine mangelnde Bewusstsein für Rechtsansprüche und die Verfügbarkeit von Rechtsbeistand, insbesondere unter verarmten Bevölkerungsgruppen. Sicherheitslücken in Anwaltskanzleien, steigende Arbeitskosten und Arbeitskräftemangel stellen ebenfalls erhebliche Herausforderungen dar. Die Art der Geschäftstätigkeit von Anwaltskanzleien macht sie zu attraktiven Zielen für Ransomware-Angreifer, die Reputationsschäden und finanzielle Verluste riskieren. Darüber hinaus könnten die steigenden Arbeitskosten und der Arbeitskräftemangel die Geschäftstätigkeit und Gewinne von Rechtsdienstleistungsunternehmen beeinträchtigen, die Geschäftsentwicklung einschränken und das Marktwachstum beeinträchtigen.

3. Technologieinnovation, Fusionen und Übernahmen im Rechtsdienstleistungsmarkt

Der Markt für Rechtsdienstleistungen erlebt bedeutende technologische Innovationen, wobei Anwaltskanzleien zunehmend auf Digitalisierung und Spitzentechnologien setzen, um ihre Verfahren zu beschleunigen. Der Einsatz von künstlicher Intelligenz, Cloud Computing, maschinellem Lernen und Big Data Analytics hilft bei der schnelleren Dokumentation, Korrektur und Ressourcenverwaltung, was zu Kosteneinsparungen und verbesserter Betriebseffizienz führt. Diese Technologien helfen auch dabei, den steigenden Anforderungen von Investoren und Kunden gerecht zu werden, indem sie einen besseren Service bieten.

Was Unternehmensaktivitäten betrifft, prägen Fusionen und Übernahmen das Marktumfeld. Der Bericht hebt mehrere wichtige Entwicklungen hervor, wie etwa die Expansion von Kirkland & Ellis LLP in den Nahen Osten mit einem neuen Büro in Riad, die Fusion von Allen & Overy und Shearman & Sterling zu A&O Shearman und das Joint Venture zwischen Baker McKenzie und der koreanischen Anwaltskanzlei KL Partners.

Diese strategischen Schritte spiegeln den wachsenden Trend wider, dass Anwaltskanzleien ihre globale Präsenz ausbauen, um ihre Mandanten in einem zunehmend komplexen rechtlichen, regulatorischen und geopolitischen Umfeld besser betreuen zu können.

Die Integration von Technologie und strategischen Unternehmensaktivitäten wird den Markt voraussichtlich weiterhin antreiben, da Rechtsberatungsfirmen bestrebt sind, innovativ zu sein und sich an die sich ändernden Bedürfnisse ihrer Kunden anzupassen. Die Fähigkeit des Marktes, die digitale Transformation anzunehmen, wird entscheidend sein, um seinen Wachstumskurs beizubehalten und die Herausforderungen zu bewältigen, die durch Sicherheitsverletzungen und arbeitsbezogene Probleme entstehen.

4. Globale Marktanalyse für Rechtsdienstleistungen: Enthüllung der Dynamik der Produkttypen im Jahr 2024

Juristische Dienstleistungen im Bereich Fusionen und Übernahmen werden voraussichtlich im Jahr 2024 den größten Marktanteil mit einem Umsatz von etwa 95,30 Milliarden USD haben. Diese Dominanz ist auf den zunehmenden Trend globaler Geschäftsexpansionen und -konsolidierungen zurückzuführen.

Immigration & Mobility Legal Services dürfte einen Marktanteil von 4,741 TP3T haben und einen Umsatz von rund 40,39 Milliarden USD erwirtschaften. Das Wachstum in diesem Sektor ist auf die globale Mobilität der Talente und die Komplexität der Einwanderungsgesetze zurückzuführen.

Es wird erwartet, dass Rechtsdienstleistungen im Bereich des geistigen Eigentums einen Marktanteil von 6,561 TP3T erreichen und einen Umsatz von etwa 55,95 Milliarden USD erzielen. Das Wachstum in diesem Bereich wird durch den steigenden Wert immaterieller Vermögenswerte und die Notwendigkeit eines robusten IP-Schutzes vorangetrieben.

Der Marktanteil von Steuerdienstleistungen wird auf 8,351 TP3T geschätzt, der Umsatz liegt bei etwa 71,19 Milliarden USD. Die stetige Nachfrage nach Steuerplanungs- und Compliance-Dienstleistungen trägt zu ihrer Marktposition bei.

Arbeitsvermittlungsdienste werden voraussichtlich einen kleineren Marktanteil von 3,211 TP3T haben, mit einem Umsatz von etwa 27,33 Milliarden USD. Der Bedarf an rechtlicher Unterstützung in arbeitsbezogenen Angelegenheiten sichert ihre Präsenz auf dem Markt.

Tabelle Rechtsdienstleistungen nach Art im Jahr 2024 (in Milliarden USD)

|

Typ |

Umsatz (Mrd. USD) |

Marktanteil (%) |

|---|---|---|

|

Rechtsberatung bei Fusionen und Übernahmen |

95.30 |

11.18 |

|

Rechtsdienstleistungen im Bereich Einwanderung und Mobilität |

40.39 |

4.74 |

|

Rechtliche Dienstleistungen im Bereich geistiges Eigentum |

55.95 |

6.56 |

|

Besteuerung |

71.19 |

8.35 |

|

Arbeit/Beschäftigung |

27.333 |

3.21 |

|

Sonstiges |

562.09 |

65.95 |

|

Gesamt |

852.25 |

100.00 |

5. Globaler Markt für Rechtsdienstleistungen: Anwendungsanalyse für 2024

Für große Unternehmen wird ein Marktvolumen von 260,20 Milliarden USD prognostiziert, was einem Anteil von 30,531 TP3T am Gesamtmarkt entspricht. Diese Anwendung zeichnet sich durch ihre Stabilität und konstante Nachfrage nach Rechtsdienstleistungen aufgrund der komplexen rechtlichen Rahmenbedingungen aus, die große Unternehmen berücksichtigen müssen.

KMU werden den Markt voraussichtlich mit einem Umsatz von 518,67 Milliarden USD dominieren, was einem Marktanteil von 60,861 TP3T entspricht. Das Wachstum in diesem Sektor ist auf die steigende Zahl von KMU weltweit und ihren Bedarf an rechtlicher Unterstützung in Bereichen wie Compliance, Verträge und Streitbeilegung zurückzuführen.

Tabelle Rechtsdienstleistungen nach Anwendung im Jahr 2024 (in Milliarden USD)

|

Anwendung |

Umsatz (Mrd. USD) |

Marktanteil (%) |

|---|---|---|

|

Große Unternehmen |

260.20 |

30.53 |

|

KMU |

518.67 |

60.86 |

|

Sonstiges |

73.38 |

8.61 |

|

Gesamt |

852.25 |

100.00 |

6. Regionale Marktgrößen für Rechtsdienstleistungen im Jahr 2024

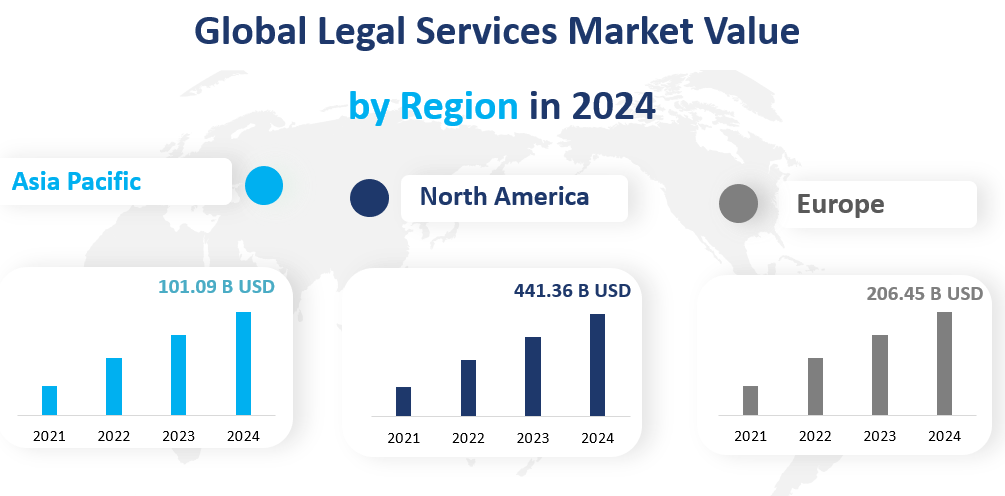

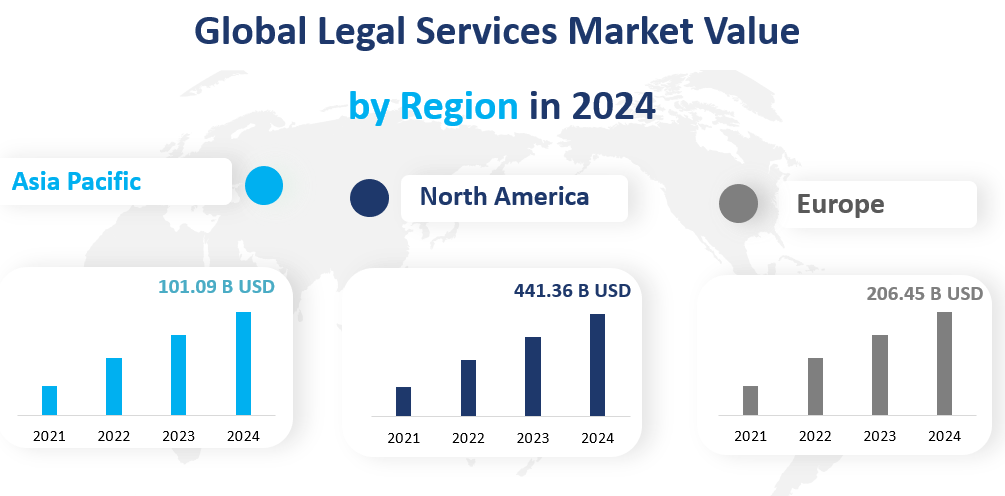

Nordamerika: Der voraussichtlich umsatzstärkste Markt in Nordamerika wird im Jahr 2024 voraussichtlich 441,36 Milliarden USD erwirtschaften. Die Dominanz dieser Region ist auf ihre ausgereifte rechtliche Infrastruktur, die hohe Nachfrage nach juristischen Dienstleistungen und die Präsenz zahlreicher multinationaler Konzerne zurückzuführen.

APAC (Asien-Pazifik): Für die Region APAC wird im Jahr 2024 ein Marktvolumen von 101,09 Milliarden USD prognostiziert. Das Wachstum dieser Region wird durch den wirtschaftlichen Aufstieg von Ländern wie China und Indien sowie den steigenden Bedarf an juristischen Dienstleistungen im Technologie- und Finanzsektor vorangetrieben.

Europa: Mit einem prognostizierten Marktvolumen von 206,45 Milliarden USD im Jahr 2024 liegt Europa dicht hinter Nordamerika. Der Markt der Region wird durch die rechtlichen Anforderungen einer vielfältigen Wirtschaftslandschaft gestärkt, zu der starke Sektoren in den Bereichen Technologie, Finanzen und Fertigung gehören.

Naher Osten und Afrika: Für diese Region wird im Jahr 2024 ein Marktvolumen von 42,44 Milliarden USD erwartet. Der Markt in dieser Region wächst aufgrund von Faktoren wie zunehmenden ausländischen Investitionen und einer steigenden Nachfrage nach juristischen Dienstleistungen in Bereichen wie Öl und Gas sowie einem wachsenden Startup-Ökosystem.

Abbildung: Globaler Marktwert für Rechtsdienstleistungen nach Regionen im Jahr 2024

7. Globaler Markt für Rechtsdienstleistungen: Ein tiefer Einblick in die drei größten Kanzleien

7.1 Kirkland & Ellis LLP

Unternehmensvorstellung und Geschäftsübersicht:

Kirkland & Ellis LLP wurde 1909 gegründet und ist eine führende internationale Anwaltskanzlei mit starker Präsenz in Nordamerika, Asien und Europa. Die Kanzlei ist bekannt für ihre Praxis in den Bereichen Gesellschaftsrecht, Prozessführung, geistiges Eigentum und Umstrukturierung. Mit einem Team von über 3.500 Anwälten berät Kirkland & Ellis Kunden von Fortune 500-Unternehmen bis hin zu Startups und bietet umfassende Rechtslösungen für verschiedene Sektoren.

Angebotene Produkte:

Kirkland & Ellis ist auf mehrere Bereiche spezialisiert, darunter:

Geistiges Eigentum: Schutz der Ideen, Technologien, Produkte und Marken unserer Kunden.

Fusionen und Übernahmen: Unterstützung bei Due Diligence, Verhandlungen und Vertragsgestaltung.

Besteuerung: Bereitstellung strategischer Beratung zur Einhaltung komplexer Steuervorschriften.

Arbeit und Beschäftigung: Beratung zu Arbeitsverträgen, Arbeitsplatzrichtlinien und Streitigkeiten.

Umsatzerlöse im Jahr 2023:

Im Jahr 2023 meldete Kirkland & Ellis LLP einen Umsatz von rund $6,94 Milliarden USD, was ein deutliches Wachstum in seinem Rechtsdienstleistungssektor bedeutet. Der Umsatz der Kanzlei ist ein Beweis für ihren Ruf bei der Bearbeitung hochkarätiger und komplexer Rechtsangelegenheiten.

7.2 Latham & Watkins LLP

Unternehmensvorstellung und Geschäftsübersicht:

Latham & Watkins LLP wurde 1934 gegründet und ist eine multinationale Anwaltskanzlei mit bedeutender globaler Präsenz. Die Kanzlei ist für ihre Arbeit in den Bereichen Transaktionen, Prozessführung, Gesellschaftsrecht und Regulierung bekannt. Latham & Watkins betreut einen vielfältigen Kundenstamm, darunter führende multinationale Konzerne und aufstrebende Unternehmen, mit besonderem Schwerpunkt auf den Sektoren Technologie, Biowissenschaften und Finanzen.

Angebotene Produkte:

Latham & Watkins bietet eine breite Palette juristischer Dienstleistungen an, darunter:

Fusionen und Übernahmen: Umfassende Betreuung komplexer Transaktionen.

Einwanderung und Mobilität: Unterstützung bei Visaanträgen und Arbeitserlaubnissen.

Geistiges Eigentum: Bearbeitung von Patent-, Marken- und Urheberrechtsangelegenheiten.

Steuern: Angebot strategischer Steuerplanungs- und Compliance-Services.

Arbeit & Beschäftigung: Beratung zu Arbeitsrecht und Arbeitsbeziehungen.

Umsatzerlöse im Jahr 2023:

Im Jahr 2023 erwirtschaftete Latham & Watkins LLP einen Umsatz von rund $5,7 Milliarden USD. Die starke finanzielle Leistung der Kanzlei spiegelt ihr Engagement für Spitzenleistungen und Innovationen im Bereich der juristischen Dienstleistungen wider.

7.3 DLA Piper

Unternehmensvorstellung und Geschäftsübersicht:

DLA Piper wurde 2005 gegründet und ist eine globale Anwaltskanzlei mit Niederlassungen in Amerika, Europa, dem Nahen Osten, Afrika und dem asiatisch-pazifischen Raum. Die Kanzlei bietet Dienstleistungen in Bereichen wie Datenschutz, Privatsphäre, Cybersicherheit, Beschäftigung, Finanzen, geistiges Eigentum und Prozessführung. DLA Piper ist für seine Kompetenz bei der Abwicklung grenzüberschreitender Transaktionen bekannt und legt großen Wert auf Kundenservice und Branchenexpertise.

Angebotene Produkte:

Zu den juristischen Dienstleistungen von DLA Piper gehören:

Steuern: Wir bieten strategische Beratung zur Einhaltung komplexer Steuervorschriften.

Fusionen und Übernahmen: Wir unterstützen unsere Klienten während des gesamten M&A-Prozesses.

Geistiges Eigentum: Unterstützung beim Patent-, Marken- und Urheberrechtsschutz.

Arbeit und Beschäftigung: Beratung zu Arbeitsgesetzen und Arbeitsplatzproblemen.

Rechtsstreitigkeiten: Bearbeitung von Streitigkeiten und Sicherstellung einer wirksamen Lösung.

Umsatzerlöse im Jahr 2023:

Im Jahr 2023 verzeichnete DLA Piper einen Umsatz von rund $3,9 Milliarden USD. Der Umsatz des Unternehmens unterstreicht seine Position als führender Anbieter von Rechtsdienstleistungen in einem wettbewerbsintensiven Markt.

1 Umfang des Berichts

1.1 Markteinführung

1,2 Jahre berücksichtigt

1.3 Forschungsziele

1.4 Marktforschungsmethodik

1.5 Ökonomische Indikatoren

1.6 Betrachtete Währung

1.7 Einfluss des COVID-19-Ausbruchs auf die Entwicklung der Rechtsdienstleistungsbranche

2 Zusammenfassung

2.1 Weltmarktübersicht

2.1.1 Globale Marktgröße für Rechtsdienstleistungen 2019-2029

2.1.2 CAGR des Rechtsberatungsmarktes nach Regionen 2022 VS 2024 VS 2029

2.2 Rechtsberatungssegment nach Typ

2.2.1 Rechtsdienstleistungen im Bereich Fusionen und Übernahmen

2.2.2 Rechtsdienstleistungen im Bereich Einwanderung und Mobilität

2.2.3 Rechtliche Dienstleistungen im Bereich geistiges Eigentum

2.2.4 Besteuerung

2.2.5 Arbeit/Beschäftigung

2.2.6 Sonstiges

2.3 Rechtsberatung Marktgröße nach Typ

2.3.1 Rechtsberatung Marktgröße CAGR nach Typ

2.3.2 Globaler Markt für Rechtsdienstleistungen – Marktanteil nach Typ (2019-2024)

2.4 Rechtsberatungssegment nach Anwendung

2.4.1 Große Unternehmen

2.4.2 KMU

2.5 Rechtsberatung Marktgröße nach Anwendung

2.5.1 Rechtsberatung Marktgröße CAGR nach Anwendung

2.5.2 Globale Marktgröße und Marktanteil für Rechtsberatung nach Anwendung (2019-2024)

3 Globale Marktgröße für Rechtsdienstleistungen nach Spieler

3.1 Globaler Marktanteil im Bereich Rechtsdienstleistungen nach Spielern

3.1.1 Globale Rechtsberatungseinnahmen nach Spielern (2019-2024)

3.1.2 Globaler Marktanteil im Bereich Rechtsdienstleistungen nach Akteuren (2019-2024)

3.2 Global Legal Services Key Players Hauptsitz und Geschäftsverteilung

3.3 Analyse der Marktkonzentrationsrate

3.3.1 Analyse der Wettbewerbslandschaft

3.4 Fusionen & Übernahmen, Expansion

4 Rechtsdienstleistungen nach Regionen

4.1 Marktgröße für juristische Dienstleistungen nach Regionen

4.2 Umsatzwachstum bei Rechtsdienstleistungen in Nordamerika

4.3 Umsatzwachstum im Bereich Rechtsdienstleistungen in der Region Asien-Pazifik

4.4 Umsatzwachstum bei Rechtsdienstleistungen in Europa

4.5 Umsatzwachstum bei Rechtsdienstleistungen im Nahen Osten und Afrika

5 Nordamerika

5.1 Nordamerika Rechtsberatung Umsatz nach Ländern

5.2 Nordamerika Rechtsberatung Umsatz nach Typ

5.3 Nordamerika Rechtsberatung Umsatz von Anwendungen

5.4 Vereinigte Staaten

5.5 Kanada

6 Asien-Pazifik

6.1 APAC Rechtsberatung Umsatz nach Ländern

6.2 APAC Rechtsdienstleistungen Umsatz nach Typen

6.3 APAC Rechtsdienstleistungen Umsatz nach Anwendungen

6.4 Hongkong

6.5 Japan

6.6 Singapur

6.7 Neuseeland

6.8 Indien

6.9 Australien

6.10 China

7 Europa

7.1 Europa Rechtsberatung Umsatz nach Ländern

7.2 Europa Rechtsberatung Umsatz nach Typ

7.3 Europa Rechtsdienstleistungen Umsatz von Anwendungen

7.4 Deutschland

7,5 Frankreich

7.6 Großbritannien

7.7 Italien

7.8 Luxemburg

7.9 Litauen

7.10 Schweiz

7.11 Österreich

7.12 Spanien

8 Naher Osten und Afrika

8.1 Naher Osten und Afrika – Rechtsberatungs-Umsatz nach Ländern

8.2 Mittlerer Osten und Afrika Rechtsberatung Umsatz nach Typen

8.3 Mittlerer Osten und Afrika Rechtsdienstleistungen Umsatz von Anwendungen

8.4 Ägypten

8.5 Südafrika

8.6 Israel

8.7 Türkei

8.8 GCC-Länder

9 Markttreiber, Herausforderungen und Trends

9.1 Markttreiber und Auswirkungen

9.2 Marktherausforderungen und Auswirkungen

9.3 Markttrends

10 Globale Prognose für Rechtsdienstleistungen

10.1 Globale Rechtsberatungsprognose nach Regionen (2024-2029)

10.1.1 Globale Rechtsberatungsprognose nach Regionen (2024-2029)

10.1.2 Prognose für Rechtsberatungsdienste in Nordamerika

10.1.3 Prognose für Rechtsdienstleistungen im asiatisch-pazifischen Raum

10.1.4 Europa Rechtsdienstleistungen Prognose

10.1.5 Prognose für Rechtsdienstleistungen im Nahen Osten und Afrika

10.2 Nordamerika Rechtsberatung Prognose nach Ländern

10.2.1 Prognose für Rechtsdienstleistungen in den Vereinigten Staaten

10.2.2 Prognose für juristische Dienstleistungen in Kanada

10.3 APAC-Rechtsberatungsprognose nach Ländern

10.3.1 Prognose für Rechtsdienstleistungen in Hongkong

10.3.2 Prognose für Rechtsdienstleistungen in Japan

10.3.3 Prognose für Rechtsdienstleistungen in Singapur

10.3.4 Prognose für neuseeländische Rechtsdienstleistungen

10.3.5 Indien Rechtsberatung Prognose

10.3.6 Australien Rechtsdienstleistungen Prognose

10.3.7 Prognose für Rechtsdienstleistungen in China

10.4 Europa Rechtsberatung Prognose nach Ländern

10.4.1 Deutschland Rechtsdienstleistungen Prognose

10.4.2 Frankreich Rechtsdienstleistungen Prognose

10.4.3 Prognose für Rechtsdienstleistungen in Großbritannien

10.4.4 Italien Rechtsdienstleistungen Prognose

10.4.5 Prognose für Rechtsdienstleistungen in Luxemburg

10.4.6 Litauen Rechtsdienstleistungen Prognose

10.4.7 Prognose für Rechtsdienstleistungen in der Schweiz

10.4.8 Österreich Rechtsdienstleistungen Prognose

10.4.9 Spanien Rechtsdienstleistungen Prognose

10.5 Prognose für Rechtsberatung im Nahen Osten und Afrika nach Ländern

10.5.1 Ägypten Rechtsdienstleistungen Prognose

10.5.2 Südafrika Rechtsdienstleistungen Prognose

10.5.3 Prognose für Rechtsdienstleistungen in Israel

10.5.4 Türkei Rechtsdienstleistungen Prognose

10.5.5 Prognose zu Rechtsdienstleistungen in den GCC-Ländern

10.6 Globale Rechtsberatungsprognose nach Typ

10.7 Globale Rechtsberatungsprognose nach Anwendung

11 Analyse der wichtigsten Akteure

11.1 Kirkland & Ellis LLP

11.1.1 Firmenprofile

11.1.2 Angebotene Rechtsdienstleistungen

11.1.3 Kirkland & Ellis LLP Umsatz, Bruttomarge und Marktanteil 2019-2024

11.1.4 Hauptgeschäftsübersicht von Kirkland & Ellis LLP

11.1.5 Neueste Entwicklungen bei Kirkland & Ellis LLP

11.2 Latham & Watkins LLP

11.2.1 Firmenprofile

11.2.2 Angebotene Rechtsdienstleistungen

11.2.3 Latham & Watkins LLP Umsatz, Bruttomarge und Marktanteil 2019-2024

11.2.4 Überblick über das Hauptgeschäft von Latham & Watkins LLP

11.2.5 Latham & Watkins LLP Neueste Entwicklungen

11.3 DLA Piper

11.3.1 Firmenprofile

11.3.2 Angebotene Rechtsdienstleistungen

11.3.3 Umsatz, Bruttomarge und Marktanteil von DLA Piper 2019–2024

11.3.4 Überblick über das Hauptgeschäft von DLA Piper

11.3.5 Neueste Entwicklungen bei DLA Piper

11.4 Baker & McKenzie

11.4.1 Firmenprofile

11.4.2 Angebotene Rechtsdienstleistungen

11.4.3 Baker & McKenzie Umsatz, Bruttomarge und Marktanteil 2019-2024

11.4.4 Überblick über das Hauptgeschäft von Baker & McKenzie

11.4.5 Neueste Entwicklungen bei Baker & McKenzie

11.5 Skadden, Arps, Slate, Meagher & Flom LLP und verbundene Unternehmen

11.5.1 Firmenprofile

11.5.2 Angebotene Rechtsdienstleistungen

11.5.3 Umsatz, Bruttomarge und Marktanteil von Skadden, Arps, Slate, Meagher & Flom LLP und verbundenen Unternehmen 2019–2024

11.5.4 Skadden, Arps, Slate, Meagher & Flom LLP und verbundene Unternehmen – Hauptgeschäftsübersicht

11.5.5 Neueste Entwicklungen bei Skadden, Arps, Slate, Meagher & Flom LLP und verbundenen Unternehmen

11.6 Sidley Austin LLP

11.6.1 Firmenprofile

11.6.2 Angebotene Rechtsdienstleistungen

11.6.3 Umsatz, Bruttomarge und Marktanteil von Sidley Austin LLP 2019–2024

11.6.4 Hauptgeschäftsübersicht von Sidley Austin LLP

11.6.5 Neueste Entwicklungen bei Sidley Austin LLP

11.7 Anwaltskanzlei Dacheng

11.7.1 Firmenprofile

11.7.2 Angebotene Rechtsdienstleistungen

11.7.3 Umsatz, Bruttomarge und Marktanteil von Dacheng Law Offices 2019–2024

11.7.4 Hauptgeschäftsübersicht der Dacheng Law Offices

11.7.5 Neueste Entwicklungen bei Dacheng Law Offices

11.8 Weiß & Etui

11.8.1 Firmenprofile

11.8.2 Angebotene Rechtsdienstleistungen

11.8.3 Umsatz, Bruttomarge und Marktanteil von White & Case 2019–2024

11.8.4 Hauptgeschäftsübersicht von White & Case

11.8.5 Neueste Entwicklungen bei White & Case

11.9 Morgan, Lewis & Bockius LLP

11.9.1 Firmenprofile

11.9.2 Angebotenes Rechtsdienstleistungsprodukt

11.9.3 Umsatz, Bruttomarge und Marktanteil von Morgan, Lewis & Bockius LLP 2019–2024

11.9.4 Morgan, Lewis & Bockius LLP Hauptgeschäftsübersicht

11.9.5 Morgan, Lewis & Bockius LLP Neueste Entwicklungen

11.10 Gibson Dunn

11.10.1 Firmenprofile

11.10.2 Angebotenes Rechtsdienstleistungsprodukt

11.10.3 Gibson Dunn Umsatz, Bruttomarge und Marktanteil 2019-2024

11.10.4 Überblick über das Hauptgeschäft von Gibson Dunn

11.10.5 Neueste Entwicklungen bei Gibson Dunn

11.11 Allen & Overy LLP

11.11.1 Firmenprofile

11.11.2 Angebotenes Rechtsdienstleistungsprodukt

11.11.3 Umsatz, Bruttomarge und Marktanteil von Allen & Overy LLP 2019-2024

11.11.4 Überblick über das Hauptgeschäft von Allen & Overy LLP

11.11.5 Allen & Overy LLP Neueste Entwicklungen

11.12 Clifford Chance LLP

11.12.1 Firmenprofile

11.12.2 Angebotenes Rechtsdienstleistungsprodukt

11.12.3 Umsatz, Bruttomarge und Marktanteil von Clifford Chance LLP 2019–2024

11.12.4 Hauptgeschäftsübersicht von Clifford Chance LLP

11.12.5 Neueste Entwicklungen bei Clifford Chance LLP

11.13 KPMG

11.13.1 Firmenprofile

11.13.2 Angebotenes Rechtsdienstleistungsprodukt

11.13.3 KPMG Umsatz, Bruttomarge und Marktanteil 2019-2024

11.13.4 KPMG – Überblick über das Hauptgeschäft

11.13.5 Neueste Entwicklungen bei KPMG

11.14 Linklaters LLP

11.14.1 Firmenprofile

11.14.2 Angebotenes Rechtsdienstleistungsprodukt

11.14.3 Umsatz, Bruttomarge und Marktanteil von Linklaters LLP 2019-2024

11.14.4 Überblick über das Hauptgeschäft von Linklaters LLP

11.14.5 Linklaters LLP Neueste Entwicklungen

11.15 Uhr, Anwaltskanzlei Beijing Yingke

11.15.1 Firmenprofile

11.15.2 Angebotenes Rechtsdienstleistungsprodukt

11.15.3 Umsatz, Bruttomarge und Marktanteil der Anwaltskanzlei Beijing Yingke 2019–2024

11.15.4 Hauptgeschäftsübersicht der Anwaltskanzlei Beijing Yingke

11.15.5 Neueste Entwicklungen bei der Anwaltskanzlei Beijing Yingke

11.16 Kim und Chang

11.16.1 Firmenprofile

11.16.2 Angebotenes Rechtsdienstleistungsprodukt

11.16.3 Kim & Chang Umsatz, Bruttomarge und Marktanteil 2019-2024

11.16.4 Überblick über das Hauptgeschäft von Kim & Chang

11.16.5 Neueste Entwicklungen bei Kim und Chang

11.17 Allen & Gledhill LLP

11.17.1 Firmenprofile

11.17.2 Angebotenes Rechtsdienstleistungsprodukt

11.17.3 Umsatz, Bruttomarge und Marktanteil von Allen & Gledhill LLP 2019-2024

11.17.4 Allen & Gledhill LLP Hauptgeschäftsübersicht

11.17.5 Allen & Gledhill LLP Neueste Entwicklungen

11.18 Borenius

11.18.1 Firmenprofile

11.18.2 Angebotenes Rechtsdienstleistungsprodukt

11.18.3 Borenius Umsatz, Bruttomarge und Marktanteil 2019-2024

11.18.4 Borenius Hauptgeschäftsübersicht

11.18.5 Neueste Entwicklungen bei Borenius

11.19 Nishimura und Asahi

11.19.1 Firmenprofile

11.19.2 Angebotenes Rechtsdienstleistungsprodukt

11.19.3 Umsatz, Bruttomarge und Marktanteil von Nishimura & Asahi 2019-2024

11.19.4 Überblick über das Hauptgeschäft von Nishimura & Asahi

11.19.5 Neueste Entwicklungen bei Nishimura und Asahi

11.20 Rajah und Tann

11.20.1 Firmenprofile

11.20.2 Angebotene Rechtsdienstleistungen

11.20.3 Rajah & Tann Umsatz, Bruttomarge und Marktanteil 2019-2024

11.20.4 Überblick über das Hauptgeschäft von Rajah & Tann

11.20.5 Rajah & Tann Neueste Entwicklungen

11.21 Amarchand & Mangaldas & Suresh A. Shroff & Co

11.21.1 Firmenprofile

11.21.2 Angebotene Rechtsdienstleistungen

11.21.3 Amarchand & Mangaldas & Suresh A. Shroff & Co Umsatz, Bruttomarge und Marktanteil 2019-2024

11.21.4 Amarchand & Mangaldas & Suresh A. Shroff & Co Hauptgeschäftsübersicht

11.21.5 Amarchand & Mangaldas & Suresh A. Shroff & Co Neueste Entwicklungen

11.22 Anwaltsfirma Vinge KB

11.22.1 Firmenprofile

11.22.2 Angebotene Rechtsdienstleistungen

11.22.3 Umsatz, Bruttomarge und Marktanteil von Advokatfirman Vinge KB 2019–2024

11.22.4 Überblick über das Hauptgeschäft von Advokatfirman Vinge KB

11.22.5 Advokatfirman Vinge KB Neueste Entwicklungen

11.23 Tilleke und Gibbins

11.23.1 Firmenprofile

11.23.2 Angebotene Rechtsdienstleistungen

11.23.3 Umsatz, Bruttomarge und Marktanteil von Tilleke & Gibbins 2019-2024

11.23.4 Überblick über das Hauptgeschäft von Tilleke & Gibbins

11.23.5 Neueste Entwicklungen bei Tilleke & Gibbins

12 Anhang

12.1 Methodik

12.2 Forschungsdatenquelle

12.2.1 Sekundärdaten

12.2.2 Primärdaten

12.2.3 Schätzung der Marktgröße

12.2.4 Haftungsausschluss