1. Globaler Marktüberblick über Kernbankensoftware

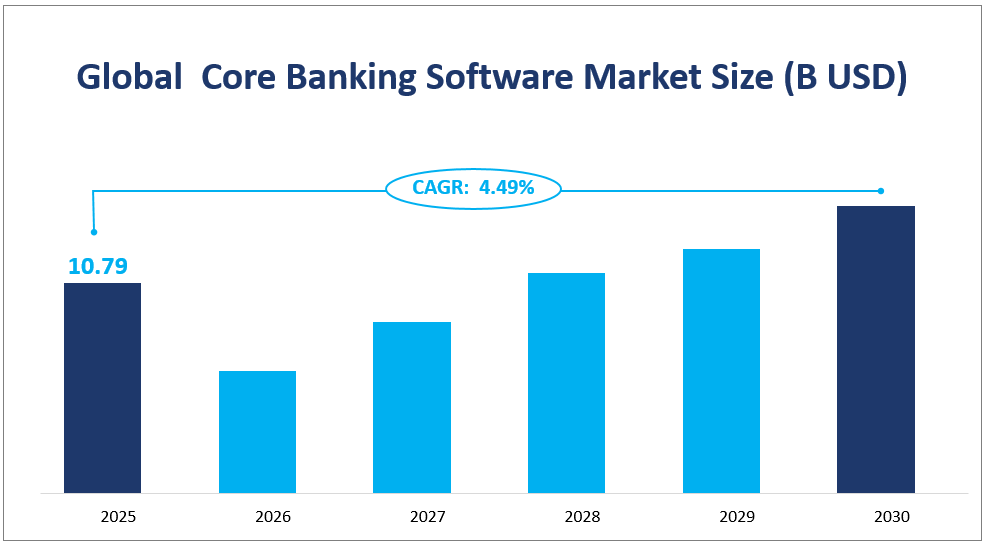

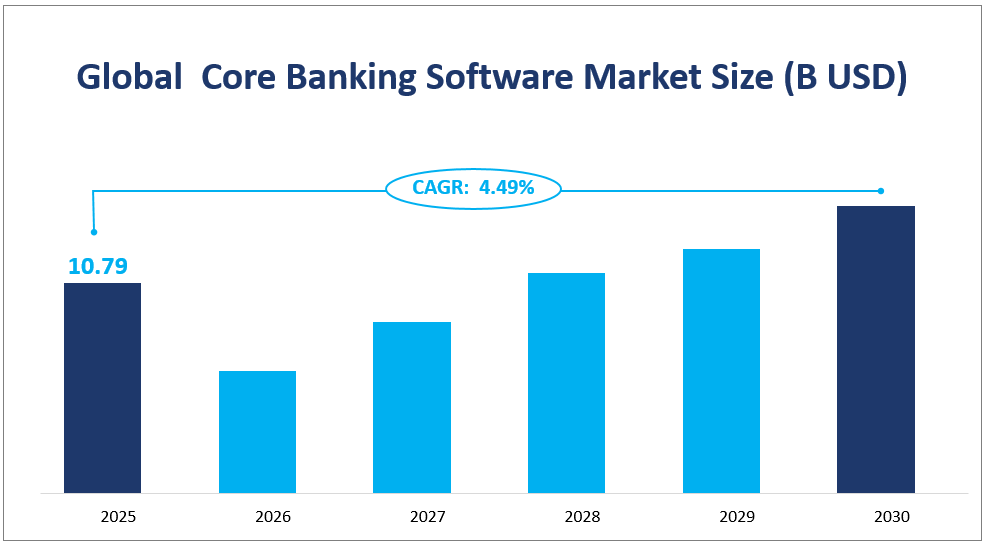

Der globale Markt für Kernbankensoftware verzeichnet ein stetiges Wachstum, was die steigende Nachfrage nach fortschrittlichen Banklösungen widerspiegelt. Im Jahr 2025 wird der Marktwert voraussichtlich die beachtliche Zahl von $10,79 Milliarden erreichen, mit einer durchschnittlichen jährlichen Wachstumsrate von 4,49% von 2025 bis 2030. Kernbankensoftware, die das Rückgrat der Geschäftstätigkeit einer Bank bildet, umfasst Funktionen wie Kreditverwaltung, Kontoverwaltung, Zahlungsabwicklung und Kundenbeziehungsmanagement. Diese Technologie ist von entscheidender Bedeutung, um Bankgeschäfte zu rationalisieren und den Kundenservice im digitalen Zeitalter zu verbessern.

Das Wachstum des Marktes für Kernbankensoftware wird von mehreren treibenden Faktoren beeinflusst. Die digitale Transformation im Bankensektor mit der zunehmenden Nutzung von Internettechnologie und dem Aufstieg von Fintech hat Kernbankensoftware unverzichtbar gemacht, um Kundenerwartungen zu erfüllen und die Rentabilität zu steigern. Die Kommerzialisierung der Zinssätze, die Reifung des Internet-Finanzwesens und die Entstehung neuer Geschäftsmodelle haben Banken dazu veranlasst, Technologie zu nutzen, um das Management zu verbessern und Kosten zu senken.

Globale Marktgröße für Kernbankensoftware (Mrd. USD)

2. Kernbankensoftware Markttreiber

Das derzeitige digitale Erlebnis, das Banken ihren Kunden bieten, ist sehr auf Einweggespräche oder einige wenige Anwendungsfälle für Zweiweggespräche beschränkt. Finanzinstitute müssen fortschrittliche künstliche Intelligenz (KI) und maschinelles Lernen (ML) noch effektiv nutzen, um mit ihren Kunden umfassendere intelligente, interaktive Zweiweggespräche zu führen, als dies normalerweise ein menschlicher Bankangestellter in einem Kontakt- oder Bankzentrum tun würde. Indem sie KI/ML-gestütztes Konversationsbanking zur Interaktion mit ihren Kunden nutzen, können Banken relevante Zweiweggespräche ermöglichen, die ihnen dabei helfen, die führende Position zurückzuerobern, die sie früher im Finanzleben ihrer Kunden innehatten.

Technologische Innovationen spielen auf dem Markt für Kernbankensoftware eine zentrale Rolle. Banken suchen zunehmend nach Cloud-basierten Lösungen für ihre Kernbankenanforderungen, die Skalierbarkeit und Flexibilität bieten. Der Übergang zur Cloud-Technologie wurde durch Verbesserungen bei der Sicherheit, dem Verständnis der Vorschriften und der Fähigkeit der Anbieter, Cloud-native Lösungen anzubieten, vorangetrieben.

3. Herausforderungen auf dem Markt für Kernbankensoftware

Nach jahrelangem Einsatz von Kernbankensoftware können Probleme wie hohe Wartungskosten, geschlossene Systemarchitektur, Schwierigkeiten beim Hinzufügen neuer Funktionen und Ausfallzeiten auftreten. Mit der kontinuierlichen Aktualisierung des Bankgeschäfts muss auch die Kernsoftware der Bank verbessert werden. Obwohl das Risiko eines Systemaustauschs mit dem technologischen Fortschritt sinkt, ist die Aktualisierung alter Systeme immer noch sehr komplex und kann den Geschäftsbetrieb während des Systemaustauschs stören.

4. Kernbankensoftware Marktsegment

Unter den verschiedenen Produkttypen wird das On-Premise-Segment im Jahr 2025 den größten Marktanteil haben.

Der Markt für Kernbankensoftware ist in zwei Hauptprodukttypen unterteilt: Cloud-basiert und vor Ort. Jeder Typ erfüllt einen bestimmten Satz von Kundenbedürfnissen und technologischen Präferenzen innerhalb des Bankensektors.

Bei Cloud-basierter Core Banking Software handelt es sich um Lösungen, die extern gehostet und über das Internet aufgerufen werden. Diese Art von Software bietet den Vorteil der Skalierbarkeit, reduzierter Infrastrukturkosten und der Möglichkeit, ohne nennenswerten internen IT-Support auf die neuesten Updates und Funktionen zuzugreifen. Cloud-basierte Lösungen sind besonders für Banken attraktiv, die schnell neue Dienste bereitstellen und die Elastizität von Cloud-Ressourcen nutzen möchten, um variable Arbeitslasten zu bewältigen.

On-Premises-Core-Banking-Software hingegen wird in den Rechenzentren der Bank installiert und betrieben. Dieser traditionelle Ansatz bietet Banken die volle Kontrolle über ihre Systeme und Daten, was für die Sicherheit und Einhaltung gesetzlicher Vorschriften von entscheidender Bedeutung ist. Allerdings erfordert er erhebliche Vorabinvestitionen in Hardware und laufende Wartung.

Das On-Premises-Segment wird voraussichtlich den größten Anteil von 78,491 TP3T im Jahr 2025 halten und einen Marktwert von 8473,03 Millionen im Jahr 2025 haben, was die anhaltende Präferenz vieler etablierter Banken für Inhouse-Systeme aufgrund von Sicherheit und Kontrolle widerspiegelt. Das Cloud-basierte Segment wird jedoch voraussichtlich die schnellste Wachstumsrate aufweisen, getrieben durch die zunehmende Einführung von Cloud-Technologien und die Vorteile reduzierter Gesamtbetriebskosten (TCO) sowie die Fähigkeit, sich schnell an Marktveränderungen anzupassen.

Es wird erwartet, dass der Markt für On-Premises-Lösungen einen beträchtlichen Wert erreichen wird, da ein erheblicher Teil des globalen Marktes immer noch auf dieses traditionelle Modell angewiesen ist. Trotzdem wird erwartet, dass die Wachstumsrate des Cloud-basierten Segments die des On-Premises-Segments übertrifft, was auf eine Verlagerung hin zu flexibleren und kostengünstigeren Lösungen hindeutet.

Marktgröße und Marktanteil nach Segmenten

| Marktgröße im Jahr 2025 | Marktanteil im Jahr 2025 | ||

| Nach Typ | Vor Ort | 8473,03 Mio. USD | 78.49 % |

| Cloudbasiert | 2321,81 Mio. USD | 21.51 % | |

| Nach Anwendung | Retail-Banken | 3632,10 Mio. USD | 33.65 % |

| Privatbanken | 2101,58 Mio. USD | 19.47 % | |

| Firmenbanken | 2456,99 Mio. USD | 22.76 % |

Gemessen an der Anwendung wird das Segment Retail Banks im Jahr 2025 den größten Anteil einnehmen.

Der Markt für Kernbankensoftware ist außerdem nach Anwendung in Retail-Banken, Privatbanken und Firmenbanken unterteilt. Jede Anwendung bedient ein anderes Segment der Bankenbranche, jedes mit seinen eigenen Anforderungen und Herausforderungen.

Retail-Banken nutzen Kernbankensoftware, um ein hohes Transaktionsvolumen einzelner Kunden abzuwickeln, darunter Einlagen, Abhebungen, Kredite und andere Retail-Banking-Dienstleistungen. Angesichts der weitverbreiteten Kundenbasis und der breiten Palette an Dienstleistungen, die sie benötigen, wird der Markt für Retail-Banken voraussichtlich der größte unter allen Anwendungen sein.

Privatbanken konzentrieren sich auf Vermögensverwaltung und personalisierte Finanzdienstleistungen für vermögende Privatpersonen. Die Kernbankensoftware in diesem Segment muss anspruchsvolles Anlagemanagement und personalisierten Kundenservice unterstützen. Obwohl der Markt für Privatbanken kleiner ist als der für Retailbanken, wird erwartet, dass er aufgrund des zunehmenden Wohlstands in vielen Volkswirtschaften und der Nachfrage nach maßgeschneiderten Finanzlösungen schneller wächst.

Firmenbanken bieten Unternehmen eine Reihe von Finanzdienstleistungen an, darunter Geschäftskredite, Cash Management und Investmentbanking-Dienstleistungen. Die Marktgröße der Firmenbanken ist ebenfalls beträchtlich, was die komplexen Bedürfnisse der Firmenkunden widerspiegelt. Allerdings wird erwartet, dass die Wachstumsrate etwas niedriger ausfallen wird als bei den Privatbanken, da der Markt für Firmendienstleistungen reifer und wettbewerbsintensiver ist.

Zusammenfassend lässt sich sagen, dass die Anwendung für Privatkundenbanken voraussichtlich mit 33,65 % im Jahr 2025 den größten Marktanteil halten wird, was auf den riesigen Kundenstamm und das umfassende erforderliche Dienstleistungsangebot zurückzuführen ist. Die Anwendung für Privatkundenbanken wird jedoch voraussichtlich die schnellste Wachstumsrate aufweisen, was auf den steigenden Wohlstand und die Nachfrage nach personalisierten Bankdienstleistungen zurückzuführen ist. Die Entwicklung des Marktes für Kernbankensoftware wird durch das Zusammenspiel dieser Produkttypen und Anwendungen geprägt sein und die dynamische Natur der technologischen Landschaft des Bankwesens widerspiegeln.

5. Regionaler Markt für Kernbankensoftware

Für Nordamerika werden robuste Wachstumsaussichten erwartet.

Nordamerika war historisch gesehen der größte Markt für Kernbankensoftware mit einem Umsatz von $3086,96 Millionen im Jahr 2025, mit einem erheblichen Anteil am Weltmarkt aufgrund des reifen Finanzsektors der Region und der frühen Einführung digitaler Banklösungen. Insbesondere die Vereinigten Staaten sind führend bei der Einführung von Technologien und treiben den Markt in Nordamerika weiterhin voran.

Europa folgt als zweitgrößter Markt mit einer starken Präsenz etablierter Banken, die zunehmend in Kernbankensoftware investieren, um die Betriebseffizienz zu verbessern und regulatorische Anforderungen zu erfüllen. Der Fokus der Region auf Innovationen im Bereich der Finanztechnologie trägt zum Wachstum des Marktes bei. Die Marktgröße wird im Jahr 2025 $2354,78 Millionen betragen.

Der asiatisch-pazifische Raum, insbesondere China, wird voraussichtlich die am schnellsten wachsende Region sein. Das schnelle Wirtschaftswachstum, die zunehmende Internetdurchdringung und die Bemühungen der Regierung um eine digitale Transformation im Finanzsektor sind die Haupttreiber für die Expansion des Marktes in dieser Region. China wird im Jahr 2025 einen Marktwert von $1666,84 Millionen beitragen.

Globale Marktgröße für Kernbankensoftware (Mio. USD) nach Regionen im Jahr 2025

6. Kernbankensoftware Marktwettbewerb

Einführung und Geschäftsübersicht: Fiserv ist ein weltweit führendes Unternehmen im Bereich der Finanzdienstleistungstechnologie und bietet eine breite Produktpalette in den Bereichen Zahlungen, Kernverarbeitung, Risiko und Compliance sowie Einblicke und Optimierung.

Produkte: Fiserv bietet eine Reihe zentraler Banksoftwaredienste an, darunter Premier, Portico, Precision und Cleartouch, die auf verschiedene Banksegmente zugeschnitten sind.

Einführung und Geschäftsüberblick: Temenos AG ist ein Schweizer Unternehmen, das integrierte Softwarelösungen für Bank- und Finanzdienstleistungen, einschließlich Analysen, Kanäle und Risikomanagement, anbietet.

Produkte: Das Flaggschiffprodukt der Temenos AG, Temenos Transact, ist ein Kernbankensystem, das mithilfe unabhängiger Microservices bereitgestellt wird.

Einführung und Geschäftsübersicht: Jack Henry & Associates entwickelt und installiert integrierte Computersysteme für Banken und Finanzinstitute in den USA.

Produkte: Das Unternehmen bietet Kernbankenlösungen wie SilverLake System und Core Director an, die auf verschiedene Segmente der Bankenbranche abzielen.

Einführung und Geschäftsübersicht: Finastra bietet Software für Enterprise Information Management mit Schwerpunkt auf Datenbanken, Anwendungsentwicklungstools und unternehmensweiten Geschäftsanwendungen.

Produkte: Finastra bietet Kernbankenlösungen wie Fusion Phoenix und Fusion UltraData an, die auf verschiedene Bankanforderungen zugeschnitten sind.

Einführung und Geschäftsübersicht: Sopra Steria ist ein französisches Unternehmen, das Beratungs- und Computerdienste mit Schwerpunkt auf strategischer Marketing-, Organisations- und Informationssystemberatung anbietet.

Produkte: Sopra Steria bietet Kernbankensysteme an, die komponentenbasiert, offen und API-first sind und so eine individuelle Anpassung und Integration mit Drittanbietern ermöglichen.

Wichtige Akteure

| Name der Firma | Hauptsitz | Versorgungsgebiet |

| Fiserv | Vereinigte Staaten | Weltweit |

| Temenos AG | Schweiz | Weltweit |

| Jack Henry und Partner | Vereinigte Staaten | Vereinigte Staaten |

| Finastra | Vereinigte Staaten | Weltweit |

| Sopra Steria | Frankreich | Weltweit |

| FIS | Frankreich | Weltweit |

| Orakel | Vereinigte Staaten | Weltweit |

| SAP SE | Deutschland | Weltweit |

| Tata Beratungsdienste | Indien | Weltweit |

| Infosys | Indien | Weltweit |

| HCL Technologies | Indien | Weltweit |

| Infrasoft Technologies | Indien | Weltweit |

1 Berichtsübersicht

1.1 Studienumfang

1.2 Wichtige Marktsegmente

1.3 Abgedeckte Spieler: Ranking nach Umsatz mit Kernbankensoftware

1.4 Marktanalyse nach Typ

1.4.1 Globale Wachstumsrate der Marktgröße für Kernbankensoftware nach Typ: 2020 VS 2026

1.4.2 Cloudbasiert

1.4.3 Vor Ort

1.5 Markt nach Anwendung

1.5.1 Globaler Marktanteil von Kernbankensoftware nach Anwendung: 2020 VS 2026

1.5.2 Retailbanken

1.5.3 Private Banken

1.5.4 Firmenkundenbanken

1.6 Studienziele

1,7 Jahre berücksichtigt

2 Globale Wachstumstrends

2.1 Globale Marktperspektive für Kernbankensoftware (2015-2026)

2.2 Wachstumstrends für Kernbankensoftware nach Regionen

2.2.1 Marktgröße für Kernbankensoftware nach Regionen: 2015 VS 2020 VS 2026

2.2.2 Historische Marktgröße für Kernbankensoftware nach Regionen (2015-2020)

2.2.3 Prognostizierte Marktgröße für Kernbankensoftware nach Regionen (2020-2026)

2.3 Branchentrends und Wachstumsstrategie

2.3.1 Top-Markttrends

2.3.2 Markttreiber

2.3.3 Marktherausforderungen

2.3.4 Porters Fünf-Kräfte-Analyse

2.3.5 Wachstumsstrategie für den Kernbankensoftwaremarkt

3 Wettbewerbslandschaft der Hauptakteure

3.1 Global Top Core Banking Software-Player nach Marktgröße

3.1.1 Globale Top-Player für Kernbankensoftware nach Umsatz (2015-2020)

3.1.2 Globaler Marktanteil im Bereich Kernbankensoftware nach Spielern (2015-2020)

3.1.3 Globaler Marktanteil für Kernbankensoftware nach Unternehmenstyp (Tier 1, Tier 2 und Tier 3)

3.2 Globales Marktkonzentrationsverhältnis für Kernbankensoftware

3.2.1 Globales Marktkonzentrationsverhältnis für Kernbankensoftware (CR5 und HHI)

3.2.2 Globale Top 10 und Top 5 Unternehmen nach Kernbankensoftware-Umsatz im Jahr 2019

3.3 Hauptakteure im Bereich Kernbankensoftware, Hauptsitz und bedientes Gebiet

3.4 Wichtige Akteure Kernbankensoftware Produktlösung und Service

3.5 Fusionen & Übernahmen, Expansionspläne, Neuigkeiten

3.6 Marktentwicklungstrends für Kernbankensoftware im Zuge des COVID-19-Ausbruchs

3.6.1 Globaler COVID-19-Statusüberblick

3.6.2 Einfluss des COVID-19-Ausbruchs auf den Markt für Kernbankensoftware

4 Kernbankensoftware-Aufschlüsselungsdaten nach Typ (2015-2026)

4.1 Globale Kernbankensoftware – Historische Marktgröße nach Typ (2015-2020)

4.2 Prognostizierte globale Marktgröße für Kernbankensoftware nach Typ (2020-2026)

5 Kernbankensoftware-Aufschlüsselungsdaten nach Anwendung (2015-2026)

5.1 Globale Kernbankensoftware – Historische Marktgröße nach Anwendung (2015-2020)

5.2 Prognostizierte globale Marktgröße für Kernbankensoftware nach Anwendung (2020-2026)

6 Nordamerika

6.1 Marktgröße für Kernbankensoftware in Nordamerika (2015-2026)

6.2 Wichtige Akteure im Bereich Kernbankensoftware in Nordamerika (2019-2020)

6.3 Nordamerika Kernbankensoftware-Marktgröße nach Typ (2015-2020)

7 Europa

7.1 Marktgröße für Kernbankensoftware in Europa (2015-2026)

7.2 Wichtige Akteure im Bereich Kernbankensoftware in Europa (2019-2020)

7.3 Europa Kernbankensoftware-Marktgröße nach Typ (2015-2020)

8 Japan

8.1 Marktgröße für Kernbankensoftware in Japan (2015-2026)

8.2 Wichtige Akteure im Bereich Kernbankensoftware in Japan (2019-2020)

8.3 Marktgröße für Kernbankensoftware in Japan nach Typ (2015-2020)

9 China

9.1 Marktgröße für Kernbankensoftware in China (2015-2026)

9.2 Wichtige Akteure im Bereich Kernbankensoftware in China (2019-2020)

9.3 Marktgröße für Kernbankensoftware in China nach Typ (2015-2020)

10 Südostasien

10.1 Marktgröße für Kernbankensoftware in Südostasien (2015-2026)

10.2 Wichtige Akteure im Bereich Kernbankensoftware in Südostasien (2019-2020)

10.3 Marktgröße für Kernbankensoftware in Südostasien nach Typ (2015-2020)

11 Indien

11.1 Marktgröße für Kernbankensoftware in Indien (2015-2026)

11.2 Wichtige Akteure im Bereich Kernbankensoftware in Indien (2019-2020)

11.3 Marktgröße für Kernbankensoftware in Indien nach Typ (2015-2020)

12 Profile der wichtigsten Spieler

12.1 Fiserv

12.1.1 Fiserv Firmendetails

12.1.2 Einführung in die Fiserv Core Banking Software

12.1.3 Gesamtumsatz von Fiserv (Mio. USD): 2019 im Vergleich zu 2018

12.1.4 Fiserv-Umsatz im Kerngeschäft mit Banksoftware (2015–2020)

12.1.5 Jüngste Entwicklung bei Fiserv

12.2 Temenos AG

12.2.1 Firmendetails zur Temenos AG

12.2.2 Einführung in die Kernbankensoftware der Temenos AG

12.2.3 Gesamtumsatz der Temenos AG (Mio. USD): 2019 im Vergleich zu 2018

12.2.4 Umsatz der Temenos AG im Kerngeschäft mit Banksoftware (2015–2020)

12.2.5 Jüngste Entwicklung der Temenos AG

12.3 Jack Henry Banking

12.3.1 Angaben zur Jack Henry Banking Company

12.3.2 Einführung in die Kernbankensoftware von Jack Henry Banking

12.3.3 Jack Henry Banking Gesamtumsatz (Mio. USD): 2019 im Vergleich zu 2018

12.3.4 Jack Henry Banking-Umsatz im Kerngeschäft mit Banksoftware (2015–2020)

12.3.5 Jack Henry Banking Jüngste Entwicklung

12.4 Finastra

12.4.1 Finastra Firmendetails

12.4.2 Einführung in die Finastra Core Banking Software

12.4.3 Gesamtumsatz von Finastra (Mio. USD): 2019 im Vergleich zu 2018

12.4.4 Finastra-Umsatz im Kernbankensoftwaregeschäft (2015–2020)

12.4.5 Jüngste Entwicklung von Finastra

12.5 Obersterium

12.5.1 Sopra Steria Firmendetails

12.5.2 Einführung in die Kernbankensoftware Sopra Steria

12.5.3 Sopra Steria Gesamtumsatz (Mio. USD): 2019 im Vergleich zu 2018

12.5.4 Sopra Steria-Umsatz im Kernbankensoftwaregeschäft (2015–2020)

12.5.5 Sopra Steria Jüngste Entwicklung

12.6 FIS

12.6.1 FIS Firmendetails

12.6.2 Einführung in die FIS Core Banking Software

12.6.3 FIS-Gesamtumsatz (Mio. USD): 2019 im Vergleich zu 2018

12.6.4 FIS-Umsatz im Kerngeschäft mit Banksoftware (2015–2020)

12.6.5 Jüngste Entwicklungen im FIS

12.7 Oracle

12.7.1 Oracle-Firmendetails

12.7.2 Einführung in die Oracle Core Banking-Software

12.7.3 Gesamtumsatz von Oracle (Mio. USD): 2019 im Vergleich zu 2018

12.7.4 Oracle-Umsatz im Kernbankensoftwaregeschäft (2015–2020)

12.7.5 Neueste Entwicklungen bei Oracle

12.8 SAP

12.8.1 SAP-Firmendetails

12.8.2 Einführung in die SAP Core Banking Software

12.8.3 SAP-Umsatz (Mio. USD), Brutto und Bruttomarge

12.8.4 SAP-Umsatz im Kernbankensoftwaregeschäft (2015–2020)

12.8.5 Jüngste Entwicklungen bei SAP

12,9 Tata

12.9.1 Angaben zum Unternehmen Tata

12.9.2 Einführung in die Tata Core Banking-Software

12.9.3 Tata Gesamtumsatz (Mio. USD): 2019 im Vergleich zu 2018

12.9.4 Umsatz von Tata im Kerngeschäft mit Banksoftware (2015–2020)

12.9.5 Tata Jüngste Entwicklung

12.10 Infosys

12.10.1 Firmendetails von Infosys

12.10.2 Einführung in die Infosys Core Banking Software

12.10.3 Gesamtumsatz von Infosys (Mio. USD): 2019 im Vergleich zu 2018

12.10.4 Infosys-Umsatz im Kerngeschäft mit Banksoftware (2015–2020)

12.10.5 Aktuelle Entwicklung bei Infosys

12.11 HCL-Technologien

12.11.1 Firmendetails zu HCL Technologies

12.11.2 Einführung in die Kernbankensoftware von HCL Technologies

12.11.3 Gesamtumsatz von HCL Technologies (Mio. USD): 2019 im Vergleich zu 2018

12.11.4 Umsatz von HCL Technologies im Kerngeschäft mit Banksoftware (2015–2020)

12.11.5 Jüngste Entwicklung bei HCL Technologies

12.12 InfrasoftTech

12.12.1 InfrasoftTech Firmendetails

12.12.2 Einführung in die Kernbankensoftware von InfrasoftTech

12.12.3 InfrasoftTech Gesamtumsatz (Mio. USD): 2019 im Vergleich zu 2018

12.12.4 InfrasoftTech-Umsatz im Kerngeschäft mit Banksoftware (2015–2020)

12.12.5 Jüngste Entwicklung bei InfrasoftTech

13 Forschungsergebnisse und Schlussfolgerung

14 Anhang

14.1 Methodik

14.2 Forschungsdatenquelle