1. Markttrends und Prognosen für Stromaggregate

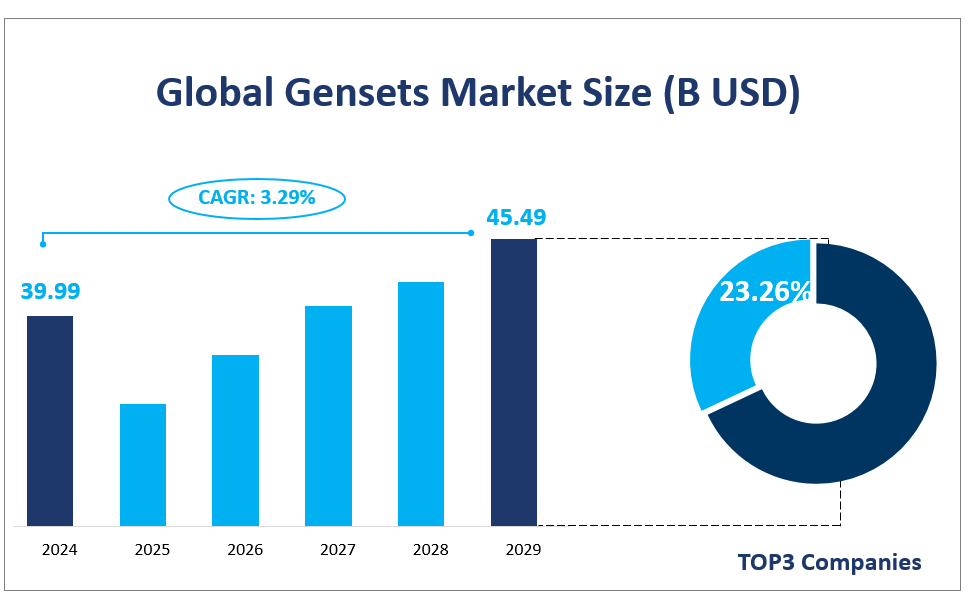

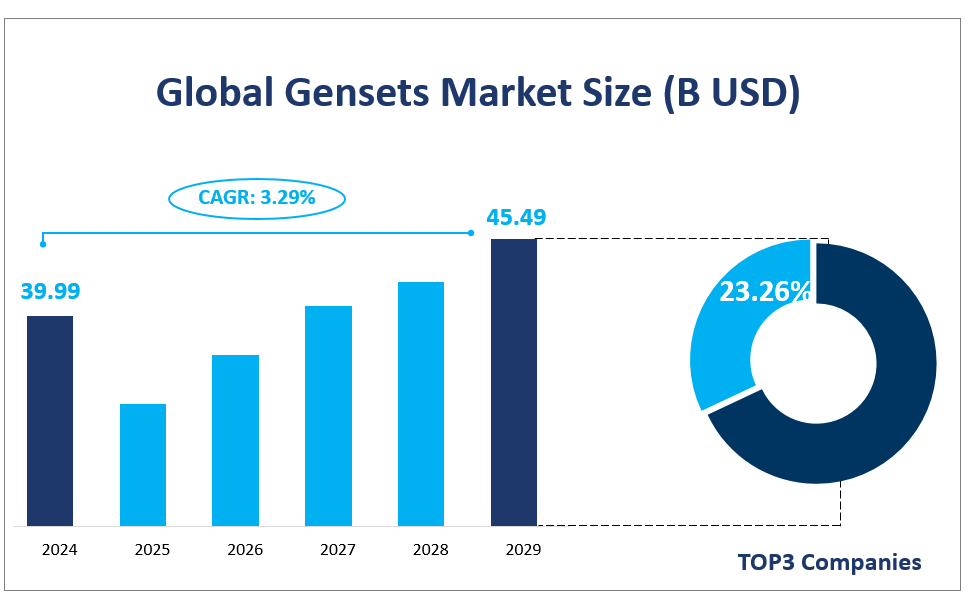

Die Marktgröße des globalen Marktes für Generatorenaggregate wird im Jahr 2024 $39,99 Milliarden betragen, mit einer durchschnittlichen jährlichen Wachstumsrate von 3,29% von 2024 bis 2029.

Die Entwicklung der Digitalisierung und der exponentielle Ausbau der Rechenzentrumsinfrastruktur werden das Wachstum des Marktes für Stromaggregate fördern. Der schnelle Einsatz von Stromaggregaten als Finanzdienstleistungsunternehmen und die Notstromversorgung zwischen Versicherungsunternehmen und IT-Diensten werden sich positiv auf Geschäftsszenarien auswirken. Die Fähigkeit, Stromunterbrechungen (einschließlich Stromausfälle oder Spannungsschwankungen) effektiv zu sichern, wird den Einsatz von Stromaggregaten beschleunigen. Die zunehmende Abhängigkeit von der Digitalisierung und die kontinuierlich steigenden Kosten für Ausfallzeiten in Rechenzentren werden die Popularität von Stromaggregaten erheblich fördern. Die rasante Entwicklung der Rechenzentrumsbranche geht stets mit einem erheblichen Wachstum auf dem Weltmarkt einher.

In Bezug auf Multifunktionen gibt es eine präzise Positionierung des Winkelanschlags, Kühlmittel durch die Hohlkammer und eine Luftdichtung am Wellenende. In Bezug auf Intelligenz manifestiert sie sich hauptsächlich in verschiedenen Sicherheitsschutz- und Fehlerüberwachungs- und Diagnosemaßnahmen, wie Temperaturüberwachung, Generatorüberlastungs- und Überhitzungsschutz, Vibrationssignalüberwachung und Fehleranomaliediagnose, automatische Kompensation von axialen Positionsänderungen, automatische Steuerung und Schadenssignalüberwachung. Derzeit sind viele Generatoren mit Diagnosemodulen ausgestattet, und Wartungspersonal kann Daten über Infrarotschnittstellen lesen, Überlastungen identifizieren und die Lebensdauer zählen. Daher werden sich Generatoren in Richtung Multifunktionalität entwickeln und intelligenter werden.

Globale Marktgröße für Generatoren (Mrd. USD)

2. Markttreibende Kräfte

Strombedarf in Schwellenländern

Der Strombedarf von Schwellenländern übersteigt in der Regel die maximale Stromerzeugung, was zu Stromknappheit führt. Diese Situation öffnet Märkte für andere Stromerzeugungsquellen (wie Stromaggregate). Die wirtschaftlichen Bedingungen sind repräsentativ für die Marktstimmung. Eine positive Konjunktur bedeutet, dass der Markt boomt, während der Industriesektor usw. boomt. Stromaggregate benötigen in der Regel zusätzliche Energie, um dieses Wachstum zu unterstützen und aufrechtzuerhalten, was ideal ist, um den Strombedarf schnell zu decken. Daher haben positive wirtschaftliche Bedingungen die Entwicklung des Stromaggregatgeschäfts gefördert.

3. Marktherausforderungen

Einschränkungen bei den Zertifizierungsanforderungen

In vielen Ländern gelten politische Beschränkungen für den Import von Stromaggregaten, die den freien Verkauf der Stromaggregatindustrie in gewissem Maße einschränken. Produkte, die in EU-Länder exportiert werden, müssen beispielsweise die CE-Sicherheitszertifizierung bestehen; Dieselstromaggregate, die in die USA exportiert werden, müssen die Emissionszertifizierung der US-Umweltschutzbehörde EPA bestehen; einige amerikanische Importeure verlangen für ihre Produkte zudem eine UL-Sicherheitszertifizierung; Indien hat ebenfalls Emissions- und Sicherheitsvorschriften für importierte Dieselstromaggregate eingeführt; Vietnam hat Vorschriften, die den Import von Einzylinder-Dieselstromaggregaten beschränken; Nigeria verlangt eine SONCAP-Konformitätsbewertung.

Technische Voraussetzungen

Der Markt für Stromaggregate hat die Produktanforderungen kontinuierlich verbessert. Neben den steigenden Anforderungen an Wirtschaftlichkeit und Leistung steigen auch die Anforderungen an Produktlebensdauer und Zuverlässigkeit. So haben Industrieländer in Europa und den USA höhere Anforderungen an Vibration und Lärm; Afrika und der Nahe Osten haben Anforderungen an Alterungsbeständigkeit und Feuchtigkeitsbeständigkeit für das Kühlsystem von Einzylinder-Dieselstromaggregaten gestellt; während Niedertemperaturgebiete höhere Anforderungen an die Startleistung stellen. Darüber hinaus wurde von den meisten Kunden aufgrund steigender Ölpreise auch ein niedriger Kraftstoffverbrauch erwähnt.

4. Marktsegment

Nach Typen aufgeschlüsselt nimmt das Dieselsegment im Jahr 2024 den größten Anteil ein.

Diesel: Ein Dieselaggregat ist eine Art Kraftgerät, das einen Synchrongenerator antreibt, um mit einem Dieselmotor als Antriebskraft Strom zu erzeugen. Dies ist ein Stromerzeugungsgerät mit schnellem Start, bequemer Bedienung und Wartung, geringer Investition und starker Umweltanpassungsfähigkeit. Der Marktwert im Jahr 2024 beträgt $22,6 Milliarden, wobei der Marktanteil aufgrund des Wachstums, einschließlich der gestiegenen Nachfrage nach zuverlässiger Stromversorgung und der Expansion im Industriesektor, auf 56,74% zurückgeht.

Erdgas: Erdgas ist ein natürlich vorkommendes Kohlenwasserstoffgasgemisch, das hauptsächlich aus Methan besteht, aber häufig auch unterschiedliche Mengen anderer höherer Alkane und manchmal einen kleinen Anteil Kohlendioxid, Stickstoff, Schwefelwasserstoff oder Helium enthält. Es entsteht, wenn Schichten verrottender Pflanzen- und Tierstoffe unter der Erdoberfläche über Millionen von Jahren großer Hitze und großem Druck ausgesetzt sind. Die Energie, die die Pflanzen ursprünglich von der Sonne bezogen, ist in Form chemischer Bindungen im Gas gespeichert. Der Marktwert wird im Jahr 2024 voraussichtlich $6167,5 Millionen betragen, wobei der Marktanteil aufgrund von Wachstum, einschließlich der gestiegenen Nachfrage nach sauberer Energie, leicht auf 15,31% steigen wird.

Wind: Windgeneratoren umfassen Windräder und Generatoren. Die Windräder enthalten Rotorblätter, Naben, Verstärkungen usw. Sie haben die Funktion, Rotorblätter zur Stromerzeugung zu drehen und den Kopf des Generators zu drehen. Der Marktwert wird im Jahr 2024 voraussichtlich $9466,4 Millionen betragen, was den Marktanteil auf 23,69% erhöht, hauptsächlich aufgrund der Förderung und Anwendung erneuerbarer Energien.

Nach Anwendung nahm das Industriesegment von 2018 bis 2022 den größten Anteil ein.

Wohnen: Im Allgemeinen übersteigt das in Haushalten verwendete Stromaggregat nicht 10 kW. Die allgemeinen Anforderungen sind niedriger Kraftstoffverbrauch, geringe Geräuschentwicklung und Umweltschutz. Stromaggregate für Privathaushalte sind hauptsächlich luftgekühlte integrierte Dieselstromaggregate.

Kommerziell: Kommerzielle Generatoren werden verwendet, um bei einem Stromausfall Strom vor Ort zu erzeugen, wenn kein Netzstrom verfügbar ist oder die Kosten zu hoch sind. Sie werden hergestellt, indem industrielle Diesel- oder Windmotoren oder „Antriebsmaschinen“ mit Wechselstromgeneratoren kombiniert werden. Der Wechselstromgenerator wandelt die vom Motor erzeugte mechanische Energie in elektrische Energie um, die dann das Gerät mit Strom versorgt.

Industrie: Industrielle Stromaggregate unterscheiden sich stark von Modellen für den Wohnbereich. Diese Stromaggregate müssen über lange Zeiträume hinweg extremer Beanspruchung unter nicht idealen Bedingungen standhalten. Von Stromaggregaten mit 150 bis 4000 PS reicht die Ausgangsleistung von 20 bis 2500 kW, und auch die Typen industrieller Stromaggregate sind unterschiedlich. Aufgrund der strengen Anforderungen der industriellen Produktion an die Stabilität der Stromversorgung wird der Marktwert im Jahr 2024 voraussichtlich $18,7 Milliarden betragen, was den Marktanteil auf 46,59% erhöht.

Marktwert nach Segmenten

| Marktwert im Jahr 2024 | ||

| Nach Typ | Diesel | 22,6 Milliarden US-Dollar |

| Erdgas | 6167,5 Mio. USD | |

| Wind | 9466,4 Mio. USD | |

| Nach Anwendung | Wohnen | 3288,1 Mio. USD |

| Kommerziell | 17,9 Mrd. USD | |

| Industrie | 18,7 Mrd. USD |

5. Regionaler Markt

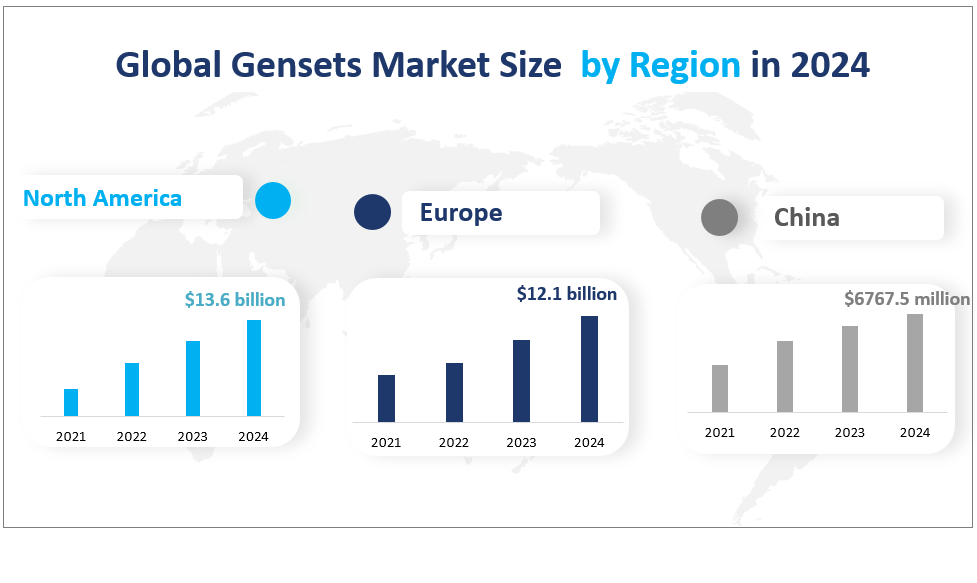

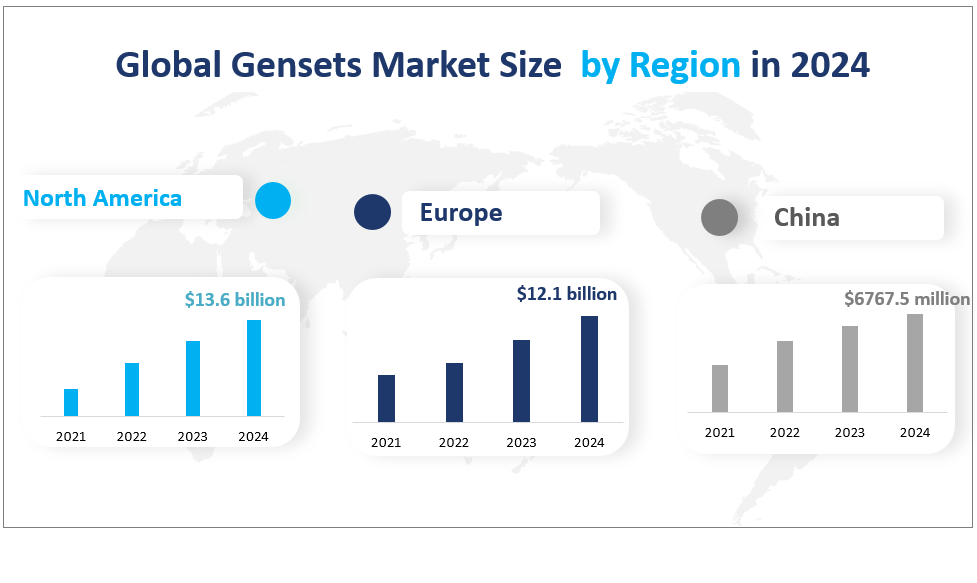

Nordamerika wird im Jahr 2024 den Markt für Stromaggregate dominieren.

Mit der Beschleunigung der Industrialisierung, Urbanisierung und des Bevölkerungswachstums steigt der Bedarf an Energie und Elektrizität in Nordamerika weiter an. Nordamerika verfügt über eine veraltete Netzinfrastruktur, was zu einem erhöhten Bedarf an Notstromlösungen geführt hat. Aufgrund des häufigen Auftretens von Naturkatastrophen wie Hurrikanen, Überschwemmungen, Erdbeben usw. sowie der Instabilität der Stromversorgung ist die Nachfrage nach Generatoren auf dem nordamerikanischen Markt erheblich gestiegen. Die Vereinigten Staaten verfügen über reiche Erdgasvorkommen, die eine Rohstoffgarantie für Erdgasenergieprojekte bieten, insbesondere im Bereich der dezentralen Stromerzeugung durch Gasturbinen haben die Vereinigten Staaten einen weltweiten Vorsprung.

Nordamerika hat einen Vorreitervorteil bei der Stromerzeugungstechnologie, und die politische Unterstützung der Regierung für neue Energien, Kernenergie und andere Stromerzeugungsanlagen, wie etwa Subventionen für die Stromerzeugung im Rahmen des Inflationsreduktionsgesetzes, hat die Entwicklung des Marktes ebenfalls gefördert. Steigende Umweltbedenken in Nordamerika treiben die Nachfrage nach sauberen Energielösungen voran, darunter die Verwendung von Hybridgeneratoren, Generatoren mit variabler Frequenz und Dual-Fuel-Generatoren. Der Marktwert dieser Region wird im Jahr 2024 $13,6 Milliarden betragen.

Die chinesische Stromerzeugungsindustrie hat bemerkenswerte Erfolge bei technologischen Innovationen und Produktforschung und -entwicklung erzielt, insbesondere im Bereich neuer Energieerzeugungsanlagen wie Windkraft und Solarstromerzeugung. Chinesische Unternehmen haben ihre Investitionen in Forschung und Entwicklung erhöht und den technologischen Fortschritt und die industrielle Modernisierung der Branche gefördert. Mit der rasanten Entwicklung der Wirtschaft und der Beschleunigung des Industrialisierungsprozesses steigt die Nachfrage nach Stromversorgung in verschiedenen Branchen, insbesondere die Nachfrage nach effizienten, stabilen und zuverlässigen Stromversorgungsgeräten. Chinas Wechselrichtergeneratoren verfügen über eine gewisse Wettbewerbsfähigkeit auf dem internationalen Markt, und inländische Unternehmen haben durch technologische Innovationen und Qualitätsverbesserungen allmählich die Anerkennung des internationalen Marktes gewonnen.

Globale Marktgröße für Generatoren nach Regionen im Jahr 2024

6. Marktwettbewerb

Die Unternehmen, die Generatoren verkaufen, kommen hauptsächlich aus Nordamerika und Europa; die Branchenkonzentration ist nicht hoch. Die drei größten Unternehmen sind Caterpillar, VESTAS und Siemens mit einem Umsatzmarktanteil von 23,261 TP3T im Jahr 2024.

Raupe: Caterpillar ist ein Hersteller von Schwerindustrieausrüstung mit Hauptsitz in Deerfield, Illinois, USA. Zu seinen Hauptprodukten gehören Landmaschinen, Baumaschinen und Bergbaumaschinen sowie Dieselmotoren, Erdgasmotoren und Gasturbinenmotoren. Caterpillar ist einer der Hauptakteure auf dem Markt für Stromaggregate und hält im Jahr 2024 einen Anteil von 8,511 TP3T.

VESTAS: Vestas ist der globale Partner der Energiebranche für nachhaltige Energielösungen. Das Unternehmen entwirft, fertigt, installiert und wartet Windturbinen auf der ganzen Welt und hat mit mehr als 108 GW Windturbinen in 80 Ländern mehr Windkraft installiert als jeder andere.

Siemens: Siemens ist ein weltweit führendes Unternehmen mit Fokus auf den Bereichen Elektrifizierung, Automatisierung und Digitalisierung. Als einer der weltweit größten Hersteller energieeffizienter, ressourcenschonender Technologien ist Siemens ein führender Anbieter von Systemen zur Stromerzeugung und -übertragung sowie zur medizinischen Diagnostik.

GOLDWIND: GOLDWIND ist ein Unternehmen für erneuerbare Energien, das sich auf die Entwicklung und Herstellung von Windkraftanlagen konzentriert und in den Bereichen Investition und Entwicklung von Windkraftanlagen sowie Windkraft-bezogene Dienstleistungen tätig ist.

Cummins: Cummins Inc. entwickelt, fertigt, vertreibt und wartet Diesel- und Erdgasmotoren. Das Unternehmen stellt außerdem Stromerzeugungssysteme und motorbezogene Komponenten her, darunter Filter- und Abgasnachbehandlungssysteme, Kraftstoffsysteme, Steuerungen und Luftaufbereitungssysteme.

7. Aktuelle Entwicklung

Im Mai 2024 gab Siemens den Verkauf seines Motoren- und Großantriebsgeschäfts Innomotics an KPS Capital Partners (KPS) für 3,5 Milliarden Euro bekannt.

Im November 2024 gab ABB die Unterzeichnung einer Vereinbarung zur Übernahme von Aurora Motors bekannt, die die Produktlinie von NEMA deutlich erweitern und das Produktportfolio des Unternehmens im Bereich Industriemotoren auf dem Weltmarkt stärken wird. Die Transaktion soll bis zum Ende des Geschäftsjahres 2024 abgeschlossen sein.

Wichtige Akteure

| Name der Firma | Fertigungsstandort | Vertriebsregion |

|---|---|---|

| Raupe | Hauptsächlich in Nordamerika, Asien und Europa | Weltweit |

| VESTAS | Hauptsächlich in Europa und im asiatisch-pazifischen Raum | Weltweit |

| Siemens | Vor allem in Europa, Nordamerika und Asien | Weltweit |

| GOLDWIND | Vor allem in Asien und Nordamerika | Weltweit |

| Cummins | Hauptsächlich in Nordamerika | Weltweit |

| ABB | Vor allem in Europa, Nordamerika und Asien | Weltweit |

| Shanghai Electric-Gruppe | Vor allem in Asien | Weltweit |

| Kohler | Hauptsächlich in Nordamerika | Weltweit |

| GE ENERGIE | Hauptsächlich in Nordamerika, Asien und Europa | Weltweit |

| Rolls-Royce Antriebssystem | Vor allem in Europa und Nordamerika | Weltweit |

| Wärtsilä | Vor allem in Europa und Nordamerika | Weltweit |

| Volvo | Vor allem in Europa und Nordamerika | Weltweit |

| Man Diesel & Turbo | Vor allem in Europa | Weltweit |

| Daihatsu Diesel | Vor allem in Asien | Weltweit |

| Sole Diesel | Vor allem in Europa | Weltweit |

| Deutz | Vor allem in Europa | Weltweit |

1 Stromaggregate Einführung und Marktübersicht

1.1 Ziele der Studie

1.2 Übersicht über Stromaggregate

1.3 Marktumfang und Marktgrößenschätzung für Generatoren

1.3.1 Marktkonzentrationsverhältnis und Marktreifeanalyse

1.3.2 Globaler Gensets-Wert und Wachstumsrate von 2015-2026

1.4 Marktsegmentierung

1.4.1 Arten von Stromaggregaten

1.4.2 Einsatzgebiete von Stromaggregaten

1.4.3 Forschungsregionen

1.5 Marktdynamik

1.5.1 Treiber

1.5.2 Einschränkungen

1.5.3 Chancen

1.6 Branchennachrichten und Richtlinien nach Regionen

1.6.1 Branchennachrichten

1.6.2 Branchenrichtlinien

1.7 Entwicklungstrends der Gensets-Industrie unter dem COVID-19-Ausbruch

1.7.1 Globaler COVID-19-Statusüberblick

1.7.2 Einfluss des COVID-19-Ausbruchs auf die Entwicklung der Gensets-Industrie

2 Branchenkettenanalyse

2.1 Vorgelagerte Rohstofflieferanten der Gensets-Analyse

2.2 Hauptakteure von Gensets

2.2.1 Hauptakteure Fertigungsbasis und Marktanteil von Gensets im Jahr 2019

2.3 Analyse der Herstellungskostenstruktur von Gensets

2.3.1 Produktionsprozessanalyse

2.3.2 Herstellungskostenstruktur von Gensets

2.3.3 Rohstoffkosten für Generatoren

2.3.4 Arbeitskosten von Generatoren

2.4 Marktkanalanalyse von Gensets

2.5 Wichtige nachgelagerte Käufer der Gensets-Analyse

2.6 Status der Wertschöpfungskette unter COVID-19

3 Globaler Gensets-Markt nach Typ

3.1 Globaler Gensets-Wert und Marktanteil nach Typ (2015-2020)

3.2 Globale Gensets-Produktion und Marktanteil nach Typ (2015-2020)

3.3 Globaler Gensets-Wert und Wachstumsrate nach Typ (2015-2020)

3.3.1 Globaler Gensets-Wert und Wachstumsrate von Diesel

3.3.2 Globaler Gensets-Wert und Wachstumsrate von Erdgas

3.3.3 Globaler Gensets-Wert und Wachstumsrate von Wind

3.4 Globale Gensets-Preisanalyse nach Typ (2015-2020)

4 Gensets-Markt, nach Anwendung

4.1 Überblick über den Downstream-Markt

4.2 Globaler Genset-Verbrauch und Marktanteil nach Anwendung (2015-2020)

4.3 Globaler Genset-Verbrauch und Wachstumsrate nach Anwendung (2015-2020)

4.3.1 Globaler Gensets-Verbrauch und Wachstumsrate von Residential (2015-2020)

4.3.2 Globaler kommerzieller Gensets-Verbrauch und Wachstumsrate (2015-2020)

4.3.3 Globaler Gensets-Verbrauch und Wachstumsrate der Industrie (2015-2020)

5 Globale Gensets-Produktion, Wert (Mio. USD) nach Regionen (2015-2020)

5.1 Globaler Gensets-Wert und Marktanteil nach Regionen (2015-2020)

5.2 Globale Gensets-Produktion und Marktanteil nach Regionen (2015-2020)

5.3 Globale Produktion, Wert, Preis und Bruttomarge von Gensets (2015-2020)

5.4 Nordamerika Gensets Produktion, Wert, Preis und Bruttomarge (2015-2020)

5.5 Europa Gensets Produktion, Wert, Preis und Bruttomarge (2015-2020)

5.6 Produktion, Wert, Preis und Bruttomarge von Gensets in China (2015-2020)

5.7 Produktion, Wert, Preis und Bruttomarge von Gensets in Japan (2015-2020)

5.8 Produktion, Wert, Preis und Bruttomarge von Gensets im Nahen Osten und in Afrika (2015-2020)

5.9 Produktion, Wert, Preis und Bruttomarge von Gensets in Indien (2015-2020)

5.10 Produktion, Wert, Preis und Bruttomarge von Stromaggregaten in Südamerika (2015–2020)

6 Globale Produktion, Verbrauch, Export, Import von Generatoren nach Regionen (2015-2020)

6.1 Weltweiter Genset-Verbrauch nach Regionen (2015-2020)

6.2 Nordamerika Gensets Produktion, Verbrauch, Export, Import (2015-2020)

6.3 Europa Gasgeneratoren Produktion, Verbrauch, Export, Import (2015-2020)

6.4 China Genset Produktion, Verbrauch, Export, Import (2015-2020)

6.5 Japan Generatoren Produktion, Verbrauch, Export, Import (2015-2020)

6.6 Naher Osten und Afrika Produktion, Verbrauch, Export, Import von Generatoren (2015-2020)

6.7 Indien Gensets Produktion, Verbrauch, Export, Import (2015-2020)

6.8 Südamerika Gensets Produktion, Verbrauch, Export, Import (2015-2020)

7 Globaler Gensets-Marktstatus und SWOT-Analyse nach Regionen

7.1 Nordamerika Gensets Marktstatus und SWOT-Analyse

7.1.1 Nordamerika-Gensets-Markt unter COVID-19

7.2 Europa Gensets Marktstatus und SWOT-Analyse

7.2.1 Europa-Gensets-Markt unter COVID-19

7.3 Marktstatus und SWOT-Analyse für Gensets in China

7.3.1 China-Gensets-Markt unter COVID-19

7.4 Japan Gensets Marktstatus und SWOT-Analyse

7.4.1 Japan Gensets-Markt unter COVID-19

7.5 Naher Osten und Afrika Marktstatus und SWOT-Analyse für Generatoren

7.5.1 Mittlerer Osten und Afrika Gensets-Markt unter COVID-19

7.6 Indien Gensets Marktstatus und SWOT-Analyse

7.6.1 Indien Gensets-Markt unter COVID-19

7.7 Südamerika Gensets Marktstatus und SWOT-Analyse

7.7.1 Südamerikanischer Gensets-Markt unter COVID-19

8 Wettbewerbslandschaft

8.1 Wettbewerbsprofil

8.2 Raupe

8.2.1 Firmenprofile

8.2.2 Produkteinführung für Generatoren

8.2.3 Caterpillar Produktion, Wert, Preis, Bruttomarge 2015-2020

8.3 VESTAS

8.3.1 Firmenprofile

8.3.2 Produkteinführung für Generatoren

8.3.3 VESTAS Produktion, Wert, Preis, Bruttomarge 2015-2020

8.4 Siemens

8.4.1 Firmenprofile

8.4.2 Produkteinführung für Generatoren

8.4.3 Siemens Produktion, Wert, Preis, Bruttomarge 2015-2020

8.5 GOLDWIND

8.5.1 Firmenprofile

8.5.2 Produkteinführung für Generatoren

8.5.3 GOLDWIND Produktion, Wert, Preis, Bruttomarge 2015-2020

8.6 Cummins

8.6.1 Firmenprofile

8.6.2 Produkteinführung für Generatoren

8.6.3 Cummins Produktion, Wert, Preis, Bruttomarge 2015-2020

8.7 ABB

8.7.1 Firmenprofile

8.7.2 Produkteinführung für Generatoren

8.7.3 ABB-Produktion, Wert, Preis, Bruttomarge 2015-2020

8,8 Shanghai Electric-Gruppe

8.8.1 Firmenprofile

8.8.2 Produkteinführung für Generatoren

8.8.3 Shanghai Electric Group Produktion, Wert, Preis, Bruttomarge 2015-2020

8.9 Kohler

8.9.1 Firmenprofile

8.9.2 Produkteinführung für Generatoren

8.9.3 Kohler Produktion, Wert, Preis, Bruttomarge 2015-2020

8.10 GE ENERGIE

8.10.1 Firmenprofile

8.10.2 Produkteinführung für Generatoren

8.10.3 GE ENERGY Produktion, Wert, Preis, Bruttomarge 2015-2020

8.11 Rolls-Royce-Antriebssystem

8.11.1 Firmenprofile

8.11.2 Produkteinführung für Generatoren

8.11.3 Rolls-Royce Power System Produktion, Wert, Preis, Bruttomarge 2015-2020

8.12 Wärtsilä

8.12.1 Firmenprofile

8.12.2 Produkteinführung für Generatoren

8.12.3 Wärtsilä Produktion, Wert, Preis, Bruttomarge 2015-2020

8.13 Volvo

8.13.1 Firmenprofile

8.13.2 Produkteinführung für Generatoren

8.13.3 Volvo-Produktion, Wert, Preis, Bruttomarge 2015-2020

8.14 Man Diesel & Turbo

8.14.1 Firmenprofile

8.14.2 Produkteinführung für Generatoren

8.14.3 Man Diesel & Turbo Produktion, Wert, Preis, Bruttomarge 2015-2020

8.15 Daihatsu Diesel

8.15.1 Firmenprofile

8.15.2 Produkteinführung für Generatoren

8.15.3 Daihatsu Diesel Produktion, Wert, Preis, Bruttomarge 2015-2020

8.16 Sole Diesel

8.16.1 Firmenprofile

8.16.2 Produkteinführung für Generatoren

8.16.3 Sole Diesel Produktion, Wert, Preis, Bruttomarge 2015-2020

8.17 Deutz

8.17.1 Firmenprofile

8.17.2 Produkteinführung für Generatoren

8.17.3 Deutz Produktion, Wert, Preis, Bruttomarge 2015-2020

9 Globale Marktanalyse und Prognose für Generatoren nach Typ und Anwendung

9.1 Globale Marktwert- und Volumenprognose für Generatoren nach Typ (2020-2026)

9.1.1 Dieselmarktwert- und Volumenprognose (2020-2026)

9.1.2 Prognose des Marktwerts und Volumens von Erdgas (2020-2026)

9.1.3 Prognose des Windmarktwerts und -volumens (2020–2026)

9.2 Globale Marktwert- und Volumenprognose für Gensets nach Anwendung (2020-2026)

9.2.1 Prognose des Wohnimmobilienmarktwerts und -volumens (2020–2026)

9.2.2 Kommerzieller Marktwert und Volumenprognose (2020–2026)

9.2.3 Industriemarktwert- und Volumenprognose (2020–2026)

10 Marktanalyse und Prognose für Generatoren nach Regionen

10.1 Marktwert- und Verbrauchsprognose für Nordamerika (2020-2026)

10.2 Marktwert- und Verbrauchsprognose für Europa (2020-2026)

10.3 Marktwert- und Verbrauchsprognose für China (2020-2026)

10.4 Marktwert- und Verbrauchsprognose für Japan (2020-2026)

10.5 Marktwert- und Verbrauchsprognose für den Nahen Osten und Afrika (2020-2026)

10.6 Marktwert- und Verbrauchsprognose für Indien (2020-2026)

10.7 Marktwert- und Verbrauchsprognose für Südamerika (2020-2026)

10.8 Marktprognose für Gensets unter COVID-19

11 Machbarkeitsanalyse für neue Projekte

11.1 SWOT-Analyse für Branchenbarrieren und neue Marktteilnehmer

11.2 Analyse und Vorschläge für Investitionen in neue Projekte

12 Forschungsergebnisse und Schlussfolgerung

13 Anhang

13.1 Methodik

13.2 Forschungsdatenquelle